Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

На закладке Услуги заносим новые данные:

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

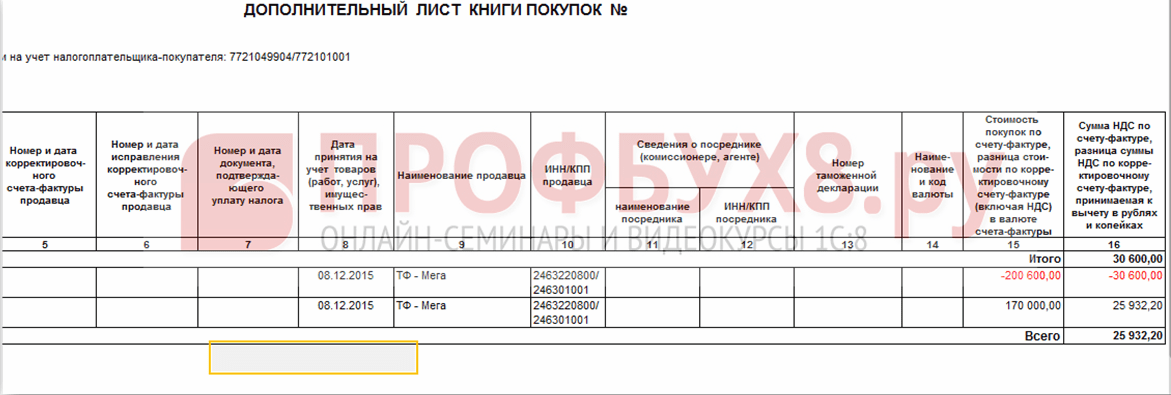

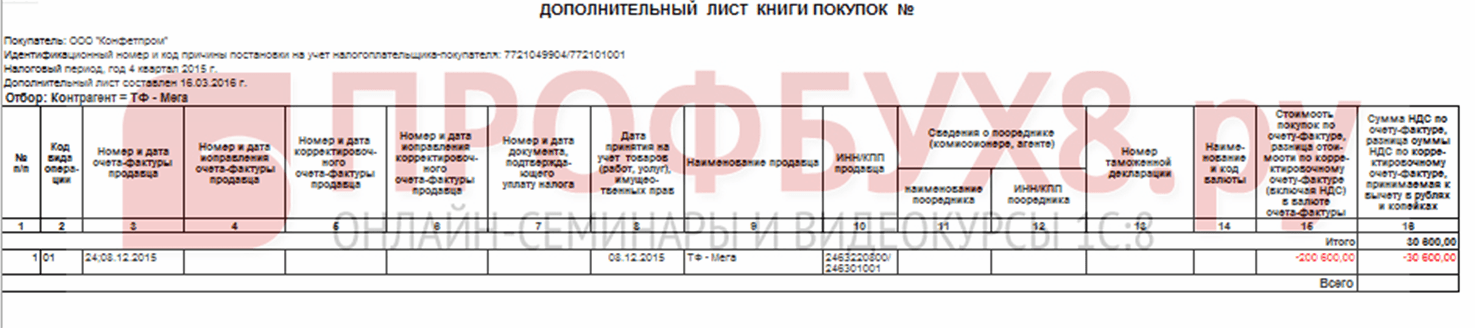

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

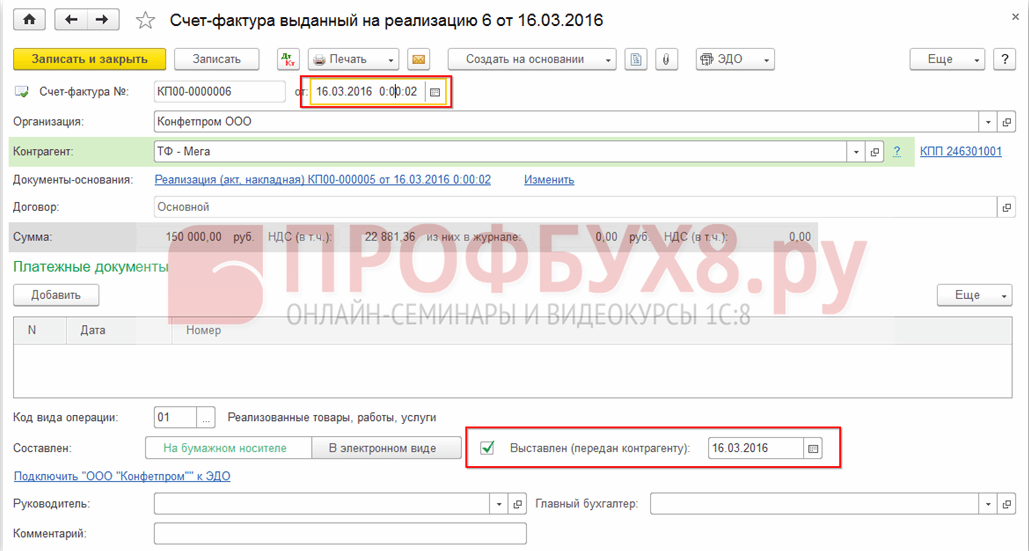

Также необходимо выставить исправленный счёт-фактуру:

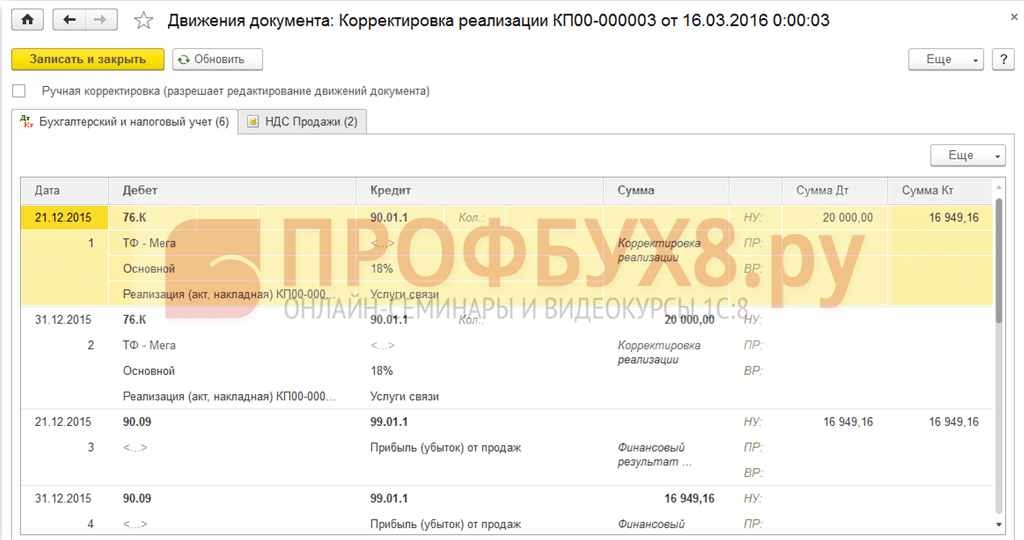

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

В продолжение темы, начатой в номере 9 (сентябрь), стр. 22 «БУХ.1С» за 2014 год, и посвященной поддержке первички в «1С:Бухгалтерии 8» (ред. 3.0) , мы расскажем о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя. В этой статье речь пойдет об исправлении и корректировке первички в «бумажном варианте». Вся описанная последовательность действий и все рисунки выполнены в интерфейсе «Такси» программы «1С:Бухгалтерия 8». При подготовке статьи использовалась информация «Справочника хозяйственных операций. 1С:Бухгалтерия 8» раздела «Бухгалтерский и налоговый учет» ИС 1С:ИТС.

Не ошибается тот, кто ничего не делает

Даже если документооборот в организации хорошо отлажен и автоматизирован, нельзя до конца исключить влияние пресловутого человеческого фактора, поэтому допущение ошибок при составлении документов - неизбежная реальность. Не всегда в этом виноват представитель фирмы-продавца, так как на момент оформления первичных документов и счетов-фактур реквизиты контрагента-покупателя могут поменяться.

Обратите внимание! Налоговая служба разработала сервис для проверки реквизитов контрагента (ИНН и КПП). Это позволит избежать ошибок в счетах-фактурах, книгах покупок и продаж, а также в журналах учета счетов-фактур.

В «1С:Бухгалтерии 8» (ред. 3.0) реализована возможность проверки ИНН и КПП посредством нового сервиса ФНС. Проверка производится как при вводе нового контрагента, так и при изменении реквизитов существующего. Подробнее о работе сервиса читайте на сайте.

Итак, если ошибка выявлена той или иной стороной сделки, то продавцу необходимо выставить исправленные экземпляры документов, а покупателю их принять и зарегистрировать. При этом у обеих сторон выполняется корректировка данных учета, если ошибка повлияла на эти данные.

Исправлению могут подлежать любые реквизиты документа, в которых допущена ошибка (в т. ч. цена, количество и сумма), при этом исправление не требует согласования сторон, а сторона, обнаружившая ошибку, просто уведомляет об этом другую сторону сделки.

Как правило, ошибка допускается и в первичном документе (товарной накладной, акте), и в счете-фактуре одновременно, хотя на практике могут быть ситуации, когда требуется исправить только один из документов: либо первичный, либо счет-фактуру.

Если ошибка допущена в счете-фактуре, то продавец составляет исправленный экземпляр счета-фактуры, в котором указывается номер и дата исправления. Порядок составления исправленного счета-фактуры утвержден в Приложении №1 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее - Постановление № 1137).

Порядок исправления ошибок в первичных документах

Порядок исправления ошибок в первичных документах закреплен в части 7 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее - Закон № 402-ФЗ): «В первичном учетном документе допускаются исправления, если иное не установлено федеральными законами или нормативными правовыми актами органов государственного регулирования бухгалтерского учета. Исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших документ, в котором произведено исправление, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц» . Техническая сторона исправления первички статьей 9 указанным Законом не регламентирована, поэтому на практике могут использоваться различные варианты внесения исправлений в первичные учетные документы, не противоречащие Закону № 402-ФЗ.

Согласно рекомендациям фонда «НРБУ «Бухгалтерский методологический центр»», изложенным в Разъяснении Р-22/2013-КпТ «Внесение исправлений в первичные документы» от 20.09.2013, наиболее распространенными способами внесения исправлений в первичные учетные документы являются следующие:

- внесение исправлений в изначальном первичном учетном документе;

- выставление нового корректирующего документа.

Метод внесения исправлений в первоначальный учетный документ изложен в Положении о документах и документообороте в бухгалтерском учете, утв. Минфином СССР 29.07.1983 № 105 (далее - Положение № 105). Согласно пунктам 4.2, 4.3 Положения № 105, ошибки в первичных документах (за исключением кассовых и банковских), исправляются следующим образом: зачеркиваются неправильный текст или суммы и надписываются над зачеркнутым исправленный текст или суммы. Зачеркивание производится одной чертой так, чтобы можно было прочитать исправленное. Исправление ошибки должно быть оговорено надписью «исправлено», подтверждено подписью лиц, подписавших документ. Также должна быть проставлена дата исправления. К недостаткам этого метода можно отнести следующее:

- в случае большого числа изменений исправление путем применения Положения № 105 приведет к нечитаемости документа;

- по электронным документам внесение изменений непосредственно в первоначально выпущенный документ невозможно ввиду технических особенностей оформления электронных документов.

Метод выставления нового (корректирующего) документа основан на способе внесения исправлений по аналогии с утвержденным порядком составления исправленных счетов-фактур согласно пункту 7 Приложения № 1 к Постановлению № 1137, то есть путем составления нового исправленного экземпляра первичного учетного документа.

При применении данного метода необходимо соблюсти минимальные требования части 7 статьи 9 Закона № 402-ФЗ: составленный новый документ должен идентифицировать исправленный документ по дате внесения исправления и подтверждать его подлинность подписями (с расшифровкой) лиц, составивших документ.

Оформление продавцом исправленных документов для покупателя

В программе «1С:Бухгалтерия 8» (ред. 3.0) поддерживается методика внесения исправлений путем выставления нового исправленного варианта первичного документа. Для обеспечения этой методики внесение исправления отражается в дополнительных полях первичного документа (товарной накладной ТОРГ-12, акта об оказании услуг): Исправление № и от . В данных полях указывается номер и дата исправления по аналогии с исправлением счета-фактуры.

Формирование исправленного первичного документа и отражение исправления в учете продавца рассмотрим на следующем примере.

Пример 1

Продавец ЗАО «Современные Технологии» 16 июня 2014 года, согласно отгрузочным документам, реализовал покупателю ООО «Кафе «Сказка»» товары в количестве 130 шт. на общую сумму 16 874,00 руб. (в т. ч. НДС 18 %). В августе 2014 года покупателем была обнаружена ошибка в товарной накладной и счете-фактуре (неверно указано количество и цена товаров). 22 августа 2014 года продавец оформил и передал покупателю исправленные документы: товарную накладную и счет-фактуру.

Исправление продавцом первичного документа в программе вводится на основании документа Корректировка реализации с видом операции . Исправленный счет-фактура отражается отдельным документом. Кроме этого, в программе предусмотрена возможность повторного исправления первичных документов и счетов-фактур.

Документ Корректировка реализации Реализация товаров и услуг , где и была обнаружена ошибка. Для этого надо нажать на кнопку Создать на основании (либо из формы документа, либо из формы списка документов Реализация товаров и услуг ) и выбрать из выпадающего списка команду Корректировка реализации . При этом создается одноименный документ Корректировка реализации , частично заполненный на основании данных документа Реализация товаров и услуг .

Рассмотрим дальнейший порядок заполнения документа (рис. 1):

- в поле Вид операции необходимо выбрать операцию Исправление в первичных документах ;

- в полях Исправление № и от указывается номер и дата исправления;

- в поле Отражать корректировку необходимо выбрать значение Во всех разделах учета (в этом случае результате проведения документа будут сформированы и проводки по корректировке учетных данных и движения по регистрам НДС);

- в полях табличной части в строке после изменения необходимо указать скорректированные данные по цене и количеству товаров.

Рис. 1. Корректировка реализации - исправление в первичных документах

Для печати исправленного первичного документа необходимо нажать кнопку Печать и выбрать нужную печатную форму. В нашем примере выбирается команда Товарная накладная (ТОРГ-12) . В печатной форме исправленной товарной накладной указываются номер и дата первоначальной товарной накладной, по которой была осуществлена отгрузка товаров, а также номер и дата исправления (рис. 2).

Рис. 2. Исправленная товарная накладная

Корректировка реализации

СТОРНО Дебет 90.02.1 Кредит 41.01

На себестоимость ошибочно списанных двадцати единиц товара;

На выручку от реализации двадцати единиц товара (только по виду учета количественный ).

Сумма НУ Дт и Сумма НУ Кт НУ ).

В регистр накопления НДС продажи, отражающего начисление НДС в бюджет, одновременно вводятся две записи:

- сторнирующая запись дополнительного листа на сумму ошибочной реализации;

- запись дополнительного листа на сумму исправленной реализации.

Для создания исправленного счета-фактуры на основании документа Корректировка реализации , необходимо нажать кнопку Выписать исправленный счет-фактуру .

После проведения документа Счет-фактура выданный на реализацию исправленный Журнал учета счетов-фактур с признаком Исправление .

Особенности исправления УПД

Об особенностях применения универсального передаточного документа (УПД) можно прочитать на сайте.

Рассмотрим, каким образом нужно вносить исправления в универсальный передаточный документ, ведь порядок исправления ошибок в первичных документах и счетах-фактурах регулируется разными нормативными актами и существенно различается.

Сложность внесения исправлений в УПД заключается еще и в том, что ошибки могут допускаться как в показателях, относящихся одновременно и к счету-фактуре, и к первичному документу, так и в показателях, относящихся исключительно к одному из этих документов.

Исправление продавцом допущенных ошибок путем выставления нового исправленного счета-фактуры чревато негативными последствиями, и особенно для покупателя: ведь если исправленный счет-фактура выставлен в налоговом периоде, отличном от периода выставления ошибочного счета-фактуры, то покупателю придется аннулировать ошибочный счет-фактуру и представлять уточненную декларацию в налоговый орган. В то же время, не каждая обнаруженная ошибка влечет за собой обязанность выставлять исправленный счет-фактуру.

Напомним, что, согласно пункту 2 статьи 169 НК РФ, не являются основанием для отказа в принятии к вычету сумм налога ошибки в счетах-фактурах (корректировочных счетах-фактурах), не препятствующие налоговым органам при проведении налоговой проверки идентифицировать:

- продавца;

- покупателя товаров (работ, услуг), имущественных прав;

- наименование товаров (работ, услуг), имущественных прав;

- их стоимость;

- налоговую ставку;

- сумму налога, предъявленную покупателю.

Исходя из этой нормы, можно сделать вывод, что ошибками в счетах-фактурах, не препятствующими праву на вычет НДС (будем называть их «не препятствующими ошибками») являются, например, ошибки в реквизитах грузоотправителя и грузополучателя, в информации о платежно-расчетном документе, в сведениях о стране происхождения товара и номере таможенной декларации.

В случае обнаружения таких «не препятствующих ошибок» новые экземпляры счетов-фактур не составляются (п. 7 Раздела II Приложения 1 Постановления № 1137).

Внесению исправлений в УПД в связи с обнаружением ошибок посвящено отдельное Приложение №7 к письму ФНС России от 17.10.2014 № ММВ-20-15/86@ «О корректировке универсального передаточного документа».

Согласно разъяснениям налогового ведомства, порядок исправления обнаруженных ошибок в УПД зависит от присвоенного статуса УПД и от квалификации допущенной ошибки.

Напомним, что статус УПД - это служебный реквизит, который носит информационный характер и который может принимать значение «1» или «2». Если в поле Статус указано значение «1», то документ применяется одновременно и в качестве счета-фактуры, и первички, если значение статуса равно «2», то УПД будет использоваться только в качестве первичного учетного документа.

- исправления вносятся в УПД со статусом «1»;

- ошибки допущены в показателях, относящихся одновременно и к первичному документу и к счету-фактуре;

- при этом ошибки в части счета-фактуры квалифицируются как «препятствующие ошибки».

Во всех остальных случаях новый УПД следует составлять со статусом «2».

Если же ошибки допущены в показателях, относящихся только к первичному документу, то можно составить новый УПД со статусом «2» либо исправить информацию непосредственно в УПД путем применения Положения № 105 (зачеркивание и исправление).

В том случае, когда необходимо исправить факт ошибочного признания операции:

- освобождаемой от налогообложения в соответствии со статьей 149 НК РФ;

- ошибочного определения места реализации товаров (работ, услуг, имущественных прав) в соответствии со статьями 147, 148 НК РФ

для изменения данных о стоимости отгрузки можно составить новый УПД со статусом «2» либо исправить информацию непосредственно в УПД. При этом необходимо отдельно выставить счет-фактуру.

Если по условиям Примера 1 продавец применяет в своем документообороте УПД, то, руководствуясь рекомендациями ФНС, ошибка в количестве и цене товара исправляется путем составления нового УПД со статусом «1». В «1С:Бухгалтерии 8» такая возможность предоставляется автоматически, если после сохранения документа Корректировка реализации по кнопке Печать вызвать команду Универсальный передаточный документ (УПД) .

Пример 2

Продавец ЗАО «Современные Технологии» 24 июля 2014 года реализовал покупателю ООО «Кафе «Сказка»» товары на общую сумму 35 400,00 руб. (в т. ч. НДС 18 %). В октябре 2014 года продавец обнаружил ошибку в документе реализации и в выставленном УПД - неверно указан номер договора. 22 октября 2014 года продавец оформил и передал покупателю исправленный УПД.

Чтобы исправить ошибку во взаиморасчетах с покупателем, допущенную из-за указания неверного договора в документе реализации, можно воспользоваться документом Корректировка долга .

Для исправления же первичного документа, в том числе и составленного в форме УПД, необходимо использовать документ Корректировка реализации с видом операции Исправление в первичных документах . Поскольку номер договора не является показателем, относящимся к реквизиту счета-фактуры, то УПД необходимо оформить со статусом «2».

Если при заполнении документа Корректировка реализации в поле Отражать корректировку выбрать значение Только в печатной форме (рис. 3) , то в результате проведения документа не будет сформировано никаких проводок по корректировке учетных данных и движения по регистрам НДС, а в печатной форме УПД статус «2» сформируется автоматически.

Рис. 3. Корректировка реализации - исправление в печатной форме

Исправить номер договора можно вручную непосредственно в печатной форме, воспользовавшись режимом редактирования (рис. 4).

Рис. 4. УПД - исправление в печатной форме документа

ИС 1С:ИТС Подробнее о применении УПД и порядке внесения исправлений в УПД см. в справочнике «Универсальный передаточный документ (УПД)»

Ошибок нет: просто поменялись условия сделки

В процессе своей хозяйственной деятельности экономические субъекты могут пересматривать и изменять условия уже совершенных сделок, в результате чего происходит корректировка стоимости ранее отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), указанных в договоре. Стоимость может поменяться в результате изменения:

- цены отгруженных товаров, выполненных работ, оказанных услуг (например, при предоставлении ретро-скидок);

- количества отгруженных ценностей (например, если фактический объем поставленных товаров не соответствует первоначальному, который указан в отгрузочных документах); одновременно цены и количества отгруженных товаров, выполненных работ, оказанных услуг.

В отличие от ситуации с обнаруженной ошибкой корректировка стоимости выполняется по согласованию сторон. При этом составляется дополнительное соглашение к договору (если возможность корректировки условий заранее не оговорена в договоре), уведомление об изменении стоимости, протокол согласования цены или иной аналогичный документ, регистрирующий новый факт хозяйственной жизни, но первичные учетные документы (товарные накладные или акты) на отгруженные товары (работы, услуги, права) не изменяются.

Продавец выставляет корректировочный счет-фактуру, который является отдельным документом. Для корректировочного счета-фактуры установлена форма, утвержденная в Приложении № 2 к Постановлению Правительства РФ от 26.12.2011 № 1137.

Оформление продавцом корректировочных документов для покупателя

Отражение корректировки реализации в учете продавца и возможность формирования нового первичного документа в программе и рассмотрим на следующем примере.Пример 3

Продавец ЗАО «Современные Технологии» 13 декабря 2014 года оказал покупателю консультационные услуги по использованию программного обеспечения на общую сумму 70 000,00 руб. (в т. ч. НДС 18 %). В связи с тем, что покупатель выполнил план по закупкам программного обеспечения, ему была предоставлена скидка на консультационные услуги в размере 5 000 руб. (в т. ч. НДС 18 %), о чем 21 декабря 2014 года было подписано соглашение об изменении цены. Этим же днем продавец оформил и передал покупателю корректировочный счет-фактуру.

Выставление продавцом корректировочного документа в программе вводится на основании документа Корректировка реализации с видом операции . Корректировочный счет-фактура отражается отдельным документом. Кроме этого, в программе предусмотрена возможность повторной корректировки первичных документов и счетов-фактур.

Документ Корректировка реализации можно ввести на основании документа Реализация товаров и услуг , который подвергается изменению, тогда табличная часть документа заполнится данными по содержанию и стоимости услуг до корректировки.

- в поле Вид операции необходимо выбрать значение Корректировка по согласованию сторон;

- в полях Номер и от указывается номер и дата корректировки;

- в поле Отражать корректировку выбирается значение Во всех разделах учета;

- в полях табличной части в строке после изменения необходимо указать скорректированные данные по цене оказанных услуг.

Рис. 5. Корректировка реализации по согласованию сторон

Рис. 6. Соглашение об изменении стоимости

Для формирования отдельного первичного документа, фиксирующего новую стоимость оказанных услуг, можно воспользоваться печатной формой Соглашение об изменении стоимости, которую предлагает программа в составе команд, вызываемых по кнопке Печать. В печатной форме соглашения указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (рис. 6).

В результате проведения документа Корректировка реализации формируются следующие бухгалтерские проводки:

СТОРНО Дебет 62.01 Кредит 90.01.1

На сумму уменьшения стоимости реализации;

СТОРНО Дебет 90.03 Кредит 19.09

На сумму НДС по уменьшению стоимости реализации.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для тех счетов, где поддерживается налоговый учет (счетов с признаком НУ ).

В регистр накопления НДС предъявленный , отражающего информацию о суммах НДС, предъявленных поставщиками и подрядчиками, вводится запись с видом движения Приход и событием Предъявлен НДС к вычету на сумму уменьшения стоимости реализации.

Для создания корректировочного счета-фактуры на основании документа Корректировка реализации , необходимо нажать кнопку Выписать корректировочный счет-фактуру .

После проведения документа будет внесена запись в регистр сведений Журнал учета счетов-фактур с признаком Корректировка .

ИС 1С:ИТС Пошаговую инструкцию по составлению продавцом исправленного и корректировочного счета-фактуры и его отражению в книге покупок и книге продаж см. в справочнике в разделе «Бухгалтерский и налоговый учет» - «Исправление и корректировка реализации».

Продавец может вводить документ Корректировка реализации также и на основании документов: Акт об оказании производственных услуг , Отчет комиссионера (принципала) о продажах , Корректировка реализации .

Для регистрации исправлений в документах, полученных покупателем от продавца, необходимо использовать документ Корректировка поступления (с видами операций Исправление в первичных документах или Корректировка по согласованию сторон ). Документ Корректировка поступления можно вводить на основании следующих документов:

- Поступление товаров и услуг;

- Поступление доп. расходов;

- Корректировка поступления.

ИС 1С:ИТС Пошаговую инструкцию по регистрации покупателем исправленного и корректировочного счета-фактуры и его отражению в книге покупок и книге продаж см. в справочнике «Учет по налогу на добавленную стоимость» в разделе «Бухгалтерский и налоговый учет» - «Исправление и корректировка поступлений».

Универсальный корректировочный документ

Подробно о правовых основах применения универсального корректировочного документа (УКД), об особенностях его заполнения, а также о формировании УКД в «1С:Бухгалтерии 8» (ред. 3.0) мы писали в номере № 12 (декабрь), стр. 5 «БУХ.1С» за 2014 год.

Рассмотрим на примере формирование в программе универсального корректировочного документа.

Пример

Изменим условия Примера 3. Согласно заключенному с покупателем договору продавец ЗАО «Современные Технологии» реализует программное обеспечение и оказывает консультационные услуги по использованию указанного программного обеспечения. Договором предусмотрено предоставление скидки на консультационные услуги в случае выполнения покупателем плана по закупкам. 13 декабря 2014 года продавец оказал покупателю консультационные услуги по использованию программного обеспечения на общую сумму 70 000,00 руб. (в т. ч. НДС 18 %) и выставил УПД. В связи с тем, что план по закупкам программного обеспечения был выполнен покупателем 21 декабря, ему была предоставлена скидка на консультационные услуги в размере 5 000 руб. (в т. ч. НДС 18 %) и этой же датой выставлен УКД.

Печатная форма УКД вызывается по кнопке Печать из формы документа Корректировка реализации (Корректировка по согласованию сторон) либо из формы документа Корректировочный счет-фактура выданный .

УКД автоматически сформируется со статусом «1», поскольку документ одновременно применяется и в качестве первичного учетного документа (уведомления об изменении стоимости) и в качестве корректировочного счета-фактуры.

Поскольку возможность предоставления скидки покупателю была оговорена договором заранее, и дополнительного согласия покупателя не требуется, то в печатной форме УКД в режиме редактирования, нужно переставить должность и расшифровку подписи руководителя из строки - Предлагаю изменить стоимость в строку - Уведомляю об изменении стоимости . Кроме этого, можно внести дополнительную информацию по данной сделке в строку - Иные сведения (рис. 7).

Рис. 7. УКД (уведомление об изменении стоимости)

ИС 1С:ИТС Подробнее о применении УКД см. в справочнике «Универсальный корректировочный документ (УКД)» в разделе «Бухгалтерский и налоговый учет».

Любому практикующему бухгалтеру ясно, что чем точнее предназначенная для учета в программе 1С первичная информация, тем более соответствующие действительности взаиморасчеты с контрагентами и аналитические отчеты во всевозможных разрезах будут на основании ее составлены. Однако в силу разных причин, первичные учетные документы поступления товаров зачастую заменяются, соответственно должны быть откорректированы и учетные данные. Рассмотрим, как выполняется корректировка поступления в 1С на примере программы «1С:Бухгалтерия 8».

Всем свойственно ошибаться

Ошибки в первичной документации поступления могут возникать в силу совершенно разных причин:

- Человеческий фактор - невнимание, загруженность, одновременное выполнение нескольких дел приводят к неизбежной реальности: товар отгружен поставщиком с неверно оформленными документами, соответственно, так же неверно оформлено и поступление в программе 1С;

- Изменение реквизитов покупателя может совпасть с периодом оформления отпускной документации, в результате чего первичные документы отгрузки вроде бы и оформлены верно, но на старые реквизиты, что опять-таки требует переоформления и корректировки.

Если с присутствием в работе отрицательного человеческого фактора сложно что-то поделать, то актуальность реквизитов своего контрагента теперь легко проверить: Федеральной налоговой службой России разработан онлайн сервис, позволяющий проверить ИНН и КПП любого юридического лица. В 1С:Бухгалтерия, ред. 3.0 этот сервис подключен и пользователь может обратиться к нему при вводе данных нового контрагента или при изменении данных уже существующего. Такие простые меры предосторожности позволят подстраховаться от возникновения досадных неточностей и внесения поправок в учётные журналы счетов-фактур, в сами документы, книги покупок и продаж.

Ошибка выявлена - что делать?

Обычно ошибочная информация вносится единовременно в накладную отгрузки или акт по услугам и в счёт-фактуру. Впрочем, практикой не исключаются ситуации, допускающие возможность неточности лишь в одном из них.

Итак, несоответствие документов реальному положению дел каким-либо образом выявлено одной из сторон сделки: продавцом или покупателем. Исправление ситуации происходит следующим образом:

- Контрагент, являющийся продавцом, предоставляет исправленный экземпляры документов поступления;

- Контрагент, являющийся покупателем, принимает их и регистрирует;

- Если данная неточность непосредственно влияет на ведущуюся в программном приложении информацию, эта ошибка устраняется корректировкой учётных данных.

Исправление первичной документации регламентировано ч.7 ст. 9 Закона №402-ФЗ и предполагает внесение корректив в реквизиты документа поступления без согласия сторон, лишь при уведомлении второй стороны договора:

- Стоимости любой из позиций документа;

- Количества любой из позиций;

- Суммы.

При работе с НДС и допущении ошибки в счёте-фактуре контрагент, реализующий товар или услугу, должен составить верный счёт-фактуру с внесением в него номера и даты исправления, действия по корректировке регламентированы соответствующими нормативно-правовыми актами.

- Изменение исходного учетного документа (кроме электронных версий, технические особенности которых исключают этот вариант);

- Оформление нового, корректирующего экземпляра.

Изменение условий сделки

Хозяйственная деятельность различных сфер своей отличительной особенностью имеет постоянное движение, зависящее от экономических, финансовых и другого рода причин. Вследствие этого, зачастую пересматриваются условия уже состоявшихся сделок (поступления или реализации):

- Цена единицы отгруженной продукции или оказанных услуг (в случае предоставления скидок, изменения курса валюты при указании этого пункта в договоре, и т.д.);

- Количество: по факту отгружается иной объем товарно-материальных ценностей, отличающийся от указанного изначально;

- Цена и количество одновременно.

В такой ситуации осуществляется корректировка по согласованию сторон, в программном обеспечении 1С ей соответствует документ «Корректировка поступления».

Реализация исправлений в 1С

1С: Бухгалтерия 8 предусматривает для внесения на стороне покупателя исправленных поставщиком первичных документов отгрузки специализированный документ - «Корректировка поступления», предназначенная для работы как с системными единицами денежных измерений, так для условных единиц, указанных в договоре между сторонами.

Шапка (верхняя часть) документа представляет собой набор нескольких полей:

- Вид операции - предусматривает выбор из предложенного списка одного из вариантов:

- «Исправление в первичных документах» - для случая выявления ошибки и регистрации исправлений по данным поставщика;

- «Корректировка по согласованию сторон» - для отображения в учете покупателя операции по изменению стоимости и/или количества приобретенного по договору товара (работ, услуг). Если имеет место получение от продавца корректировочного или исправленного счета-фактуры следует выбрать именно этот вариант.

- Номер и дата документа формируются автоматически, и при необходимости могут быть изменены вручную;

- Поле «Организация» заполняется в соответствии с основными установками программы или вручную - это наименование приобретшей товары (работы, услуги) стороны;

- Блок радио переключателей «Корректировать» позволяет выбрать один из обязательных вариантов, предусматривающих либо только изменение данных НДС, либо НДС в совокупности с данными бухгалтерского и налогового учета.

- Поле «Основание» позволяет выбрать исходный документ поступления, который и предназначен для исправления. На основании этого выбранного документа будут заполнены соответствующие закладки табличной части.

После заполнения исходными данными на основании первичного документа поступления или вручную следует изменить корректировочные данные: количество, стоимость или и то, и другое.

Изменения в учете НДС и данных на его счетах будут определены движением документа и сформированными им проводками. Они целиком зависят от выбранного вида операции, порядка отражения, налогового периода, в котором зарегистрировано исправляемое поступление, а также от знака исправления: выполняется ли регистрация увеличения или уменьшения исходной суммы.

Вкладка «Дополнительно» предоставляет возможность внести дополнительные сведения для отображения на печатном бланке счета-фактуры и указать статью прочих доходов и расходов для отнесения на нее соответствующих сумм.

В подвале документа (его нижней части) на основании проведенной «Корректировки поступления» по гиперссылке «Ввести счет-фактуру» можно зарегистрировать исправленный счет-фактуру полученный. Гиперссылка «Исправленный документ» позволит перейти к исходному документу поступления, содержащему незатронутые корректировкой данные.

Уменьшение/увеличение стоимости

Что в 1С происходит с корректировочными счетами-фактурами, и где потом искать реализованные ими изменения в налоговом учете?

Уменьшение первоначальной стоимости

Корректировочный счет-фактура в этом случае будет отражаться в разделе 2 учетного журнала счетов-фактур. Для формирования записи в Книге покупок в конце налогового периода выполняются регламентные документы НДС с заполнением информации по вычету: принятый ранее вычет подлежит восстановлению в размере, соответствующем разности между исходной налоговой суммой и после внесения изменений.

Увеличение первоначальной стоимости

Так же, как и в случае уменьшения исходной стоимости, счет-фактура корректирующий будет отражен в разделе 2 учетного журнала полученных и выставленных счетов-фактур. Организация -покупатель вправе принять вычет в размере, соответствующем разности между величиной исходного налога и его суммой после внесения изменений.

Типичная ситуация)) В реализации за прошлый квартал вы нашли ошибку. Руки сами тянуться открыть документ в 1С, поменять цифры на правильные и провести документ по новой. НО ТАК ДЕЛАТЬ НЕЛЬЗЯ!

Ошибок в учете потом не оберешься!

В таких случаях используйте документы Корректировка реализации или Корректировка поступления.

Как их заполнять, читайте дальше.

Например, вы закупили у поставщика 15 единиц товара по цене 150 руб/штуку, оплатили заказ. Через некоторое время оказалось, что по факту вы получили товара на 1 штуку меньше, и цена должна была быть другой – 170 руб/шт.

Рассмотрим решение проблемы на примере 1С: Бухгалтерии предприятия 3.0.

Для исправления ситуации применяем документ Корректировка поступления.

Для создания выбираем раздел Покупки – Корректировка поступления

Еще можно создать корректировку прямо из Поступления товаров и услуг, которое нужно исправить. Нажимаем Создать на основании – Корректировка реализации.

Корректировка может быть 3 видов:

в первичных документах

исправление собственных ошибок

по согласованию сторон

Различия заключаются в том, что в первых 2 случаях мы исправляем свои ошибки в первичных документах. Редактировать можно все колонки табличной части.

Корректировка по согласованию сторон проводится, когда стороны решили изменить условия поставки. Колонку со ставкой НДС редактировать нельзя. Но можно установить флажок Восстановить НДС в книге продаж и создать исправленную счет-фактуру.

Проведем корректировку с видом операции Исправление в первичных документах . Также 1С позволяет выбрать, где будет отражена корректировка: во всех разделах учета, в учете НДС или только в первичном документе.

Вносим необходимые изменения на вкладке Товары

Проводим документ. Готово)

Аналогично можно создать корректировку Реализации товаров и услуг

Корректировка НДС необходима при изменении стоимости покупки или реализации. В этой ситуации формируется корректировочный счет-фактура. Рассмотрим на примере программы 1С Бухгалтерия 8.3 корректировку входящего НДС при уменьшении стоимости. Сначала сформируем документ «Поступление товаров» и регистрируем «Счет-фактуру полученный»:

При заполнении отмечаем галочкой пункт «Отразить вычет НДС в книге покупок датой получения»:

Допустим, закупили большую партию товара, и поставщиком была предложена скидка. Соответственно, произошло уменьшение общей стоимости и НДС. Для отражения этого в программе создаем документ «Корректировка поступления»:

В корректировке на вкладке «Главное» необходимо проверить, чтобы отражался документ-основание и стояла галочка возле пункта «Восстановить НДС в книге покупок».

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость, при этом значения в колонках «Стоимость», «НДС» и «Всего» рассчитаются автоматически:

Обязательно в корректировке поступления регистрируем «Корректировочный счет-фактуру», именно по этому документу будет отражаться уменьшение/увеличение суммы. Эти данные будут выводиться в соответствующем поле документа:

Формируем отчеты «Книга покупок» и «Книга продаж», проверяем, каким образом «Корректировочный счет-фактура» будет отражаться в отчетности:

В отчете «Книга покупок» отразилась начальная сумма. А вот в отчете «Книга продаж» уже будет выведена сумма на основании корректировочного счета-фактуры.

Теперь разберем пример по увеличению стоимости. Аналогичным образом оформляем «Поступление товаров» и регистрируем документ «Счет-Фактура»:

У поставщика произошло увеличение цены на новую партию товара, и был выставлен «Корректировочный счет-фактура». Если покупатель согласен с новой стоимостью, то оформляется документ «Корректировка поступления» так же, как в предыдущем случае. Также корректировку поступления можно создать через кнопку «Создать на основании» из приходной накладной.

Необходимо заполнить:

Вид операции - «Корректировка по согласованию сторон».

Основание.

Восстановить НДС в книге продаж – отмечаем галочкой.

На вкладке «Товары» в колонке «Цена» устанавливаем новую стоимость.

Регистрируем «Корректировочный счет-фактура полученный»:

В данной ситуации нужно обратиться к регламентной операции «Формирование записей книги покупок»:

Так как в изначальном документе «Счет-фактура» был отмечен галочкой пункт «Отразить вычет НДС в книге покупок датой получения», то данные из этого документа не отображаются при формировании записей книги покупок. Но отражается запись по корректировке.

В результате оба счета-фактуры будут фигурировать в книге покупок:

При уменьшении стоимости данные из корректировочного счета-фактуры отражаются в книге продаж, а при увеличении стоимости – в книге покупок.

При реализации корректировочный счет-фактура по уменьшению стоимости попадет в книгу покупок, а по увеличению – в книгу продаж.

Корректировка по реализации оформляется аналогичным образом. Формируем документ «Корректировка реализации» с учетом уменьшения цены:

И регистрируем «Корректировочный счет-фактуру». Заполняем данные в соответствующем поле по уменьшению стоимости:

Обратите внимание, что прежде чем сформировать отчеты, необходимо выполнить регламентные операции по НДС.

В отчете «Книга покупок» будет отражаться запись об уменьшении стоимости на основании созданного корректировочного счета-фактуры. В колонке «Код операции» будет стоять 18, а в колонке с наименованием продавца отображено название нашей организации:

Формируем теперь «Корректировка реализации» с учетом увеличения цены:

В документе «Корректировочный счет-фактура» отразится увеличение суммы.