С 2017 года контроль за расчётом и уплатой страховых взносов переходит от фондов к Федеральной налоговой службе, в связи с чем изменятся реквизиты платёжных документов. На следующий год уже утверждены новые КБК: страховые взносы за работников и в ПФР в 2016 году для ИП за себя.

Что такое КБК

КБК или код бюджетной классификации - это реквизиты в платёжных и банковских документах, на основании которых происходит распределение перечисленных плательщиком сумм. Если указан неверный КБК, платёж будет считаться уплаченным, но из-за того, что он распределён неверно, за плательщиком будет признана недоимка. Чтобы разобраться в этом вопросе, придётся производить розыск платежа и его перераспределение.

В отношении уплаты страховых взносов за сотрудников и индивидуальных предпринимателей за себя ситуация усложняется тем, что в 2017 году меняется получатель платежей. Взносы на обязательное пенсионное и медицинское страхование, а также взносы на случай временной нетрудоспособности и материнства теперь оплачивают в налоговую инспекцию. Только взносы на травматизм за работников по-прежнему выплачивают в фонд соцстраха.

Основная часть страховых взносов, уплаченных страхователями в 2016 году, уже ушла на реквизиты фондов (ПФР, ФОМС, ФСС). А вот дополнительный взнос ИП за себя (1% при превышении лимита годового дохода в 300 тысяч рублей), если он ещё не был уплачен в текущем году, надо перечислять уже в ФНС. Для работодателей же важен вопрос: по каким КБК платить страховые взносы за декабрь 2016 в январе 2017?

Важно: ставки взносов страхователей за работников и ИП за себя в 2017 году остались прежними. Изменение для исчисления пенсии по возрасту индивидуальным предпринимателям вызвано ростом МРОТ (минимальный размер оплаты труда в 2017 году составляет 7 500 рублей), а не увеличением тарифов.

Новые КБК по взносам

Справочник КБК на 2017 год приводится в Приказе Минфина России от 01.07.2013 N 65н с изменениями , внесёнными Приказом Минфина России от 7 декабря 2016 года № 230н. Этим же документом изменены также коды доходов для разных систем налогообложения и государственных пошлин.

Новые КБК по страховым взносам с 2017 года отражает эта переходная таблица (код указывают в поле 104 платежки). Таблица подготовлена Федеральной налоговой службой, оригинальный файл в формате excel можно скачать по этой ссылке .

Вид платежа | Новые КБК с 2017 года |

|---|---|

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, уплачиваемые ИП за себя (прежнее название -минимальные фиксированные страховые взносы в ПФР в 2016 году для ИП) | 182 1 02 02140 06 1100 160 |

Страховые взносы на обязательное медицинское страхование, уплачиваемые ИП за себя (прежнее название - взносы в ФОМС) | 182 1 02 02103 08 1011 160 |

Дополнительные страховые взносы на обязательное пенсионное страхование ИП за себя, уплачиваемые с доходов, превышающих 300 тысяч рублей (прежнее название 1-процентные дополнительные страховые взносы в ПФР в 2016 году для ИП) | 182 1 02 02140 06 1200 160 |

182 1 02 02010 06 1000 160 |

|

182 1 02 02101 08 1011 160 |

|

182 1 02 02090 07 1000 160 |

|

182 1 02 02131 06 1010 160 |

|

182 1 02 02131 06 1020 160 |

|

182 1 02 02132 06 1010 160 |

|

182 1 02 02132 06 1020 160 |

|

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, уплачиваемые ИП за себя (в том числе, с дохода свыше 300 000 рублей) | 182 1 02 02140 06 1110 160 |

Страховые взносы на обязательное медицинское страхование, уплачиваемые ИП за себя | 182 1 02 02103 08 1013 160 |

На обязательное пенсионное страхование работников | 182 1 02 02010 06 1010 160 |

На обязательное медицинское страхование работников | 182 1 02 02101 08 1013 160 |

На случай временной нетрудоспособности и в связи с материнством | 182 1 02 02090 07 1010 160 |

Дополнительные страховые взносы на обязательное пенсионное страхование работников, занятых при вредных условиях труда, тариф для которых не зависит от результатов спецоценки | 182 1 02 02131 06 1010 160 |

Дополнительные страховые взносы на обязательное пенсионное страхование работников, занятых при вредных условиях труда, тариф для которых зависит от результатов спецоценки | 182 1 02 02131 06 1020 160 |

Дополнительные страховые взносы на обязательное пенсионное страхование работников, работающих в тяжелых условиях труда, тариф для которых не зависит от результатов спецоценки | 182 1 02 02132 06 1010 160 |

Дополнительные страховые взносы на обязательное пенсионное страхование работников, работающих в тяжелых условиях труда, тариф для которых зависит от результатов спецоценки | 182 1 02 02132 06 1020 160 |

Обратите внимание: последние новые КБК по страховым взносам с 17 мая 2016 года (утверждены приказом Минфина РФ от 17.05.2016 № 66н) уже недействительны!

Страховые взносы на травматизм за работников (ИП сами за себя их не платят) отчисляют по-прежнему в Фонд социального страхования, поэтому КБК у них остался тот же, что и в 2016 году:

- 393 1 02 02050 07 1000 160.

Переходный период

Как видим, проблемы с выбором КБК на границе 2016-2017 годов могут возникнуть в двух ситуациях:

- При уплате дополнительного взноса в ПФР в 2016 году для ИП за себя (с доходов свыше 300 тысяч рублей). Если предприниматель уже уплатил этот один процент в 2016 году, то денежные средства ушли на реквизиты ПФР. Если же уплата дополнительного взноса происходит до 1 апреля 2017 года, то перечислять его надо уже в ИФНС по новому КБК (182 1 02 02140 06 1200 160).

- При уплате страховых взносов работодателями за декабрь 2016 года в январе 2017-го. Несмотря на то, что взносы начислены за период 2016 года, они оплачиваются уже в 2017 году. Поступление оплаты происходит уже на реквизиты налоговых инспекций. По сути, это будет первым платежом страхователей на новые КБК.

В этой таблице мы указали КБК для страхователей, перечисляющих в январе 2017 года взносы за декабрь 2016 года.

В ФСС видят основную причину образования долгов в том, что некоторые компании не платят взносы к установленному сроку, а ждут выставления инкассо. Кроме того, долги часто появляются из-за неверного КБК ФСС. Поэтому фонд просит их перепроверять. Какие КБК ФСС с 2018 года надо указывать, расскажем далее.

С 2018 года страхование на случай временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба, а взносы от несчастных случаев — по-прежнему ФСС. Поэтому для взносов на травматизм коды прежние — с администратором платежа 393 .

КБК ФСС НС и ПЗ на2018 год для юридических лиц

Как видно из таблицы, КБК пени ФСС2018 отличаются от кода по взносам и штрафам 14-17 разрядами:

Скачать таблицу КБК по страховым взносам на2018 год

КБК ФСС на случай временной нетрудоспособности 2017

Обратите внимание! С 2018 года взносы на случай временной нетрудоспособности администрирует ФНС, поэтому не путайте коды. КБК на случай временной нетрудоспособности2018 и в связи с материнством теперь начинаются с цифр 182 . Такие взносы платят не в ФСС, а в налоговую.

С января 2018 года социальные взносы надо перечислять по новому КБК — 182 1 02 02090 07 1010 160. Если нужно рассчитаться по долгам за 2016 год и более ранние периоды, код -182 1 02 02090 07 1000 160.

КБК ФСС 2017: риски страхователя

Платежи на травматизм компания перечисляет в ФСС. Поэтому заполнять платежки нужно по правилам из приложения 4 к приказу Минфина России от 12.11.2013 № 107н.

Выберите правильный код бюджетной классификации для взносов в ФСС и укажите его в поле 104 платежного поручения. В2018 году КБК для взносов на травматизм, которые платят работодатели, такой же, как был раньше, — 393 1 02 02050 07 1000 160 . А вот для пеней в 14-17 разрядах КБК надо поставить значение 2100 (см. таблицу выше).

Если перепутали в платежке КБК, узнайте в фонде, как поступить. Платеж может потеряться, а накапливать долги перед Фондом соцстраха рискованно. Как показывает статистика, ФСС стал начислять большей пеней страхователям. Кроме того, с 1 октября 2018 года изменился порядок начисления пеней за просрочку. Начиная с 30-го дня просрочки, их посчитают из 1/150 ставки ЦБ РФ. Фонду важны все поступления, поэтому он стал обращать больше внимания на недоимки и чаще их выявлять. Так что вероятность начисления пеней тоже высока.

Кроме того, отвечать за неуплату взносов на травматизм придется и по УК РФ. В кодекс для этого введены две новые статьи — 199.3 и 199.4 УК РФ. Преступление в крупном размере — это уклонение более чем на 2 млн рублей, что превышает 10 % от суммы к уплате. Максимальное наказание — лишение свободы на четыре года. Штраф — 500 тыс. руб. Компания или предприниматель смогут освободиться от наказания, если доплатят взносы с пенями и штрафом. Но при условии, что нарушили впервые.

Самая крайняя мера, которую фонд может принять к должнику — обратиться в налоговую инспекцию с предложением инициировать банкротство компании. Но такая вероятность есть только при миллионных долгах. Обычно фонд ограничивается стандартными мерами – требование, инкассо, взыскание через приставов. С крупными компаниями фонд работает индивидуально, проводит сверки, консультации. Так что если появилась недоимка, можно согласовать сроки ее погашения.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

(далее — приказ № 230н), который вносит изменения в Указания о порядке применения бюджетной классификации РФ (утв. приказом Минфина от 01.07.13 № 65н). В частности, приказ № 230н вводит новые коды бюджетной классификации для перечисления страховых взносов в 2017 году. Практика прошлых лет показывает, что Минюст обычно признает подобные приказы Минфина не нуждающимися в регистрации. Поэтому с очень большой степенью вероятности для уплаты страховых взносов в 2017 году нужно будет применять .

Напомним, что с 2017 года контролировать расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов «на травматизм») будет Федеральная налоговая служба (см. « »). Поэтому с 1 января перечислять страховые взносы (кроме взносов «на травматизм») необходимо в налоговую инспекцию, а не в фонды (это означает, что КБК будут начинаться с цифры 182, а не 392). Что касается КБК для уплаты взносов «на травматизм», то он останется прежним — 393 1 02 02050 07 1000 160. В 2017 году взносы «на травматизм», как и сейчас, надо будет платить в ФСС.

Согласно комментируемому приказу, изменятся КБК для уплаты всех страховых взносов (кроме взносов «на травматизм»), а также пеней и штрафов по ним. Так, скорректированы коды для перечисления взносов с выплат работникам, а также взносов в фиксированном размере, которые предприниматели уплачивают «за себя». При этом новые коды для уплаты пенсионных взносов по дополнительному тарифу за сотрудников, занятых на «вредной» работе, будут зависеть от того, проводил ли страхователь спецоценку условий труда. Кроме того, Минфин предусмотрел специальные коды для уплаты в будущем году взносов за расчетные периоды, истекшие до 1 января 2017 года. Именно по этим кодам надо будет перечислять взносы за декабрь 2016 года в январе 2017 года (напомним, что крайний срок для перечисления взносов за декабрь — 16 января 2017 года). Отметим, что если страхователь решит заплатить декабрьские взносы в декабре, то нужно использовать старые коды (то есть те коды, по которым взносы уплачивались в фонды весь 2016 год).

Основные изменения, предусмотренные комментируемым приказом, мы свели в таблицы (см. ниже). Все новые коды, которые понадобятся для уплаты в 2017 году страховых взносов, а также пеней и штрафам по ним, опубликованы в . Если после вступления в силу приказа № 230н перевести взносы по КБК, которые действовали в 2016 году, то платеж не пройдет.

На какие КБК перечислять страховые взносы за работников в 2017 году

КБК для уплаты в 2017 году пенсионных взносов по дополнительному тарифу

КБК для уплаты в 2017 году страховых взносов на личное страхование индивидуальных предпринимателей

Автоматическое формирование платежек позволяет избежать ошибок при их заполнении. Некоторые веб-сервисы для сдачи отчетности (например, « ») позволяют сформировать платежку в 1 клик на основе данных из декларации (расчета) или присланного инспекций требования об уплате налога (взноса). Все необходимые обновления — реквизиты получателя, актуальные КБК, коды для статуса плательщика — своевременно устанавливаются в сервисе без участия пользователя. При заполнении платежки все актуальные значения подставляются автоматически.

Отправить на почту

КБК пени по страховым взносам в 2017-2018 годах определяет факт того, что функцию по их сбору с 2017 года выполняет ФНС. Каковы обновленные правила расчета и уплаты пени? Читайте об этом в статье.

Расчет пени по страховым взносам в 2017-2018 годах

С 2017 года правила определения суммы пени регламентируются п. 4 ст. 75 НК РФ, содержащим 2 формулы расчета, при которых сумма задолженности умножается на количество дней просрочки и на ставку, равную:

- 1/300 ставки рефинансирования - применяется для физлиц и ИП (независимо от числа дней задержки оплаты) и для юрлиц, допустивших просрочку платежа не больше чем на 30 календарных дней;

- 1/150 ставки рефинансирования - действует только для юрлиц и только для периода задержки оплаты, превысившего 30 календарных дней, при этом за 30 дней задержки будет применена ставка 1/300.

«Несчастные» взносы, которые продолжает курировать ФСС, подчиняются порядку, описанному в ст. 26.11 закона «О соцстраховании от несчастных случаев и производственного травматизма» от 24.07.1998 № 125-ФЗ, и рассчитываются по аналогичной вышеописанным формуле с применением ставки 1/300 ставки рефинансирования.

Ставка рефинансирования в каждом из приведенных расчетов берется в реально действовавших ее значениях в периоде просрочки. То есть если она в периоде расчета менялась, то такой расчет будет разбит на несколько формул, использующих свои ставки рефинансирования.

Заполнение платежки при уплате пени

Различия между уплатой суммы налога и пени заключаются в заполнении нескольких полей платежного поручения:

- Поле 106 «Основание платежа» при уплате пеней приобретает значение «ЗД» при добровольном расчете и погашении задолженности и пени, «ТР» - по письменному требованию контролирующего органа или «АП» - при начислении пени по акту проверки.

- Поле 107 «Налоговый период» - ставить в нем значение, отличное от 0, нужно только при уплате пени по налоговому требованию. В этом случае поле заполняется по значению, указанному в таком требовании.

- Поля 108 «Номер документа» и 109 «Дата документа» заполняются в соответствии с реквизитами акта проверки или налогового требования.

Кроме того, для уплаты пеней предусмотрены специальные КБК (поле 104), утвержденные письмом ФНС России от 30.12.2016 № ПА-4-1/25563, которые принимают разные значения в зависимости от вида страхования и периода, за который пени были начислены:

Реквизиты для уплаты страховых взносов

Реквизиты для уплаты страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний

Получатель: УФК по г. Москве (Государственное учреждение – Московское региональное отделение Фонда социального страхования Российской Федерации)

ИНН 7710030933 КПП 770701001

БИК Банка получателя

Отделение 1 Москва г. Москва 705

Главное управление Банка России по Центральному Федеральному округу г. Москва (Сокращенное наименование-ГУ Банка России по ЦФО)

НОМЕР СЧЕТА получателя

КБК 393 1 02 02050 07 1000 160 – страховые взносы

КБК 393 1 02 02050 07 2100 160 — пени

КБК 393 1 020 2050 07 3000 160 — штрафы

Для страхователей, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

КБК 393 117 06020 07 6000 180 – добровольные страховые взносы

1. По текущим платежам в поле 22 («Код» в платежном поручении) проставляется 0.

2. Из требования об уплате налогов и взносов.

Если у предприятия возникнет задолженность по налогам или взосам, то ему выставят требования об уплате налогов и взносов, в которых будет указан необходимый УИН.

Порядок уплаты страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с 01.01.2017г.

Перечисляются в ФНС

1. КБК для взносов за отчетные периоды до 01.01.2017 года:

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ (получатель ФНС)

Реквизиты на взносы от несчастных случаев травматизм 2018, Платежка КБК ФСС за работников

Какие КБК от несчастных случаев?

Коды бюджетной классификации для того, чтобы правильно перечислить взносы в электронном виде на уплату страховых взносов на обязательное социальное страхование, НС и ПЗ в Фонд Социального Страхования РФ, на государственные услуги. Иначе также возможны штрафы и пени.

Коды КБК в ФСС травматизм, НС и ПЗ, пени, штрафы, недоимка в 2017 года

Для взносов в ФСС в 2018 году КБК изменились? Нет, изменения в коды соцстраха не было, осталось как в 2017. Ниже приведен Перечень кодов классификации доходов (КБК ФСС), также зарезервированных Минфином РФ для отражения платежей в ФСС РФ для организаций и ИП.

Страхование от травматизма на производстве и профессиональных заболеваний

кбк добровольные взносы в фсс в 2017 году для ИП за себя

Реквизиты ФСС Москва 2018, официальный сайт, Взносы на обязательное соцстрахование

Получатель: УФК по г. Москве (Государственное учреждение – Московское региональное отделение Фонда социального страхования РФ)

ИНН 7710030933 КПП 770701001

БИК Банка получателя: 044525000

БАНК получателя: Главное управление Банка России по Центральному Федеральному округу г. Москва (Сокращенное наименование — ГУ Банка России по ЦФО)

НОМЕР СЧЕТА получателя: 40101810045250010041

Для страхователей (ИП), добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

КБК 393 117 06020 07 6000 180 – добровольные взносы предпринимателя

Денежные взыскания (штрафы) за нарушение законодательства (например, не сдача отчета или несвоевременная сдача отчета, не предоставление сведений об открытии счета и т.д.)

КБК 393 1 16 20020 07 6000 140 – штраф

Прочие поступления от денежных взысканий (штрафов) и иных сумм в возмещение ущерба

КБК 393 1 16 90070 07 6000 140 – административный штраф

Официальный сайт государственного учреждения ФСС Москва

ОШИБКИ в ПЛАТЕЖНОМ ПОРУЧЕНИИ (платежке) в ФСС РФ и ПЕНИ, ответственность

Если в платежном поручении на перечисление страховых взносов неверно указаны параметры платежа:

- счет Федерального казначейства;

- КБК взносы ФСС 2018;

- наименование банка получателя регионального отделения фонда социального страхования.

то обязанность по уплате взносов считается не исполненной.

Остальные ошибки не препятствуют перечислению денег в бюджет, уплату взносов, значит не приведут к начислению пеней. К таким недочетам относятся: неправильный ИНН или КПП получателя.

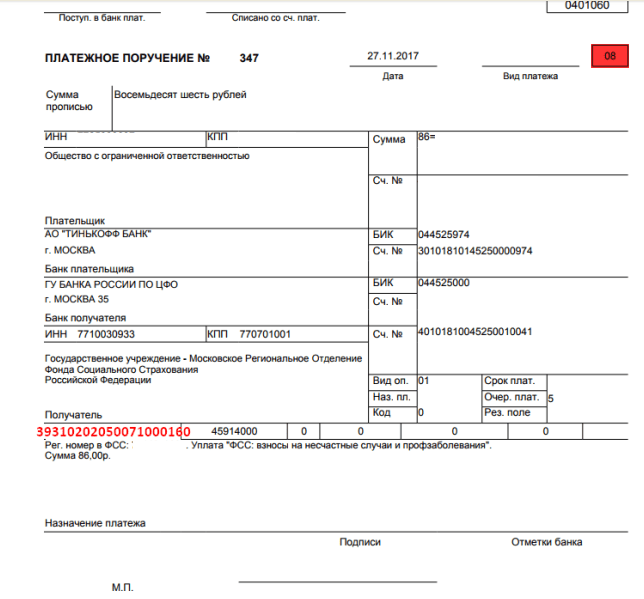

Платежка ФСС НС и ПЗ, образец заполнения в 2018 г. куда платить

Как правильно заполнить платежное поручение в ФСС РФ в 2018 на несчастный случай? Это очень важный вопрос, потому что если деньги уйдут «мимо», то организацию или ИП ждут пени и штрафы.

Ниже дан бланк, образец заполнения платежки и инкассового поручения в соцстрах по требованию на НС.

Образец платежки в ФCC РФ на «травматизм»

Итак мы рассмотрели КБК ФСС на травматизм, НС и ПЗ, пени по страховым взносам в ФСС для правильного составления поручения по взносам.

Отчетность через интернет. Контур.Экстерн

ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления - формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отправляйте отчеты в ФНС прямо из 1С!

Статьи по теме

Многие неправильно указывают в платежных поручениях КБК на страхование от несчастных случаев на производстве и профессиональных заболеваний. В итоге платежи теряются, образуется задолженность и пени. Актуальные КБК ФСС от несчастных случаев на 2017 год — в этой статье.

В ФСС видят основную причину образования долгов в том, что некоторые компании не платят взносы к установленному сроку, а ждут выставления инкассо. Кроме того, долги часто появляются из-за неверного КБК ФСС. Поэтому фонд просит их перепроверять. Какие КБК ФСС с 2017 года надо указывать, расскажем далее.

КБК ФСС от несчастных случаев на 2017 год

С 2017 года страхование на случай временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба, а взносы от несчастных случаев — по-прежнему ФСС. Поэтому для взносов на травматизм коды прежние — с администратором платежа 393 .

КБК ФСС НС и ПЗ на 2017 год для юридических лиц

Как видно из таблицы, КБК пени ФСС 2017 отличаются от кода по взносам и штрафам 14-17 разрядами:

- 1000 — для взносов;

- 2100 — для пени;

- 1000 — для штрафов.

Скачать таблицу КБК по страховым взносам на 2017 год

КБК ФСС на случай временной нетрудоспособности 2017

Обратите внимание! С 2017 года взносы на случай временной нетрудоспособности администрирует ФНС, поэтому не путайте коды. КБК на случай временной нетрудоспособности 2017 и в связи с материнством теперь начинаются с цифр 182 . Такие взносы платят не в ФСС, а в налоговую.

С января 2017 года социальные взносы надо перечислять по новому КБК — 182 1 02 02090 07 1010 160. Если нужно рассчитаться по долгам за 2016 год и более ранние периоды, код -182 1 02 02090 07 1000 160.

КБК ФСС 2017: риски страхователя

Платежи на травматизм компания перечисляет в ФСС. Поэтому заполнять платежки нужно по правилам из приложения 4 к приказу Минфина России от 12.11.2013 № 107н.

Выберите правильный код бюджетной классификации для взносов в ФСС и укажите его в поле 104 платежного поручения. В 2017 году КБК для взносов на травматизм, которые платят работодатели, такой же, как был раньше, — 393 1 02 02050 07 1000 160 . А вот для пеней в 14-17 разрядах КБК надо поставить значение 2100 (см. таблицу выше).

Если перепутали в платежке КБК, узнайте в фонде, как поступить. Платеж может потеряться, а накапливать долги перед Фондом соцстраха рискованно. Как показывает статистика, ФСС стал начислять большей пеней страхователям. Кроме того, с 1 октября 2017 года изменился порядок начисления пеней за просрочку. Начиная с 30-го дня просрочки, их посчитают из 1/150 ставки ЦБ РФ. Фонду важны все поступления, поэтому он стал обращать больше внимания на недоимки и чаще их выявлять. Так что вероятность начисления пеней тоже высока.

Кроме того, отвечать за неуплату взносов на травматизм придется и по УК РФ. В кодекс для этого введены две новые статьи — 199.3 и 199.4 УК РФ. Преступление в крупном размере — это уклонение более чем на 2 млн рублей, что превышает 10 % от суммы к уплате. Максимальное наказание — лишение свободы на четыре года. Штраф — 500 тыс. руб. Компания или предприниматель смогут освободиться от наказания, если доплатят взносы с пенями и штрафом. Но при условии, что нарушили впервые.

Самая крайняя мера, которую фонд может принять к должнику — обратиться в налоговую инспекцию с предложением инициировать банкротство компании. Но такая вероятность есть только при миллионных долгах. Обычно фонд ограничивается стандартными мерами – требование, инкассо, взыскание через приставов. С крупными компаниями фонд работает индивидуально, проводит сверки, консультации. Так что если появилась недоимка, можно согласовать сроки ее погашения.

КБК в ФСС на 2018 год

Статьи по теме

КБК на взносы ФСС на 2018 год можно найти в приказе Минфина России от № 65н. Стоит помнить, что по взносам КБК ФСС на случай временной нетрудоспособности 2018 года и КБК по травматизму отличается.

Минфин неожиданно изменил КБК по страховым взносам. Все изменения в большой таблице журнала «Упрощенка»: «Минфин обновил КБК задним числом ».

КБК в ФСС для юридических лиц для страховых взносов по временной нетрудоспособности и материнству в 2018 году

Взносы на обязательное социальное страхование по материнству и болезни оплачивают практически все работодатели-юрлица. Исключение составляют налогоплательщики, которые по тем или иным основаниям применяют пониженные тарифы страховых взносов. В этом случае тариф на соцвзносы может снижаться до нуля.

Следует отметить, что платят социальные страхвзносы не только юридические лица, но и предприниматели, которые используют наемный труд. А также те предприниматели, которые по собственному желанию перечисляют взносы на обязательное социальное страхование за себя. КБК в этом случае такой же как для юридических лиц.

КБК ФСС 2018 года для юридических лиц следующий:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

182 1 02 02090 07 1010 160

В случае если страхователь оплачивает задолженность периодов до января 2017 года по взносам ФСС в 2018 году, КБК используется такой:

Взносы на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

182 1 02 02090 07 10 0 0 160

Программа Упрощенка 24/7 заполняет платежки с учетом последних изменений в КБК. Выгрузка платежек для онлайн банка проходит в один клик. Программа позволяет вести налоговый и бухгалтерский учет и готовит первичные документы и отчетность. Возьмите пробный доступ к программе на 365 дней. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

КБК в 2018 году для взносов по нетрудоспособности и материнству: штрафы и пени

КБК по взносам на обязательное социальное страхование 2018 года для оплаты пени по взносам по временной нетрудоспособности и материнству отличается несущественно от КБК для самих взносов.

Для оплаты пени ФСС КБК в 2018 году такой:

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

182 1 02 02090 07 21 10 160

Пени по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

182 1 02 02090 07 210 0 160

Для штрафов КБК по взносам ФСС в 2018 году выглядит следующим образом:

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству в 2018 году

182 1 02 02090 07 3 010 160

Штраф по взносам на обязательное соцстрахование по временной нетрудоспособности и материнству – недоимка за период, предшествующий 1 января 2017 года

182 1 02 02090 07 3 0 0 0 160

КБК на взносы от несчастных случаев (НС и ПЗ)

Взносы на страхование от несчастных случаев и профессиональных заболеваний перечисляются в территориальное отделение ФСС, где зарегистрирован страхователь. КБК в 2018 году на взносы от несчастных случаев используется такой:

КБК ФСС от НС и ПЗ 2018 года

393 1 02 02050 07 1000 160

Напомним, сейчас в Соцстрах необходимо отчитываться только по взносам о несчастных случаях и профессиональных заболеваниях. Однако данные по страхвзносам по нетрудоспособности и материнству, также как и платежи по ним, необходимо направлять в свою налоговую инспекцию .

В отличие от страхвзносов, оплачиваемых в налоговую, по задолженности за периоды до 2017 года КБК для ФСС от НС и ПЗ в 2018 году для юридических лиц и предпринимателей применяется такой же, как и для текущих платежей.

КБК 2018 травматизм: пени и штрафы

В случае опоздания с оплатой взносов на травматизм, понадобится перечислить пени на отдельный КБК 2018 года для обязательного социального страхования от травматизма.

Пени в ФСС — КБК по травматизму в 2018 году

393 1 02 02050 07 21 00 160

Если вовремя не сдать расчет по форме 4-ФСС, то Соцстрах обяжет заплатить штраф. Для него также предусмотрен отдельный код бюджетной классификации.

КБК для оплаты штрафа по взносам от травматизма

393 1 02 02050 07 3 000 160

Подробнее про новые коды смотрите в статье «Изменились ли коды КБК на 2018 год »

Это интересно:

- Бухгалтерские проводки при начислении пени по налогам Отправить на почту При начислении пени по налогам бухгалтерские проводки можно отражать в бухучете несколькими способами. Расскажем, из чего выбирать и как это правильно регламентировать. Пени по налогам: понятие и порядок […] Нотариус на пр октября ПОКУПКА ПРОДАЖА ОБМЕН ВЫКУП Риэлторские услуги Риэлтор Нижний Новгород Продажа участка 8 соток Продажа недвижимости Оценка недвижимости Оценка недвижимости Услуги по оценке недвижимости Оценка загородной недвижимости Оценка квартиры для ипотеки […]

- Наличное денежное обращение Наличное денежное обращение России – движение денег в наличной форме при продаже товаров, оказании услуг и осуществлении различных видов платежей на территории Российской Федерации. Наличные деньги, находящиеся в сфере обращения, выполняют функции средства […]

- О вкладах, которые уменьшились в связи с проведением деноминации рубля, и не попали под компенсационные выплаты Ответ: Вклад получить в Сбербанке России вы можете в любое время, но сумма будет незначительная. Поясню почему. На конец 1997 года на вашей сберкнижке находилась сумма в 125 […]

- Оформление визы в Екатеринбурге. Получение шенгенской визы в Европу Турфирма «Открытие» предлагает услуги по оформлению шенгенских виз. С помощью специалистов компании туристы получат возможность подать документы в Екатеринбурге в визовый центр европейских и других стран. Менеджеры […]

- Сбербанк: ипотека плюс материнский капитал: условия и отзывы Сбербанк предлагает кредитование по схеме Ипотека плюс материнский капитал. По условиям программы можно гасить задолженность перед банком по ипотечной ссуде материнским капиталом Приобретение готового жилья – Единая ставка […]

Страховые взносы на травматизм в 2018 году в части основных моментов, касающихся их начисления и уплаты, подчинены тем же правилам, которые действовали в 2017 году. Рассмотрим эти основные моменты.

Отчисления на травматизм - принципы расчета

После перехода с 2017 года основного объема страховых взносов под контроль налоговых органов отчисления на травматизм оказались единственным платежом, продолжающим уплачиваться во внебюджетный фонд. Порядок начисления страховых взносов на травматизм в 2018 году всё так же регулирует закон «Об обязательном социальном страховании…» от 24.07.1998 № 125-ФЗ.

Базой для их начисления являются суммы вознаграждений, начисляемых работодателями в пользу наемных работников (п. 1 ст. 20.1 закона № 125-ФЗ). Однако ряд таких выплат расценивается как не облагаемые взносами (ст. 20.2 закона № 125-ФЗ). К числу последних относятся госпособия, компенсационные выплаты, матпомощь и некоторые другие.

Величину отчислений на травматизм, подлежащих уплате, определяют ежемесячно, исходя из объема базы расчета, накопленной с начала года до завершения месяца, за который делается начисление взносов (п. 9 ст. 22.1 закона № 125-ФЗ).

К этой базе применяется установленный для страхователя тариф, величина которого в сравнении с общепринятым для соответствующего класса профриска значением может снижаться фондом. Объем снижения обусловлен отсутствием смертельных последствий несчастных случаев, наличием результатов спецоценки условий труда, фактов проведения медосмотров, объемами расходов на соцстрахование, рассматривается по итогам деятельности за 3 года, предшествующих снижению, и может достигать 40% от общепринятой величины тарифа (п. 1 ст. 22 закона № 125-ФЗ).

Сумму взносов, подлежащих уплате за последний месяц, рассчитывают, вычитая из их величины, исчисленной от объема базы, накопленной с начала года, те суммы, которые были начислены за месяцы, предшествующие месяцу расчета.

Действующие тарифы - обычные и по инвалидам

Каковы же тарифы взносов на травматизм в 2018 году? Они продолжают соответствовать значениям, введенным законом «О страховых тарифах…» от 22.12.2005 № 179-ФЗ (ст. 1 закона «О страховых тарифах…» от 19.12.2016 № 419-ФЗ).

Величина ставки по взносам на травматизм в 2018 году всё так же зависит от класса профриска (ст. 1 закона № 179-ФЗ), а отнесение к соответствующему классу - от вида осуществляемой деятельности (приказ Минтруда России от 30.12.2016 № 851н).

О том, какие значения есть у действующих тарифов, читайте в публикации .

Кроме того, продолжает действовать установленное законом № 179-ФЗ (ст. 2) правило о снижении взносов на 60%, доступное для применения:

- всем юрлицам в части выплат в адрес инвалидов;

- организациям, созданным инвалидами или для помощи им.

Также в 2018 году взносы на травматизм с выплат инвалидам с применением ставок в размере 60% от общеустановленных тарифов начисляют ИП (ст. 2 закона № 419-ФЗ).

Правила уплаты страховых взносов на травматизм в 2018 году

Уплату страховых взносов на травматизм в 2018 году, как и в предшествующие годы, нужно делать ежемесячно, перечисляя в фонд начисленную за прошедший месяц сумму. Срок для такого платежа истекает 15-го числа месяца, наступающего после того, за который выполнен расчет (п. 4 ст. 22 закона № 125-ФЗ). Из-за совпадения с общевыходными днями он может переноситься на более поздний срок, соответствующий ближайшему буднему дню.

Платежный документ при оплате будет оформляться в адрес того регионального отделения ФСС, в котором плательщик взносов стоит на учете. То есть в данных получателя будут приведены название, ИНН, КПП соответствующего отделения ФСС и его реквизиты в казначействе.

Обязательными для указания сведениями будут также КБК платежа, код статуса плательщика взносов (08), ОКТМО, шифры периода и характера оплаты, описание назначения перечисления.

При уплате взносов на травматизм в 2018 году КБК приводится тот же, что и в 2017-м, т. е. 39310202050071000160. Иные значения этого кода могут возникнуть при уплате пени (393 1 02 02050 07 2100 160) или штрафа (393 1 02 02050 07 3000 160).

Отчетность по отчислениям на травматизм в 2018 году

Отчетность по травматизму в 2018 году остается сдаваемой поквартально в месяце, наступающем после завершения очередного квартала, в срок не позднее (п. 1 ст. 24 закона № 125-ФЗ):

- 20-го числа, если отчет сформирован на бумаге (такое право есть у страхователей со среднесписочной численностью не выше 25 человек);

- 25-го числа, если сдача осуществляется электронно.

Для ее составления используется форма 4-ФСС, утвержденная приказом ФСС РФ от 26.09.2016 № 381 в его актуальной редакции. Этот же документ содержит правила оформления отчета. Данные в форму вносятся нарастающим от квартала к кварталу итогом. Заполнению подлежат только те таблицы, для которых имеются необходимые данные.

Вместе с формой 4-ФСС подается еще 1 отчет - об использовании страховых средств на осуществление мероприятий по снижению травматизма на производстве.

Правомерность применения определенного тарифа при расчете взносов требует ежегодного подтверждения вида осуществляемой деятельности. Крайний срок для подтверждения определен как 15 апреля года, наступившего после того, за который формируются обосновывающие вид деятельности сведения (п. 3 порядка подтверждения, утвержденного приказом Минздравсоцразвития России от 31.01.2006 № 55).

Итоги

В правилах расчета и уплаты страховых взносов на травматизм в 2018 году в сравнении с 2017 годом принципиальных новшеств нет. Они по-прежнему уплачиваются в ФСС. Туда же подается и отчетность по взносам.