При осуществлении капиталовложений (инвестиций) исчисляется стоимость денег во времени. Деньги вкладываются в осуществление инвестиционных объектов сегодня, а доход от инвестиций будет получен за весь срок функционирования объекта. Капитал есть ни что иное, как дисконтированная стоимость. Это значит, что любой элемент богатства, который приносит его владельцу регулярный доход на протяжении длительного времени, является капиталом и его стоимость рассчитывается с помощью дисконтирования.

Дисконтирование – это метод, основанный на приведении будущих доходов к их нынешней стоимости. Он предполагает, что будущие денежные средства будут стоить меньше по сравнению с сегодняшними из-за положительной нормы временных предпочтений (более высокой оценки “настоящих благ” по сравнению с “будущими благами”).

Kn = K 0 (1 + r ) n.

Для облегчения процедуры дисконтирования существуют специальные таблицы, которые помогают быстро подсчитать сегодняшнюю стоимость будущих доходов и принять правильное решение.

Дисконтирование - приведение стоимости будущих платежей к значению на текущий момент. Отражает тот экономический факт, что сумма денег, имеющаяся в данный момент, имеет бо льшую стоимость, чем равная ей сумма, которая появится в будущем. Эта операция обратна операции начисления сложных процентов. Процентная ставка, используемая при этих расчетах, называется ставкой дисконтирования.

Для расчета инвестиций требуется вычисление дисконтированной стоимости денежных потоков, другими словами, для пересчета стоимости потоков расходов и доходов, ожидаемых в будущем, к стоимости на текущий момент времени.

Расчет ставки дисконтирования в этом случае является непростой задачей. Один из самых распространенных способов - расчет WACC, средневзвешенной стоимости капитала. Т.е. расчет общей стоимости капитала с учетом стоимости отдельных частей и удельного веса этих частей в общей сумме.

Задача обратная наращению (начислению процентов): требуется по известной наращенной сумме FV вычислить начальную сумму капитала PV. Например, какую сумму положить на банковский депозит, чтобы через пять лет получить 500 тыс. руб. В этом случае ставка дисконтирования вычисляется по простой формуле.

В банковской практике задача дисконтирования возникает при покупке денежных обязательств (например, векселей) ранее срока их оплаты. В случае с векселем эта операция называется учёт векселя . Если держатель векселя хочет обменять его на деньги раньше срока оплаты, он обращается в банк с просьбой об учете векселя.

В этом случае банк выплачивает держателю векселя сумму меньшую номинала. Разница между номиналом и выплаченной суммой называется дисконтом . Его величина рассчитывается по формулам дисконтирования в зависимости от дат учета, погашения и учетной ставки (ставки дисконтирования). 3

Пример:

Рассмотрим два условных проекта. Оба проекта требуют начальных инвестиций в размере 500 руб., другие затраты отсутствуют. При реализации проекта «А» инвестор в течение трех лет получает в конце года доход в размере 500 руб. При реализации проекта «Б» инвестор получает доход в конце первого и в конце второго года по 300 руб., а в конце третьего года - 1100 руб. Инвестору нужно выбрать один из этих проектов.

Предположим, что инвестор определил ставку дисконтирования на уровне 25% годовых. Текущая стоимость (NPV) проектов «А» и «Б» рассчитывается следующим образом:

где P k - денежные потоки за период с 1-го по n-й годы;

r - ставка дисконтирования - 25%;

I - начальные инвестиции - 500.

NPV А = - 500 = 476 руб.;

NPV Б = - 500 = 495,2 руб.

Таким образом, инвестор выберет проект «Б». Однако если он установит ставку дисконтирования, например, равную 35% годовых, тогда текущие стоимости проектов «А» и «Б» будут равны 347,9 и 333,9 руб. соответственно (расчет аналогичен предыдущему). В этом случае для инвестора проект «А» более предпочтителен.

Следовательно, решение инвестора полностью зависит от значения ставки дисконтирования: если она больше 30,28% (при этом значении NPV А = NPV Б), то предпочтительнее проект «А», если меньше, тогда более выгодным будет проект «Б».

Коэффициент дисконтирования - коэффициент, применяемый для дисконтирования, т. е. приведения величины денежного потока на m -ом шаге многошагового расчета эффективности инвестиционного проекта к моменту, называемому моментом приведения (он не обязательно совпадает с базовым моментом). Рассчитывается по формуле

![]()

где K m - коэффициент дисконтирования; t m – t 0 - промежуток между оцениваемым периодом и моментом приведения (в годах); Е - норма дисконта которая может быть, как единой для всех шагов расчета, так и переменной.

Номинальная ставка – это текущая рыночная ставка процента без учета темпов инфляции. Реальная ставка – это номинальная ставка, скорректированная с учетом ожидаемых темпов инфляции.

Именно реальная ставка определяет решение о целесообразности (или нецелесообразности) инвестиций. Например, если номинальная ставка равна 40%, а ожидаемый темп инфляции – 50%, то реальная ставка составит: 40 – 50 = –10%.

Основными факторами, влияющими на уровень ставки ссудного процента, являются степень риска на ссуду; срок, на который выдается ссуда; размер ссуды; уровень налогообложения; ограничения условий конкуренции на рынке.

Ставка ссудного процента определяет уровень инвестиционной активности. Низкая процентная ставка приводит к увеличению инвестиций и расширению производства, а высокая, наоборот, сдерживает инвестиции и производство.

Таким образом, процент в рыночной экономике выступает как цена равновесия на рынке капитала – фактора производства. Для субъекта предложения капитала процент выступает как доход, для субъекта спроса – как издержки, которые несет заемщик.

Капитал предприятия формируется за счет различных финансовых источников как краткосрочного, так и долгосрочного характера. Привлечение этих источников связано с определенными затратами, которые несет предприятие. Совокупность этих затрат, выраженная в процентах к величине капитала, представляет собой цену (стоимость) капитала фирмы.

В статье подробно расскажем про дисконтирование денежных потоков, формулу расчета и анализа в Excel.

Дисконтирование денежных потоков. Определение

Дисконтирование денежных потоков (англ. Discounted cash flow, DC F , дисконтированная стоимость ) – это приведение стоимости будущих (ожидаемых) денежных платежей к текущему моменту времени. Дисконтирование денежных потоков основывается на важном экономическом законе убывающей стоимости денег. Другими словами, со временем деньги теряют свою стоимость по сравнению с текущей, поэтому необходимо за точку отсчета взять текущий момент оценки и все будущие денежные поступления (прибыли/убытки) привести к настоящему времени. Для этих целей используют коэффициент дисконтирования.

Как рассчитать коэффициент дисконтирования?

Коэффициент дисконтирования используется для приведения будущих доходов к текущей стоимости за счет перемножения коэффициента дисконтирования и потоков платежей. Ниже показана формула расчета коэффициента дисконтирования:

где: r – ставка дисконтирования, i – номер временного периода.

|

★ |

Дисконтирование денежных потоков. Формула расчета

DCF (Discounted cash flow) – дисконтированный денежный поток;

CF (Cash Flow ) – денежный поток в период времени I;

r – ставка дисконтирования (норма дохода);

n – количество временных периодов, по которым появляются денежные потоки.

Ключевым элементов в формуле дисконтирования денежных потоков является ставка дисконтирования. Ставка дисконтирования показывает, какую норму прибыли следует ожидать инвестору при вложении в тот или иной инвестиционный проект. Ставка дисконтирования использует множество факторов, которые зависят от объекта оценки, и может в себя включать: инфляционную составляющую, доходность по безрисковым активам, дополнительную норму прибыли за риск, ставку рефинансирования, средневзвешенную стоимость капитала, процент по банковским вкладам и т.д.

Расчет нормы дохода (r) для дисконтирования денежных потоков

Существует достаточно много различных способов и методов оценки ставки дисконтирования (нормы дохода) в инвестиционном анализе. Рассмотрим более подробно достоинства и недостатки некоторых методов расчета нормы доходности. Данный анализ представлен в таблице ниже.

|

Методы оценки ставки дисконтирования |

Достоинства |

Недостатки |

| Модели CAPM | Возможность учета рыночного риска | Однофакторность, необходимость наличия обыкновенных акций на фондовом рынке |

| Модель Гордона | Простота расчета | Необходимость наличия обыкновенных акций и постоянных дивидендных выплат |

| Модель средневзвешенной стоимости капитала (WACC) | Учет нормы дохода как собственного, так и заемного капитала | Сложность оценки доходности собственного капитала |

| Модель ROA, ROE, ROCE, ROACE | Возможность учета рентабельности капиталов проекта | Не учет дополнительных макро, микро факторов риска |

| Метод E/P | Учет рыночного риска проекта | Наличие котировок на фондовом рынке |

| Метод оценки премий на риск | Использование дополнительных критериев риска в оценке ставки дисконтирования | Субъективность оценки премии за риск |

| Метод оценки на основе экспертных заключений | Возможность учесть слабоформализуемые факторы риска проекта | Субъективность экспертной оценки |

Вы можете более подробно узнать про подходы в расчете ставки дисконтирования в статье « ».

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Пример расчета дисконтированного денежного потока в Excel

Для того чтобы рассчитать дисконтированные денежные потоки необходимо по выбранному временному периоду (в нашем случае годовые интервалы) расписать подробно все ожидаемые положительные и отрицательные денежные платежи (CI – Cash Inflow , CO – Cash Outflow ). За денежные потоки в оценочной практике берут следующие платежи:

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле:

Ставка дисконтирования = Безрисковая ставка + Премия за риск

За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта.

Более подробно узнать про расчет безрисковой ставки можно в следующей статье: « »

После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие:

Денежный поток (CF) = B6-C6

Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6

Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Методы инвестиционного анализа, использующие дисконтированные денежные потоки

Следует заметить, что дисконтированный денежный поток (DCF) в своей формуле расчета сильно походит на чистый дисконтированный доход (NPV). Главное отличие заключается во включении первоначальных инвестиционных затрат в формулу NPV.

Дисконтированный денежный поток (DCF) используется во многих методах оценки эффективности инвестиционных проектов. Из-за того, что данные методы используют дисконтирование денежных потоков, их называют динамическими.

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

Более подробно узнать про методы расчета эффективности инвестиционных проектов вы можете в статье « ».

Помимо только дисконтирования денежных потоков существую более сложные методы, которые в дополнение учитывают реинвестирование денежных платежей.

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

|

★ (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Достоинства и недостатки показателя DCF дисконтирования денежных потоков

+) Использование ставки дисконтирования является несомненным достоинством данного метода, так как позволяет привести будущие платежи к текущей стоимости и учесть возможные факторы риска при оценке инвестиционной привлекательности проекта.

-) К недостаткам можно отнести сложность прогнозирования будущих денежных потоков по инвестиционному проекту. К тому же трудно отразить в ставке дисконтирования изменения внешней среды.

Резюме

Дисконтирование денежных потоков является основой для расчета многих коэффициентов оценки инвестиционной привлекательности проекта. Мы разобрали на примере алгоритм расчета дисконтированных денежных потоков в Excel, их существующие достоинства и недостатки. С вами был Иван Жданов, спасибо за внимание.

Понятие дисконтирования широко обсуждается в литературе по финансовому менеджменту . Здесь мы приведем только краткие сведения о дисконтировании.

Одна тысяча рублей сегодня и одна тысяча рублей через год имеют различную ценность. Во-первых, эти деньги несколько обесценятся под влиянием инфляции. Во-вторых, ведь, возможно, что именно сейчас вам необходимы эти деньги. Для чего? Например, для закупки сырья и оборудования или для оплаты кредиторской задолженности поставщикам, бюджетных платежей, заработной платы работникам, то есть эти средства вы можете инвестировать в собственное производство (в оборотные или основные средства) для получения некоторого дохода.

Какой доход может вас устроить? Вам нужно покрыть издержки на привлечение капитала, например проценты по кредиту. Вероятно, вы хотите, чтобы доходность ваших проектов была выше инфляции (чтобы капитал не обесценивался). И очень вероятно, что вы хотите получить доходность выше, чем депозит в хорошем банке или доходность по ГКО (иначе выгоднее вкладывать деньги в финансовый рынок, а не в производство).

То есть, с точки зрения капиталиста, вам необходимо получить такую доходность, которая:

- выше инфляции;

- покрывает риски вложения капитала;

- больше стоимости привлечения капитала;

- больше доходности альтернативных вложений (по возможности безрисковых).

С точки зрения производственника эти требования могут показаться чрезвычайно завышенными - где же, мол, найдешь производственное предприятие с доходностью выше фондового рынка. Ответ: необходимо рассматривать деятельность предприятия в долгосрочной перспективе. Пока финансовый рынок в обозримом будущем будет предлагать более выгодные условия, чем производство, капитал будет обращаться в основном в финансовой сфере. Однако с развитием финансовых рынков, стабилизацией экономической ситуации в стране, уменьшением инфляции и нарастанием конкуренции гарантированная доходность финансовых рынков значительно уменьшится (до 3-5%, как на развитых западных рынках). С учетом долговременной перспективы доходность производства будет выше. Необходимо финансировать собственное производство для обеспечения его долгосрочного выживания и решения комплекса социальных задач. На практике сегодня для получения доходов необходимо сочетать «производственные» и «капиталистические» подходы.

Как же понять, достаточны ли ожидаемые доходы или нет? Для этого их нужно рассчитать (привести) к единому временному периоду и сопоставить с имеющимся капиталом.

Дисконтирование заключается в приведении к текущему времени будущих денежных потоков. Коэффициент приведения называется коэффициентом дисконтирования , и это та доходность, которую мы предъявляем к инвестициям.

Рассмотрим простой пример. У нас имеется 1000 тыс. руб., после реализации некоторого проекта мы ожидаем получить 1560 тыс. руб. через год. Выгоден ли этот проект? Для ответа на этот вопрос нужно сравнить имеющуюся сумму и приведенную к сегодняшнему дню сумму будущих доходов. Допустим, мы хотим получить доходность 30% в год (то есть коэффициент дисконтирования равен 30%). Сумму будущих доходов следует разделить на коэффициент 1,3, равный 100% + 30%. Это составит 1560/1,3 = 1200 тыс. руб. Дисконтированная величина будущих доходов (1200 тыс. руб.) больше величины имеющихся денег сегодня (1000 тыс. руб.), поэтому реализация проекта выгодна.

Одна из простейших формул по определению коэффициента дисконтирования выглядит следующим образом:

К д = К бр + К инф + К риск ,

где К д - коэффициент дисконтирования;

К бр - доходность безрисковых инвестиций при отсутствии инфляции;

К инф - инфляция;

К риск - надбавка за риск.

Она включает в себя два основных фактора:

- временную стоимость денег;

- учет риска (неопределенности) инвестиций.

Коэффициент дисконтирования должен быть:

- больше средней цены привлечения капитала;

- больше доходности альтернативных безрисковых вложений.

Коэффициент дисконтирования должен изменяться, если изменяется инфляция. К тому же поток денежных средств должен увеличиваться на величину инфляции, иначе при расчете чистой стоимости капитала возникает противоречие: знаменатель учитывает инфляцию, а числитель - нет.

Следует отметить, что данная формула «работает» при небольших ставках инфляции и риска. При больших ставках следует пользоваться формулой Фишера:

К тд = (1 + К бр) * (1 + К инф) * (1 + К риск) – 1 .

Величина ошибки между двумя формулами определяется перекрестными произведениями

К бр * К инф + К инф * К риск + К риск * К бр + К бр * К инф * К риск

Пример . Пусть К бр = К инф = К риск = 3% .

По первой (упрощенной) формуле К д = 9%, по точной - К тд = 9,2727%. Разница 0,2727% вполне попадает в ошибку определения каждого из составляющих.

Пусть К бр = К инф = К риск = 30% . По первой упрощенной формуле

К д = 90% , по точной - К тд = 119,7%. Разница 29,7% (119,7% - 90%) уже сопоставима с величиной каждой из составляющих.

Величину К д = К бр + К инф можно оценивать по средневзвешенной цене капитала, которым финансируется данный проект. Надбавка за риск К риск должна гарантировать возврат средств при «ненормальном» ходе реализации проекта.

Важнейшей составляющей успеха любого предприятия является тщательный всесторонний анализ исходных данных и ожидаемых перспектив проекта. В частности, для того чтобы понять, на какую прибыль может рассчитывать инвестор, необходимо рассчитывать не просто сумму поступлений, а дисконтированный доход. Поэтому подробнее остановимся на том, что такое дисконтирование и где оно применяется.

Дисконтирование будущих доходов является частью комплексной системы оценивания текущего хозяйственного состояния компании и отбора предложенных инвестиционных проектов, т.е. анализ их экономической эффективности. Понятие дисконтирования, как способа определения покупательной способности денег в зарубежной практике является обязательным при оценке эффективности проекта и входит в состав системы бухгалтерской отчетности. В России этот механизм также приобретает все большую популярность.

Для начала рассмотрим определение ставки дисконтирования. С точки зрения экономической науки дисконтирование – это вычисление стоимости будущего потока денег методом приведения его к текущему моменту времени.

Несмотря на то, что основную суть дисконтирования определение, приведенное выше, передает достаточно ясно, можно его изложить и другими словами, а именно, как корректировку стоимости денег будущей к их стоимости современной. Любая фирма, привлекая средства со стороны, обязана через определенное время вернуть их кредитору или инвестору, а также выплатить за них вознаграждение.

Принцип дисконтирования опирается на экономический закон, который утверждает, что с течением времени одна и та же сумма денег имеет разную стоимость (покупательную способность). Причин этому может быть несколько:

- инфляционные процессы и ожидания;

- наличие риска не получить ожидаемого дохода;

- возможность получить дополнительный доход, вложив деньги в альтернативный проект или на банковский депозит под выгодный процент.

Выделяют такие системы или виды дисконтирования в зависимости от времени поступления средств:

- приведенная стоимость одномоментного платежа показывает, сколько средств нужно вложить, чтобы получить единовременный платеж в ожидаемом объеме под установленный процент;

- приведенная стоимость аннуитетных платежей показывает, какое количество денег необходимо инвестировать под конкретный процент, чтобы получать на протяжении определенного времени ожидаемый доход равными частями.

Иметь деньги "здесь и сейчас" всегда выгоднее, чем "когда-то потом", поскольку вышеуказанные факторы, влияющие на капитал с течением времени, на них не распространяются. Приведение потоков денег помогает рассчитать уровень доходности начинания с учетом дисконта. В этом и состоит сущность дисконтирования.

Как производится приведение денежных потоков

Дисконтированный доход определяется при помощи умножения суммы полученного платежа на некий коэффициент. Формула вычисления, в общем, имеет такой вид:

PV = FV * 1 / (1 + r) n

- PV – стоимость на текущий момент времени;

- FV – стоимость ожидаемая (будущая);

- r – ;

- n – время (количество шагов, или периодов).

Первый множитель в этой формуле характеризует объем денег, ожидаемый от внедрения начинания. Второй множитель носит название фактор дисконтирования (или коэффициент). Он характеризует стоимость вложенного в проект доллара, рубля или другой денежной единицы через определенный период времени (в месяцах или годах) при условии, что установили правильно. Каждый множитель должен быть рассчитан максимально точно, поскольку, чем менее корректно установлено его значение, тем менее объективным будет итоговый результат.

Дисконтирующий коэффициент можно рассчитать самостоятельно, но проще и целесообразнее находить его значение в специальных таблицах, где в строках и столбцах указаны показатели периода расчета и нормы дисконта. Искомое значение находится в ячейке пересечения соответствующего столбца и строки.

Операция дисконтирования начинается с установления барьерной ставки (нормы дисконта), исходя из которой, будут производиться вычисления. Барьерная ставка представляет собой определенный норматив рентабельности, который подходит инвестору, и который можно получить, если вложить деньги в любой альтернативный проект или оформив банковский вклад. Таким образом, ставка дисконтирования – это определение направления вложения средств, выбор конкретного варианта относительно других возможных.

Норма дисконта – это показатель, который устанавливается непосредственно инвестором, который планирует реализовывать начинание и хочет определить свой дисконтированный доход. На величину этого показателя влияет целый ряд факторов:

- процент инфляции;

- экономические показатели фирмы и размер ее капитала;

- стоимость денег на рынке финансов;

- средний банковский процент по долгосрочным кредитам или депозитам;

- уровень цен на комплектующие, сырье и готовую продукцию;

- изменения экономической обстановки (акцизы, налоги, уровень минимальной заработной платы).

Учитывая непостоянство этих переменных, правильный расчет нормы дисконта является важнейшим элементом всего процесса приведения финансовых потоков к текущему моменту. Существуют разные системы расчета, наиболее известными из них являются:

- модель WACC (на основе величины средневзвешенного капитала);

- метод CAPM (на основе оценки капитальных активов);

- модель Гордона (на основе величины дивидендов от ценных бумаг компании);

- ROE, ROA и их модификации (опираются на рентабельность капитала);

- метод рисковых премий (за каждый вид риска к норме дисконта добавляется определенная величина).

Кроме того, дисконтирование капитала требует четкого определения временного периода реализации начинания, то есть жизненного цикла инвестиционного проекта. Если инициатива является краткосрочной, и временной фактор не успеет существенно повлиять на стоимость денег, то процедурой приведения можно пренебречь. Если речь идет о более длительных временных отрезках, то процедура дисконтирования является обязательной. Чем длиннее цикл жизни проекта, тем меньше приходится опираться на фактические экономические показатели, на первый план выходит прогнозирование ситуации с учетом общих тенденций развития экономики.

Чистый дисконтированный доход

Когда речь идет о неком потоке платежей, который происходит через одинаковые временные промежутки (CF = CF1 + CF2 + … + CFN) , то если к каждому такому платежу применить операцию приведения, то можно выйти на формулу денежного дисконтированного потока:

| CF 1 | CF 2 | CF N | |||

| PV = | ----- | + | ------ | +...+ | ------ |

| (1+r) | (1+r) 2 | (1+r) N |

Как пример такого потока можно рассмотреть показатель чистого дисконтированного дохода (ЧДД или NPV). Это разница между вложенными инвестициями и суммой всех притоков и оттоков средств по инвестиционному проекту с учетом приведения. Фактически NPV указывает сумму, на которую возрастет ценность фирмы в результате внедрения инвестиционного проекта. Дисконтирование дохода дает возможность бизнесмену сравнить между собой несколько предложений, рассчитанных на разный срок реализации, и выбрать наиболее выгодный из них.

Применяемая формула расчета, в общем, имеет такой вид:

ЧДД (NPV) = - IC + ƩCFt/ (1 + i)t ,

в которой:

- IC – стартовые вложения в инициативу, они имеют отрицательное значение, так как это затраты, которые должны окупиться в будущем;

- CFt – приведенные вливания денег (разница между доходами и затратами) в каждый t период, при этом значение t = 1…n;

- i – величина нормы дисконта.

Если превышает нулевое значение, то предложения воспринимается, как выгодное для инвестора, в противном случае от него отказываются. При нулевой величине NPV начинание не принесет прибыли, но окупится, оно может быть реализовано, если проект имеет важную социальную составляющую.

Примеры проведения дисконтирования

Рассмотрим пару задач на дисконтирование. Человек одолжил знакомому некоторую сумму денег, предположим, 10 тысяч долларов. Должник предлагает ему на выбор два варианта: вернуть всю сумму сразу сейчас или отдать 12 тысяч долларов, но через 3 года.

Рассмотрим пару задач на дисконтирование. Человек одолжил знакомому некоторую сумму денег, предположим, 10 тысяч долларов. Должник предлагает ему на выбор два варианта: вернуть всю сумму сразу сейчас или отдать 12 тысяч долларов, но через 3 года.

Чтобы просчитать выгодность этого предложения, необходимо знание системы приведения денежных потоков. Если взять за норму дисконта процент по банковскому депозиту в размере 9%, то с применением формулы приведения, мы можем узнать, сколько через 3 года будет стоить вся одолженная сумма:

PV = 12000 * 1 / (1 + 0,09) 3 = 12000 * 1 / 1,295 = 12000 * 0,7722 = 9266,4 доллара.

Следовательно, выгоднее забрать долг сегодня, поскольку дополнительные 2 тысячи долларов за 3 года не перекрывают динамику удешевления денег. Если же полученные средства положить на депозитный счет под те же 9% годовых, то через 3 года получим: 10000 * 1,09 * 1,09 * 1,09 = 12950 долларов, что гораздо выгоднее предложенного партнером варианта.

Если же предположить, что через тот же период должник вернет не 12, а 15 тысяч долларов, то ситуация может измениться кардинально:

PV = 17000 * 1 / (1 + 0,09) 3 = 17000 * 1 / 1,295 = 17000 * 0,7722 = 13127,4 доллара.

Теперь ситуация поворачивается таким образом, что выгоднее согласиться с предложением отсрочки расчета, так как полученная прибыль окажется выше единоразовой суммы на текущий момент и альтернативного вложения на депозит.

Рассмотрим, как вычислить чистый дисконтированный доход, основанный на применении системы приведения денежных потоков. Инвестиционная компания вкладывает в начинание 100 тысяч долларов на 4 года, норма дисконта рассчитывается путем оценивания рисков и устанавливается на уровне 12%, за шаг расчета принимается один год.

Чистые денежные потоки (NCF) распределены по годам следующим образом:

- 1 год – 35000 долларов;

- 2 год – 38000 долларов;

- 3 год – 40000 долларов;

- 4 год – 45000 долларов.

С применением формулы находим величину приведенных потоков на каждом из шагов расчета:

- 1 год – 35000 / (1 + 0,12) = 31250;

- 2 год – 38000 / (1 + 0,12)2 = 30293;

- 3 год – 40000 / (1 + 0,12)3 = 28472;

- 4 год – 45000 / (1 + 0,12)4 = 28598.

Итого за 4 года: 118613 долларов.

NPV = 118613 – 100000 = 18613 долларов.

В результате приходим к выводу, что NPV имеет значение выше нуля, следовательно, такое предложение будет интересно инвесторам, поскольку при сохранении на протяжении жизненного цикла инициативы прогнозируемых условий, проект принесет прибыль.

Еще один интересный пример применения правила приведения денег – это дисконтирование счетов-фактур. Иногда бывают случаи, когда поставщикам или подрядчикам необходимо получить деньги в срок, более ранний, чем тот, который указан в контракте. Например, появилось новое выгодное предложение, требующее срочного вложения средств, а до оплаты поставленного фирмой товара еще 2 недели.

Существуют компании, которые оказывают такую услугу (факторинг): они на условиях конфиденциальности выкупают у поставщика неоплаченный счет-фактуру со скидкой. Иногда и заказчики соглашаются оплатить поставку в более ранний срок, но при этом применяют правило дисконтирования. То есть, если поставлен товар на сумму 1 миллион рублей, а поставщик просит оплатить товар на 14 дней раньше установленного срока, то заказчик может пойти на это, установив свою норму дисконта (предположим, 30%). Можно вычислить сумму, на которую уменьшится общий платеж:

1000000 * 30% / 365 дней * 14 дней = 58708 рублей.

Следовательно, оплате подлежит сумма в размере 941292 рубля. Потерянный дисконт фирма, продающая счет-фактуру, сможет компенсировать за счет более выгодного вложения или увеличения оборота средств.

Знаете ли вы, что означает дисконтирование? Если вы читаете эту статью, значит, вы уже слышали это слово. И если вы пока не поняли до конца, что это такое, то эта статья для вас. Даже если вы не собираетесь сдавать экзамен Дипифр, а просто хотите разобраться в этом вопросе, прочитав эту статью, вы сможете прояснить для себя понятие дисконтирования.

Данная статья доступным языком рассказывает о том, что такое дисконтирование. На простых примерах в ней показана техника расчета дисконтированной стоимости. Вы узнаете, что такое фактор дисконтирования и научитесь пользоваться

Понятие и формула дисконтирования доступным языком

Чтобы проще было объяснить понятие дисконтирования, начнём с другого конца. А точнее, возьмем пример из жизни, знакомый каждому.

Пример 1. Представьте, что вы пришли в банк и решили сделать вклад в размере 1000 долларов. Ваши 1000 долларов, положенные в банк сегодня, при банковской ставке 10% будут стоить 1100 долларов завтра: нынешние 1000 долларов + проценты по вкладу 100 (=1000*10%). Итого через год вы сможете снять 1100 долларов. Если выразить этот результат через простую математическую формулу, то получим: $1000*(1+10%) или $1000*(1,10) = $1100.

Через два года нынешние 1000 долларов превратятся в $1210 ($1000 плюс проценты за первый год $100 плюс проценты за второй год $110=1100*10%). Общая формула приращения вклада за два года: (1000*1,10)*1,10 = 1210

С течением времени величина вклада будет расти и дальше. Чтобы узнать, какая сумма вам причитается от банка через год, два и т.д., надо сумму вклада умножить на множитель: (1+R) n

- где R – ставка процента, выраженная в долях от единицы (10% = 0,1)

- N – число лет

В данном примере 1000*(1,10) 2 = 1210. Из формулы очевидно (да и из жизни тоже), что сумма вклада через два года зависит от банковской ставки процента. Чем она больше, тем быстрее растет вклад. Если бы ставка банковского процента была другой, например, 12%, то через два года вы бы смогли снять с вклада примерно 1250 долларов, а если считать более точно 1000*(1,12) 2 = 1254.4

Таким способом можно рассчитать величину вашего вклада в любой момент времени в будущем. Расчет будущей стоимости денег в английском языке называется «compounding». Данный термин на русский язык переводят как «наращение» или калькой с английского как «компаундирование». Лично мне больше нравится перевод данного слова как «приращение» или «прирост».

Смысл понятен – с течением времени денежный вклад увеличивается за счет приращения (прироста) ежегодными процентами. На этом, собственно говоря, построена вся банковская система современной (капиталистической) модели мироустройства, в которой время – это деньги.

Теперь давайте посмотрим на данный пример с другого конца. Допустим, вам нужно отдать долг своему приятелю, а именно: через два года заплатить ему $1210. Вместо этого вы можете отдать ему $1000 сегодня, а ваш приятель положит эту сумму в банк под годовую ставку 10% и через два года снимет с банковского вклада ровно необходимую сумму $1210. То есть эти два денежных потока: $1000 сегодня и $1210 через два года — эквивалентны друг другу. Не важно, что выберет ваш приятель – это две равноценные возможности.

ПРИМЕР 2. Допустим, через два года вам надо сделать платёж в сумме $1500. Чему эта сумма будет равноценна сегодня?

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10) 2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Если говорить простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока).

Если вы хотите выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо продисконтировать эту будущую сумму по заданной ставке процента. Эта ставка называется «ставкой дисконтирования». В последнем примере ставка дисконтирования равна 10%, 1500 долларов – это сумма платежа (денежного оттока) через 2 года, а 1240 долларов – это и есть так называемая дисконтированная стоимость будущего денежного потока. В английском языке существуют специальные термины для обозначения сегодняшней (дисконтированной) и будущей стоимости: future value (FV) и present value (PV). В примере выше $1500 — это будущая стоимость FV, а $1240 – это текущая стоимость PV.

Когда мы дисконтируем — мы идём от будущего к сегодняшнему дню.

Дисконтирование

Когда мы наращиваем — мы идём от сегодняшнего дня в будущее.

Наращение

Формула для расчета дисконтированной стоимости или формула дисконтирования для данного примера имеет вид: 1500 * 1/(1+R) n = 1240.

Математическая в общем случае будет такая: FV * 1/(1+R) n = PV. Обычно её записывают в таком виде:

PV = FV * 1/(1+R) n

Коэффициент, на который умножается будущая стоимость 1/(1+R) n называется фактором дисконтирования от английского слова factor в значении «коэффициент, множитель».

В данной формуле дисконтирования: R – ставка процента, N – число лет от даты в будущем до текущего момента.

Таким образом:

- Compounding или Приращение – это, когда вы идете от сегодняшней даты в будущее.

- Discounting или Дисконтирование – это, когда вы идете из будущего к сегодняшнему дню.

Обе «процедуры» позволяют учесть эффект изменения стоимости денег с течением времени.

Конечно, все эти математические формулы сразу наводят тоску на обычного человека, но главное, запомнить суть. Дисконтирование – это когда вы хотите узнать сегодняшнюю стоимость будущей суммы денег (которую вам надо будет потратить или получить).

Надеюсь, что теперь, услышав фразу «понятие дисконтирования», вы сможете объяснить любому, что подразумевается под этим термином.

Приведенная стоимость – это дисконтированная стоимость?

В предыдущем разделе мы выяснили, что

Дисконтирование– это определение текущей стоимости будущих денежных потоков.

Не правда ли, в слове «дисконтирование» слышится слово «дисконт» или по-русски скидка? И действительно, если посмотреть на этимологию слова discount, то уже в 17 веке оно использовалось в значении «deduction for early payment», что означает «скидка за раннюю оплату». Уже тогда много лет назад люди учитывали временную стоимость денег. Таким образом, можно дать еще одно определение: дисконтирование – это расчет скидки за быструю оплату счетов. Эта «скидка» и является мерилом временной стоимости денег или time value of money.

Дисконтированная стоимость – это текущая стоимость будущего денежного потока (т.е. будущий платеж за вычетом «скидки» за быструю оплату). Ее еще называют приведенной стоимостью, от глагола «приводить». Говоря простыми словами, приведенная стоимость – это будущая денежная сумма, приведенная к текущему моменту.

Если быть точным, то дисконтированная и приведенная стоимость – это не абсолютные синонимы. Потому что приводить можно не только будущую стоимость к текущему моменту, но и текущую стоимость к какому-то моменту в будущем. Например, в самом первом примере можно сказать, что 1000 долларов, приведенные к будущему моменту (через два года) при ставке 10% равны 1210 долларов. То есть, я хочу сказать, что приведенная стоимость – это более широкое понятие, чем дисконтированная стоимость.

Кстати, в английском языке такого термина (приведенная стоимость) нет. Это наше, чисто русское изобретение. В английском языке есть термин present value (текущая стоимость) и discounted cash flows (дисконтированные денежные потоки). А у нас есть термин приведенная стоимость, и он чаще всего используется именно в значении «дисконтированная» стоимость.

Таблица дисконтирования

Чуть выше я уже приводила формулу дисконтирования PV = FV * 1/(1+R) n , которую можно описать словами как:

Дисконтированная стоимость равна будущая стоимость, умноженная на некий множитель, который называется фактором дисконтирования.

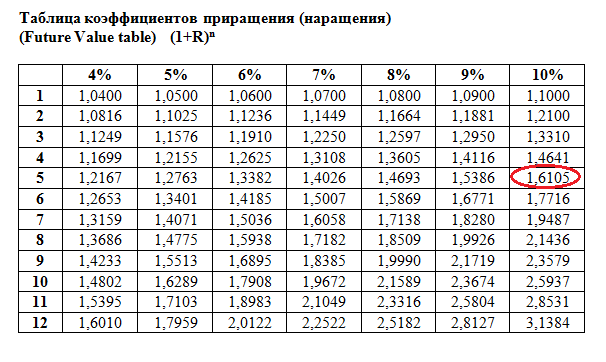

Коэффициент дисконтирования 1/(1+R) n , как видно из самой формулы, зависит от ставки процента и количества периодов времени. Чтобы не вычислять его каждый раз по формуле дисконтирования, пользуются таблицей, показывающей значения коэффициента в зависимости от % ставки и количества периодов времени. Иногда она называется «таблица дисконтирования», хотя это не совсем правильный термин. Это таблица коэффициентов дисконтирования , которые рассчитываются, как правило, с точностью до четвертого знака после запятой.

Пользоваться данной таблицей коэффициентов дисконтирования очень просто: если вы знаете ставку дисконтирования и число периодов, например, 10% и 5 лет, то на пересечении соответствующих столбцов находится нужный вам коэффициент.

Пример 3. Давайте разберем простой пример. Допустим, вам нужно выбрать между двумя вариантами:

- А) получить 100,000 долларов сегодня

- Б) или 150,000 долларов одной суммой ровно через 5 лет

Что выбрать?

Если вы знаете, что банковская ставка по 5-летним депозитам составляет 10%, то вы легко можете посчитать, чему равна сумма 150,000 долларов к получению через 5 лет, приведенная к текущему моменту.

Соответствующий коэффициент дисконтирования в таблице равен 0,6209 (ячейка на пересечении строки 5 лет и столбца 10%). 0,6209 означает, что 62,09 цента, полученные сегодня, равны 1 доллару к получению через 5 лет (при ставке 10%). Простая пропорция:

Таким образом, $150,000*0,6209 = 93,135.

93,135 — это дисконтированная (приведенная) стоимость суммы $150,000 к получению через 5 лет.

Она меньше, чем 100,000 долларов сегодня. В данном случае, синица в руках действительно лучше, чем журавль в небе. Если мы возьмем 100,000 долларов сегодня, положим их на депозит в банке по 10% годовых, то через 5 лет мы получим: 100,000*1,10*1,10*1,10*1,10*1,10 = 100,000*(1,10) 5 = 161,050 долларов. Это более выгодный вариант.

Чтобы упростить это вычисление (вычисление будущей стоимости при заданной сегодняшней стоимости), можно также воспользоваться таблицей коэффициентов. По аналогии с таблицей дисконтирования эту таблицу можно назвать таблицей коэффициентов приращения (наращения). Вы можете построить такую таблицу самостоятельно в Excele, если используете формулу для расчета коэффициента приращения:(1+R) n .

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

Из этой таблицы видно, что 1 доллар сегодня при ставке 10% через 5 лет будет стоить 1,6105 долларов.

С помощью такой таблицы легко будет посчитать, сколько денег нужно положить в банк сегодня, если вы хотите получить определенную сумму в будущем (не пополняя вклад). Чуть более сложная ситуация возникает, когда вы хотите не только положить деньги на депозит сегодня, но и собираетесь каждый год добавлять определенную сумму к своему вкладу. Как это рассчитать, читайте в следующей статье. Она называется формула аннуитета.

Философское отступление для тех, кто дочитал до этого места

Дисконтирование базируется на знаменитом постулате «время — деньги» . Если задуматься, то эта иллюстрация имеет очень глубокий смысл. Посадите яблоню сегодня, и через несколько лет ваша яблоня вырастет, и вы будете собирать яблоки в течение многих лет. А если сегодня вы не посадите яблоню, то в будущем яблок вы так и не попробуете.

Всё, что нам нужно – это решиться: посадить дерево, начать свое дело, стать на путь, ведущий к исполнению мечты. Чем раньше мы начнем действовать, тем больший урожай мы получим в конце пути. Нужно превращать время, отпущенное нам в нашей жизни, в результаты.

«Семена цветов, которые распустятся завтра, сажают сегодня». Так говорят китайцы.

Если вы мечтаете о чем-то, не слушайте тех, кто вас отговаривает или подвергает сомнению ваш будущий успех. Не ждите удачного стечения обстоятельств, начинайте как можно раньше. Превращайте время вашей жизни в результаты.

Большая таблица коэффициентов дисконтирования (открывается в новом окне):

Инвестировать - это значит вложить свободные финансовые ресурсы сегодня с целью получения стабильных денежных потоков в будущем. Как не ошибиться и не только вернуть вложенные средства, но еще и получить прибыль от инвестиций?

В данной статье приведены не только формула и определение IRR, но есть примеры расчетов этого показателя (в Excel, графический) и интерпретации полученных результатов. Два примера из жизни, с которыми сталкивается каждый человек

По своей сути ставка дисконтирования при анализе инвестиционных проектов — это ставка процента, по которой инвестор привлекает финансирование. Как ее рассчитать?