Как рассчитать зарплату по окладу обычному работнику, который хочет перепроверить расчеты бухгалтерии? При устройстве на работу оговаривается оклад, но кроме него при начислении заработной платы за месяц учитываются коэффициенты, количество отработанных дней и другие факторы, способные повлиять на ее окончательный размер. О них мы и расскажем в статье.

Что нужно знать, чтобы правильно рассчитать заработную плату

При трудоустройстве соискатель обязательно оговаривает с работодателем размер зарплаты. И когда работник слышит сумму, он не задумывается, что в реальности выплаты будут другими. Та сумма, которая оговаривается при трудоустройстве — это оклад (фиксированный размер оплаты труда). Он будет отображен в трудовом договоре. Но сколько работник будет получать на руки, зависит от множества факторов.

Вот что нужно брать во внимание:

- Подоходный налог вычитается из средств работника, тогда как страховые отчисления работодатель делает из своих средств.

- Работник может получать аванс.

- Работник может иметь обязанности по выплате алиментов или другим платежам по исполнительным листам.

- К зарплате работника могут применяться надбавки, коэффициенты, ему может быть начислена премия и другие дополнительные выплаты.

Все эти факторы либо увеличивают зарплату на руки, либо уменьшают ее. Забывая о них, нельзя правильно рассчитать подлежащую к выплате сумму.

Какая может быть применена формула расчета зарплаты

Самая простая формула расчета зарплаты включает в себя только 3 пункта:

- размер оклада;

- количество отработанных дней;

- подоходный налог.

Если предположить, что работник не должен делать никаких выплат и ему не производят никаких доплат, тогда зарплата рассчитывается следующим образом:

1. Оклад делят на количество рабочих дней месяца, затем умножают на количество отработанных дней.

2. Из полученной суммы вычитают подоходный налог (в России НДФЛ равен 13%).

Рассмотрим пример. Оклад работника — 30 000 рублей. В отработанном месяце 23 рабочих дня. Работник брал 3 дня без сохранения заработной платы для решения личных вопросов, следовательно — отработал в месяце 20 дней. Расчет зарплаты выглядит следующим образом:

30 000 / 23 × 20 = 26 086,96 рубля (заработная плата до вычета НДФЛ);

26 086,96 - 13% = 22 695,65 рубля (заработная плата на руки).

Но на практике таких простых расчетов почти не бывает. Работникам выплачивают премии, надбавки и компенсации. Предположим, работнику ежемесячно кроме оклада размером 30 000 рублей выплачивают премию в размере 25% от оклада. И он отработал только 20 дней вместо положенных 23 рабочих дней в месяце. Тогда расчет будет выглядеть так:

Оклад + премия (30 000 + 7 500) = 37 500 рублей (заработная плата за месяц);

37 500 / 23 × 20 = 32 608,70 рубля (заработная плата за отработанное время без вычета НДФЛ);

32 608,70 - 13% = 28 369,57 рубля (заработная плата на руки).

В случаях когда работник имеет право на налоговый вычет, предварительно делается расчет суммы налога, а потом уже он вычитается из оклада. Например, оклад равен 30 000 рублей. Работник проработал все дни. Он имеет право на налоговый вычет в размере 800 рублей. Расчет будет выглядеть так:

30 000 - 800 = 29 200 × 13% = 3 796 рублей (НДФЛ после применения налогового вычета);

30 000 - 3 796 = 26 200 рублей (заработная плата на руки).

Расчет зарплаты может показаться нелегким занятием. Но стоит один раз понять его алгоритм, и при следующем расчете проблем уже не будет.

Влияние районного коэффициента на размер зарплаты

В регионах, где условия труда считаются особыми из-за климатических условий, рельефа местности или повышенного радиационного фона на зарплаты работников начисляется районный коэффициент. Не следует его путать с северными надбавками для работников Крайнего Сервера. Территория применения районного коэффициента гораздо шире.

Размер коэффициента устанавливается Правительством РФ конкретно для каждого региона. Единого нормативного акта здесь нет, для каждого района издается отдельное постановление. Самый низкий коэффициент — 1,15 — в Вологодской области, а также в большинстве регионов Уральского федерального округа: Пермской, Свердловской, Оренбургской, Челябинской, Курганской областях. Аналогичный коэффициент действует в Башкортостане и Удмуртии.

Применяется районный коэффициент не к окладу, а к фактическому размеру зарплаты до вычета из нее НДФЛ. Для расчета необходимо суммировать оклад со всеми надбавками, премиями, за исключением единоразовых выплат (таких как больничные и материальная помощь), а полученный итог умножить на коэффициент. Например, в одном из городов Челябинской области при окладе работника 30 000 и премии 7 500 рублей расчет зарплаты будет выглядеть таким образом:

(30 000 + 7 500) × 1,15 = 43 125 рублей (заработная плата до вычета НДФЛ);

43 125 -13% = 37 518,75 рубля (заработная плата на руки).

Чем отличается расчет заработной платы военнослужащего

Различия начинаются уже с названия оплаты труда (службы). Если гражданское лицо получает зарплату, то военнослужащий — довольствие. У военных на его размер влияют:

- должность;

- звание;

- длительность службы;

- условия прохождения службы.

Оклад денежного содержания состоит из оклада по должности и оклада по званию. Его и получают контрактники. Размер подоходного налога к выплатам военным применяется такой же, как и к зарплате гражданских лиц — 13%. Среди стандартных налоговых вычетов, используемых при расчете НДФЛ, в ст. 218 Налогового кодекса РФ упомянуты несколько позиций, применяемых только к военнослужащим. Так что не стоит о них забывать при расчетах довольствия.

Принцип расчета здесь такой:

- Суммируются оклады за звание и за должность.

- Плюсуются надбавки за стаж, место службы и прочие.

- Удерживается НДФЛ с учетом налоговых вычетов, если военнослужащий имеет на них право.

Как проверить, правильно ли рассчитывается зарплата

Трудовым законодательством предписано информировать работника о всех получаемых им надбавках и всех сделанных удержаниях. Самый распространенный способ донесения информации — выдача «расчетки». В этом документе содержится краткая информация обо всех основных операциях, сделанных для расчета зарплаты.

Из «расчетки» можно понять, как рассчитывает зарплату по окладу работодатель. Затем нужно сделать свои расчеты и сравнить результаты. Если суммы не сходятся, следует попросить бухгалтера компании пройтись с вами по всем шагам расчета, чтобы понять, на каком этапе произошло расхождение в цифрах.

Таким образом, размер оклада и получаемая на руки сумма могут не совпадать. Они и не должны совпадать. Работодатель перед выплатой зарплаты в обязательном порядке удерживает из нее 13% подоходного налога. А если суммы все-таки равные, то это означает, что работнику делают доплаты — например, выплачивают премию. Чтобы самостоятельно рассчитать зарплату, нужно знать обо всех удержаниях и надбавках в каждом конкретном случае. Иначе результаты получатся приблизительные.

Выплата зарплаты в ООО – это расчет, начисление и отражение заработной платы персонала с учетом удержания налогов, вычетов, надбавок, премий и прочих пунктов, определенных ТК РФ и локальным уставом организации.

Как правильно платить зарплату в ООО? Учредитель общества может являться и работником этой организации, а значит, ему будет положена, должным образом оформленная, заработная плата. Минимальный размер оплаты труда (МРОТ) устанавливается государством и индексируется каждый год, максимальный размер оплаты не ограничен. Выплаты зарплаты должны производиться в обязательном порядке, независимо от убытков, приостановления деятельности организации и любых других причин. Поэтому в случае безденежья вы можете перевести работника на неполный рабочий день, конечно, при условии его согласия. Для этого нужно составить отдельный договор . В случае приостановления деятельности организации директор может взять отпуск без содержания. Такой отпуск не ограничивается законодательством и может прекратиться только при возобновлении деятельности компании.

Выплаты зарплаты должны производиться в обязательном порядке, независимо от убытков, приостановления деятельности организации и любых других причин.

Учет и расчет заработной платы

Формула расчета заработной платы работника состоит из:

- Оклада.

- Количества отработанных сотрудником часов или дней.

- Налоговых вычетов.

Оклад делится на общее количество рабочих дней, а итоговая цифра умножается на фактическое количество отработанных сотрудником дней. Затем из получившейся суммы вычитается НДФЛ (подоходный налог), равный 13%. Это и будет являться суммой, которую сотрудники получают на руки.

Однако такие простые расчеты встречаются редко, поскольку на деле работнику дополнительно к окладу выплачиваются: премии, социальные и поощрительные выплаты, компенсации, возможно, вычитаются штрафы (ст. 129 ТК РФ). К тому же существуют две формы оплаты труда: и . При повременной форме зарплата работника зависит от отработанного времени и специализации (дневная такса умножается на количество отработанных дней). При сдельной форме расчет происходит в зависимости от ставок, определенных за конкретное действие и их количество.

Размер итоговой заработной платы также варьируется, исходя из:

- Стандартных.

- Имущественных.

- Социальных.

- Квалификационных.

2. Удержаний элементов заработной платы (ст. 137 ТК РФ):

- Излишек суммы, возникших при сбое расчета.

- Алиментов.

- Материального ущерба.

Размер удержаний не должен превышать 20% от общей суммы заработной платы.

Таже зарплата отражается в бухучете. Необходимо провести следующий учет заработной платы:

- Дебет – счет 20 «Основное производство».

- Кредит – счет 70 «Расчеты с персоналом по оплате труда».

По счету дебета ведется учет расчета с персоналом, а кредит фиксирует все начисленные зарплаты. Также кредит отражает другие выплаты, например премии, надбавки, удержания.

МРОТ в 2018 году

Не стоит путать МРОТ и минимальный прожиточный минимум – это разные категории и суммы!

На законодательном уровне запрещена выплата заработной платы ниже установленной МРОТ, при условии, что сотрудник отработал весь месяц и в полной мере исполнил обязанности, зафиксированные в трудовом договоре.

Невыполнение условий выплаты МРОТ влечет за собой ответственность в виде штрафа:

- От 1000 до 5000 рублей для предпринимателей.

- От 30000 до 50000 рублей– для юридических лиц.

- Приостановление деятельности организации сроком в 90 дней.

Сроки и способы начисления зарплаты

В какие сроки платить зарплату сотруднику – дело каждой конкретной организации, т.е. вы сами выбираете числа и размер части зарплаты рабочего персонала. Поскольку законодательством определено выплачивать зарплату не реже чем 1 раз в полмесяца, существует 2 метода расчета – авансовый (размер аванса заранее обговорен и не зависит от потраченного рабочего времени) и оплата труда 2 раза в месяц.

Кто контролирует величину зарплат?

Разумеется, государством предусмотрены контролирующие органы, которые следят, чтобы зарплата работников не была ниже МРОТ. К таким органам относятся: Пенсионный фонд (ПФР), Фонд социального страхования (ФСС) и налоговая. Данные службы имеют право устраивать проверки и ревизии с предупреждением и без него, а также по жалобе недовольных работников.

Также зарплата, равная или приближенная к МРОТ, может заинтересовать ревизоров – у них зародится подозрение, что ваши сотрудники получают зарплату в «конвертах». Поэтому, чтобы никого не обидеть, лучше выяснить величину среднего заработка в регионе (помните о том, что в разных регионах существуют разные районные надбавки) и платить зарплату работникам, отталкиваясь от нее.

Зарплата, равная или приближенная к МРОТ, может заинтересовать ревизоров – у них зародится подозрение, что ваши сотрудники получают зарплату в «конвертах».

Если вы не хотите вручную высчитывать зарплаты работникам, в интернете существуют различные сервисы , позволяющие рассчитать зарплату по заданным критериям. В алгоритм выплаты зарплат необходимо вникнуть, но, как только вы его освоите, все станет намного проще.

Выплата зарплаты сотрудникам – дело важное. Если вы решили отказаться от штатного бухгалтера и делать расчеты самостоятельно, помните, что вам нужно будет делать проводки по счетам 20 и 70. Также очень важно знать, что размеры зарплаты сотрудников контролируют внебюджетные фонды и налоговая инспекция. Так что запаситесь терпением, рассчитайте и выдайте зарплату всем работникам, в том числе и учредителям ООО.

Едва ли не самый важный вопрос, который волнует, как работника, так и работодателя – это начисление зарплаты. Если работодатель где-то ошибется и недоплатит работнику, у него могут возникнуть серьезные проблемы с трудовой комиссией и налоговой службой, а если работник не будет знать, из чего складывается его заработная плата и порядок ее выплаты, он может никогда и не узнать, что ему недоплачивают.

Нормативная база

Особенности начисления и выплаты заработной платы описаны в 21 главе Трудового кодекса Российской Федерации. В статье 136 Трудового кодекса «Порядок, место и сроки выплаты заработной платы» описываются главные нюансы, которые необходимо знать работодателю, осуществляющему начисление и выплату заработной платы.

Как начисляется зарплата?

Заработная плата каждого работника начисляется согласно установленному на предприятии порядку, с которым работник обязательно должен быть ознакомлен. При начислении зарплаты учитывается система оплаты труда, которая установлена на данном предприятии для данной категории работника, все меры поощрения и взыскания, все социальные и прочие выплаты и налоговые вычеты. Пенсионные и страховые взносы работодатель по законодательству оплачивает из собственных средств.

Сведения, необходимые для начисления зарплаты

Начисление зарплаты происходит с первого же дня, когда работник приступает к выполнению своих служебных обязанностей.

После того как работник приносит все необходимые для оформления на работу документы в отдел кадров (или непосредственно работодателю, если речь о небольшом предприятии), он подписывает трудовой договор с работодателем. В трудовом договоре оговариваются все нюансы трудовых отношений от режима работы и выплаты заработной платы до особенностей расторжения трудового договора. На основании этого договора по предприятию издается приказ или распоряжение о приеме на работу нового сотрудника, и именно этот документ и является для бухгалтерии (или расчетного отдела) основанием для начисления заработной платы.

Помимо приказа или распоряжения о приеме на работу, который содержит сведения о дате начала работ, окладе сотрудника и его фамилии, имени, отчестве, должности, табельном номере, бухгалтеру, начисляющему заработную плату, нужны также следующие сведения:

- установленная система оплаты труда – повременная, сдельная или смешанная;

- фактически отработанное время или сведения об объеме произведенной продукции (оказанных услуг).

Для уволенных сотрудников понадобится также дата прекращения трудовых отношений и сведения о неиспользованных днях отпуска.

Системы оплаты труда

Для того чтобы знать, как начислить зарплату, необходимо знать, какая система оплаты труда установлена работнику. Существуют следующие две основные системы:

- повременная – когда работнику зарплата начисляется в зависимости от отработанных часов, дней, недель и так далее. Учет ведется в рабочем табеле – электронном или бумажном;

- сдельная – когда заработная плата выплачивается, например, за количество выполненных единиц продукции или оказанных услуг. Учет ведется по формам, разработанным и установленным на предприятии.

Порядок выплаты зарплаты

Согласно трудовому законодательству заработная плата должна выплачиваться два раза в месяц. Даты выплат работодатель может устанавливать самостоятельно и обязательно должен прописать в локальных документах предприятия, например, в Коллективном договоре. Также работодатель должен установить производятся ли выплаты наличными или переводятся на счет работника в банке и утвердить форму документа (расчетного листа), в котором будет описано начисление заработной платы, начисленных надбавок, произведенных вычетов и тому подобное. Согласно Трудовому кодексу работодатель обязан ознакомить работника как с порядком начисления заработной платы, так и со всеми подробностями ее начисления.

Обычно первую выплату в начале месяца принято называть авансом. Для его расчета применяют один из двух методов:

- устанавливают определенный процент от установленного работнику оклада – например, тридцать или сорок – без учета премий, надбавок, удержаний и тому подобного;

- рассчитывают заработную плату, положенную работнику за фактически отработанное время или за выработанное количество единиц товаров (услуг) с учетом премий, надбавок и удержаний.

Разумеется, удобнее рассчитывать и выплачивать фиксированную сумму.

Выплаты должны производиться строго в установленный день, если он выпадает на выходной или праздник, выплату необходимо произвести накануне. Учет выплат должен вестись по ведомости, форма которой установлена Государственным комитетом статистики 05.01.2004.

Дополнительные начисления и удержания

До того, как зарплата выплачивается, необходимо произвести все положенные работнику выплаты и удержания.

Удержания бывают следующими:

- выплата подоходного налога – обязательного государственного налога на доходы физических лиц, в перечень которых попадает и заработная плата;

- удержания за причиненный работником материальный ущерб;

- удержания за перерасходованные отпускные дни (для уволенных работников);

- алименты

- выплаты на погашение займа – по письменному заявлению работника;

- удержания в случае если была излишне выплаченная зарплата.

p>Дополнительные выплаты бывают следующими:

- установленная на предприятии обязательная или дополнительная премия по результатам труда в расчетный период;

- установленный в регионе коэффициент;

- установленная надбавка за условия труда;

- отпускные выплаты.

Рассмотрим некоторые дополнительные выплаты подробнее.

Подоходный налог

Согласно законодательству перед выплатой зарплаты из нее необходимо удерживать налог на доходы физических лиц. Процентная ставка для резидента страны – лица, которое провело на территории государства последние сто восемьдесят три дня, – составляет тринадцать процентов.

При этом если заработная плата у работника минимальная, и предусмотрены еще какие-то удержания, сумма, которую он получит на руки, не должна быть меньше половины назначенного ему оклада. Подоходный налог высчитывается до удержания алиментов, денег на погашение займа и тому подобного.

Начисление отпускных

Выплата отпускных (как и удержание) производится по среднедневному заработку.

Если работник отработал расчетный период (год) полностью, то среднедневной заработок равен выплаченной за этот период заработной плате, разделенной на двенадцать месяцев и среднемесячное количество календарных дней – эту величину принято считать 29,4.

Если работник не полностью отработал расчетный то количество месяцев, которые он отработал полностью, умножают на среднемесячное количество календарных дней и прибавляют календарное количество дней в неполностью отработанном месяце. На получившееся число делят зарплату, выплаченную работником за отработанный им период.

Среднедневной заработок умножают на количество дней отпуска и работнику выплачивают полученную сумму. Отпускные деньги должны быть выплачены работнику за три дня до того, как он уйдет в отпуск, поэтому заниматься расчетом отпускных лучше не дожидаясь окончания месяца. Приказ о предоставлении работнику отпуска должен быть оформлен и завизирован за две недели до начала отпуска.

Начисление пособия по больничному листу

Пособие по больничному листу тоже производится по среднедневному заработку, но его вычисляют методом деления среднего заработка (за последние два года) на семьсот тридцать – количество отработанных дней. При выплате пособия учитывается также страховой процент, который устанавливается в зависимости от страхового стажа:

- менее пяти лет – шестьдесят процентов;

- от пяти до восьми лет – восемьдесят процентов;

- восемь и больше лет – сто процентов.

Среднедневной заработок умножают на количество дней по больничному листу, полученную сумму умножают на страховой процент и получившееся число выплачивают работнику. Выплата пособия по больничному листу возможна только тогда, когда больничный лист закрыт и предоставлен работников в бухгалтерию или расчетный отдел предприятия. Чаще всего больничные выплаты работник получает со следующей заработной платой.

Пособия по беременности и родам всегда умножаются на сто процентов, вне зависимости от страхового стажа. Также среднедневной заработок подсчитывается немного иначе: средний заработок необходимо разделить на количество дней в двух последних отработанных годах за исключением тех дней, когда работница была на больничном, в отпуске по родам и уходу за ребенком.

Поскольку нюансов при выплате заработной платы очень много, пример начисления заработной платы в каждом конкретном случае будет разным.

Случаи неправильного начисления заработной платы

Нельзя сказать, что случаи, когда зарплату начисляют, неверно часты и повсеместны, но иногда случаются.

Неправильно начислена зарплата может быть по разным причинам, например, в случае механической ошибки бухгалтера, который посчитает не ту сумму или цифру. «Лишние» деньги считаются неосновательным обогащением и их необходимо вернуть – то есть они будут удержаны из следующей заработной платы.

При этом существуют такие нюансы:

- общая сумма всех удержаний не должна превышать двадцать процентов от установленной работнику заработной платы. То есть в случае, если работник, например, дополнительно еще выплачивает алименты, сумма этой выплаты и удержания по возврату неверно начисленной зарплаты не может превышать упомянутых выше двадцати процентов;

- если излишняя зарплата была выплачена в результате недобросовестного поведения работника или счетной ошибки бухгалтера, она удерживается с работника, если же зарплата была завышена из-за халатности бухгалтера, издержки высчитают с бухгалтера, поскольку он подписывал договор о полной материальной ответственности.

Расчет оплаты труда на любом как коммерческом, так и государственном предприятии происходит согласно законодательным актам, действующим в данный момент времени. Сумма ее зависит от должностного оклада, прописанного в трудовом договоре, отработанных в течение определенного периода часов и других деталей. Сумма, положенная к выплате, рассчитывается бухгалтером на основании ряда документов.

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная . Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная . Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

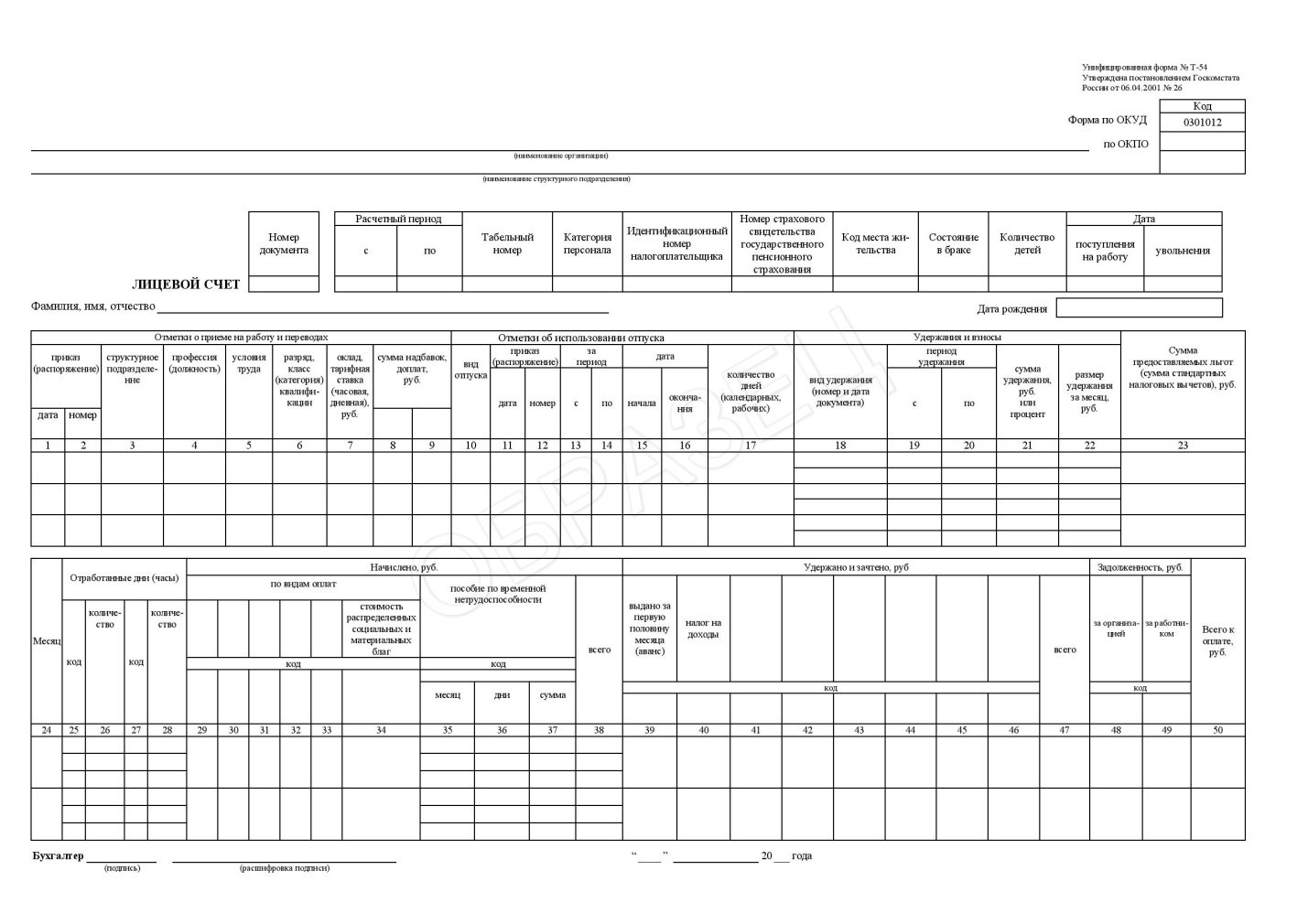

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать .

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада :

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Сдельная оплата - как рассчитать?

При сдельной оплате труда оплачивается объем выполненных работ. При этом учитываются расценки в соотношении объемов работы.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ, где

- РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал:

100*256 = 25 600 рублей.

Сдельно-прогрессивная

Стоит отдельно рассмотреть такой вид оплаты как сдельно-прогрессивная, при которой расценка зависит от количества произведенной продукции за определенный период.

К примеру, если за месяц работник производит 100 двигателей, то он получает за каждый 256 рублей. В случае если он перевыполняет эту норму, то есть производит свыше 100 двигателей в месяц, стоимость каждого изготовленного сверхнормы двигателя составляет уже 300 рублей.

В таком случае отдельно считается заработок за первые 100 двигателей и отдельно за последующие. Полученные суммы складываются.

Например:

Иван Иванович изготовил 105 двигателей. Его заработок составил:

(100*256)+(5*300)=25 600+1 500= 28 100 рублей.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная . Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов . Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также ). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа . Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Оплата праздничных выходов и ночных смен

При посменной работе оплачивается каждая смена в зависимости от тарифной ставки каждой смены. Она либо установлена трудовым договором, либо рассчитывается бухгалтером.

При этом стоит учитывать, что выходы в выходные, праздничные дни оплачиваются по более высокому тарифу – повышение ставки на 20%. Кроме того, выходы в ночное время с 22:00 до 6:00 также по тарифу повышения ставки на 20% от стоимости часа работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Видео: Простой расчет зарплаты

Ознакомьтесь с основными нюансами расчета и начисления заработной платы. Опытный бухгалтер расскажет вам, как правильно рассчитать заработную плату в зависимости от выбранной вами системы оплаты труда.

Расчет оплаты труда производится бухгалтером на основе ряда документов. Выделяют две основные системы оплаты труда: сдельную и повременную. Наиболее популярна повременная система оплаты труда – она довольно проста и применяется на большинстве производств.

Планом счетов и Инструкцией по его применению для учета всех выплат, осуществляемых организацией своим работникам, предусмотрен .

Ведение зарплаты на 70 счете

На нем учитываются все расчеты с персоналом:

- по оплате труда, включая основную и дополнительную зарплату, а также поощрительные и компенсационные выплаты;

- по , пособий и компенсаций;

- по оплате отпускных и компенсаций за неиспользованный отпуск;

- по удержаниям из зарплаты в счёт компенсации потерь от брака, недостач, хищений, порчи материальных ценностей, и т.п.;

- по оплате работниками профсоюзных взносов, коммунальных и других услуг;

- на основе решения суда, и др.

По кредиту в проводках счёта 70 отображаются суммы задолженности предприятия/организации перед работником, по дебету – уменьшение такой задолженности вследствие осуществления выплат заработной платы либо других причитающихся работникам сумм в соответствии с законодательством, или возникновения задолженности работника перед предприятием.

Аналитические счета к счету 70 могут открываться по группам работников (по подразделениям) и по каждому работнику отдельно.

Основные корреспондирующие счета к счёту 70 при начислении зарплаты определяются видом деятельности предприятия (организации):

- в производстве – (для работников основного производства), (для работников вспомогательных производств), 25 (для работников, занятых в управлении и обслуживании цехов и/или участков), 26 (для работников заводоуправления и специалистов), 29 (для работников обслуживающих производств и хозяйств);

- в торговле и сфере обслуживания – .

При начислении пособий используются счета, предназначенные для расчётов с внебюджетными фондами (). При начислении отпускных и сумм выплат вознаграждений за выслугу лет используется , и т.д.

Все перечисленные начисления производятся по дебету указанных счетов и по кредиту счёта 70.

Смотрите пошаговую инструкцию по начислению и выплате зарплаты в 1С 8.3:

Проводки: начислена заработная плата

Основные по начислению зарплаты:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20 (23, 25, 26, 29) | 70 | Проводка: начислена заработная работникам основного производства (вспомогательного, обслуживающего, работникам управления и обслуживания цехов и предприятия в целом) | 150000 | Справка-расчёт |

| 44 | 70 | Начислена зарплата работникам предприятия торговли или сферы обслуживания | 60000 | Справка-расчёт |

| 69 | 70 | (по болезни, производственной травме, беременности и родам и т.п.) | 20000 | Справка-расчёт |

| 91 | 70 | Начислена зарплата работникам, занятых в сфере деятельности, не относящейся к обычной для предприятия (например, обслуживание объектов, переданных в аренду) | 30000 | Справка-расчёт, договор аренды |

| 96 | 70 | Начислены выплаты работникам за счет резерва предстоящих расходов и платежей (отпускные, вознаграждения за выслугу лет, и пр.) | 40000 | Справка-расчёт |

| 97 | 70 | Начислена зарплата работникам, занятым на работах, отнесенных к расходам будущих периодов (разработка и испытания новой продукции, научные исследования, исследования рынка, и т.п.) | 35000 | |

| 99 | 70 | Начислена зарплата сотрудникам предприятия, занятых ликвидацией последствий чрезвычайных происшествий, катастроф, аварий, стихийных бедствий и др. | 15000 | Справка-расчёт, акт выполненных работ |

Предприятие (организация) в случае нехватки денежных средств может частично оплачивать труд работников в натуральной форме, но такие расчеты не должны превышать 20% от начисленной суммы оплаты труда. При оплате труда продукцией собственного производства она учитывается по рыночным ценам в соответствии со ст. 40 НК РФ. НДФЛ и ЕСН с выплат работникам в натуральной форме уплачивается на общих основаниях исходя из рыночной стоимости продукции либо иных выданных работникам материальных ценностей.

Как отобразить в проводках выплату заработной платы, налогов и удержаний

Данные проводки отражаются по дебету счёта 70 и кредиту соответствующих счетов. Они показывают уменьшение задолженности организации перед работниками по заработной плате.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 70 | 50 | Проводка по выдаче из кассы заработной платы | 254500 | Расчётно-платёжная ведомость, расходный кассовый ордер |

| 70 | 51 | Перечислена зарплата на счета сотрудников в банке (банковские карты) с р/с предприятия | 50000 | Справка-расчёт, платёжное поручение, договор с банком |

| 70 | 68.01 | Удержан НДФЛ с зарплаты работников | 45500 | Справка-расчёт |

| 70 | 71 | Удержана с зарплаты работника не возвращённая им ранее сумма, выданная под отчёт | 2500 | Авансовый отчёт работника |

| 70 | 73 | Удержана с работника сумма возмещения причиненного им материального ущерба | 5500 | |

| 70 | 75 | Приобретение работниками акций предприятия в счёт заработной платы | 20000 | Заявления работников, решение общего собрания акционеров |

| 70 | 76 | Удержания из зарплаты работников в пользу третьих лиц (членские и страховые взносы, алименты, погашение задолженности по коммунальным платежам, др. выплаты по решению суда, и т.д.) | 10000 | Справка-расчёт |

| 70 | 94 | Удержана сумма материального ущерба с установленных виновных лиц | 5000 | Акт служебного расследования, приказ о возмещении ущерба |

В соответствии с ТК РФ работодатель обязан выплачивать заработную плату не реже двух раз в месяц. Сумма аванса не должна быть меньше окладов или тарифных ставок за отработанную первую половину месяца. Схема выплаты аванса показана на рис. 1.

Рис. 1. Порядок и сроки выплаты аванса.

Удержания из заработной платы могут проводиться исключительно в случаях, предусмотренных законодательством. Ст. 138 ТК РФ устанавливает ограничения на размер удержаний из зарплаты:

- в стандартных случаях – не более 20% от суммы зарплаты;

- в особых предусмотренных законодательством случаях, а также при удержании из заработка работника по нескольким исполнительным документам – не более 50% заработной платы;

- при отбывании работником исправительных работ, выплате алиментов на несовершеннолетних детей, возмещении ущерба в результате преступления – не более 70% заработной платы.