Расчет чистых активов по балансу выполняется согласно требованиям приказа № 84н от 28.08.14 г. Порядок обязаны применять АО, ООО, муниципальные/государственные унитарные предприятия, кооперативы (производственные и жилищные) и хозпартнерства. Рассмотрим подробно, что означает термин чистых активов, какое значение этот показатель имеет для оценки финансового состояния компании и по какому алгоритму рассчитывается.

Что определяет размер чистых активов в балансе

К чистым активам (ЧА) относятся те средства, которые останутся в собственности предприятия после погашения всех текущих обязательств. Определяются, как разница между величиной активов (ТМЦ, НМА, денежными средствами и вложениями и др.) и долгов (перед контрагентами, персоналом, бюджетом и внебюджетными фондами, банками и др.) с применением необходимых корректировок.

Расчет стоимости чистых активов по балансу выполняется по итогам отчетного периода (календарного года) с целью получения достоверной информации о финансовом состоянии компании, анализа и планировании дальнейших принципов работы, выплаты полученных дивидендов или действительной оценки бизнеса в связи с частичной/полной продажей.

Когда требуется определение чистых активов:

- Во время заполнения годовой отчетности.

- При выходе из компании участника.

- По требованию заинтересованных лиц – кредиторов, инвесторов, собственников.

- В случае увеличения величины уставного капитала за счет имущественных вкладов.

- При выдаче дивидендов.

Вывод – ЧА – это нетто-активы фирмы, образованные за счет собственного капитала и не обремененные какими-либо обязательствами.

Чистые активы – формула

Для определения показателя в расчет включаются активы, кроме задолженности дебиторской участников/учредителей организации, и обязательства из раздела пассивов, за исключением тех доходов будущих периодов, которые возникли по причине получения госпомощи или безвозмездно переданного имущества.

Общая формула расчетов:

ЧА = (Внеоборотные активы + Оборотные активы – Долг учредителей – Долг акционеров в связи с выкупом акций) – (Долгосрочные обязательства + Краткосрочные обязательства – Доходы, относимые к будущим периодам)

ЧА = (стр. 1600 –ЗУ) – (стр. 1400 + стр. 1500 – ДБП)

Обратите внимание! Величина чистых активов (формула по балансу приведена выше), требует при расчете исключить объекты, принятые на забалансовый учет по счетам ответхранения, БСО, резервных фондов и др.

Чистые активы – формула расчета по балансу 2016

Расчет необходимо составить в понятном виде по самостоятельно разработанному бланку, который утверждается руководителем. Разрешается использовать действовавший ранее документ определения ЧА (Приказ № 10н Минфина). Указанная форма содержит все обязательные строки для заполнения.

Как рассчитать чистые активы по балансу – сокращенная формула

Стоимость чистых активов по балансу – формула 2016 может быть определена и другим, новым методом, который содержится в Приказе № 84н:

ЧА = Капиталы/резервы (стр. 1300) + ДБП (стр. 1530) – Долги учредителей

Анализ и контроль

Размер Net Assets (ЧА) – один из основных экономических и инвестиционных показателей работы любого предприятия. Успешность, стабильность и надежность бизнеса характеризуется положительными значениями. Отрицательная величина показывает убыточность фирмы, возможную в скором будущем неплатежеспособность, вероятные риски банкротства.

По результатам расчетных действий в динамике оценивается величины чистых активов, которые не должны быть меньше величины уставного капитала (УК) компании. Если снижение все-таки произошло, согласно законодательству РФ предприятие обязано уменьшить свой УК и официально зарегистрировать произведенные изменения в Едином реестре (закон № 14-ФЗ ст. 20 п. 3). Исключением являются вновь созданные организации, работающие первый год. Если же размер чистых активов меньше размера УК, предприятие может быть принудительно ликвидировано по решению ИФНС.

Дополнительно существует взаимосвязь между величиной ЧА и выплатой положенных дивидендов участникам/акционерам. Если после начисления дохода/дивидендов значение чистых активов снижается до критического уровня, требуется уменьшить размер начислений учредителям или полностью отменить операцию до достижения нормативно обозначенных соотношений. Увеличить ЧА можно с помощью переоценки имущественных ресурсов предприятия (ПБУ 6/01), получения имущественной помощи от учредителей общества, инвентаризации обязательств в части сроков исковой давности и других практических методов.

Стоимость чистых активов в балансе – строка

В бухгалтерской отчетности организации содержатся все требуемые для математических расчетов показатели, выраженные в денежном эквиваленте. При этом берутся данные на конец отчетного периода. Когда необходимо определить значение на другую дату, следует составить промежуточные отчеты на конец квартала/месяца или полугодия.

Внимание! Величина чистых активов отображается также в стр. 3600 формы 3 (Отчет об изменении капитала) . Если получена отрицательная величина, показатель заключается в круглые скобки.

Финансовое состояние компании оценивают, в том числе, по величине чистых активов. Поскольку это стоимость всего имущества за минусом кредиторских обязательств. В статье формула расчета чистых активов в 2018 году по балансу 2017 года с примерами.

Чистые активы в 2018 году: общие положения

Ежедневно компании использует в обороте объекты, находящиеся в ее собственности. К примеру, здания, офисы, земля, деньги и т.д. Это и есть активы организации. Но это лишь малая часть финансовой составляющей, ведь зачастую у компаний есть и обязательства: кредиты, займы, долги перед партнерами. Поэтому важно знать, какой величиной ЧА располагает компания.

Чистые активы (ЧА) – это собственные средства, которые останутся у компании после расчетов со всеми кредиторами. Поэтому зачастую этот показатель используют, чтобы всецело оценить финансовое благополучие организации. Также величина чистых активов может понадобиться и в иных случаях.

Схема. Когда нужен расчет чистых активов компании

Формула и порядок расчета чистых активов в 2018 году

Величину ЧА компании определяют исходя из показателей бухгалтерского баланса. Такой порядок официально утвержден приказом Минфина от 28.08.2014 № 84н, по которому в расчет чистых активов в 2018 году нужно включать:

– внеоборотные активы: ОС, нематериальны активы, незавершенное производство и др.;

– оборотные активы: запасы, НДС по приобретенным ценностям, деньги;

– краткосрочные обязательства по кредитам и займам;

– долгосрочные обязательства по кредитам и займам;

– кредиторская задолженность;

– прочие активы из разделов IV и V формы бухбаланса.

Расчет ЧА для ООО и АО одинаковый, используйте для этого формулу:

ЧА = КР – ДЗ + ДБП,

где ЧА – чистые активы,

КР – Капитал и резервы (строка 1300 баланса),

ДЗ – дебиторская задолженность участникам по вкладам и уставный капитал (в стр. 1230 баланса только сумма задолженности участников (учредителей) в уставный капитал – дебетовое сальдо счета 75 «Расчеты с учредителями», субсчет «Расчеты по вкладам в уставный капитал»),

ДБП – доходы будущих периодов (строка1530 – кредитовое сальдо счета 98 «Доходы будущих периодов»).

Пример расчета чистых активов по балансу

Главбух ООО «Альянс» для расчета чистых активов использует показатели бухбаланса. На конец 2017 года балансу общая сумма активов равна:

– долгосрочные обязательства – 35 млн рублей;

– краткосрочные обязательства – 15 млн рублей;

– доходы будущих периодов – 500 тыс. рублей.

Стоимость чистых активов ООО составит – 15 500 000 рублей (35 000 000 – 15 000 000 – 5 000 000 + 500 000).

Оценка и способы увеличения чистых активов

Финансовое благополучие компании напрямую зависит от вложений, а также верного расходования активов для погашения обязательств. Поэтому необходимо оценить ее платежеспособность. для этого сравните показатели ЧА с объемом статусного капитала. Затем по итоговым данным, проанализируйте выявленные изменения.

Главное в оценке это понять, сколько составляет разница между платежеспособностью и кредитоспособностью организации. Причем второй показатель, это возможность компании отвечать по всем своим обязательствам. К примеру, платить налоги и взносы, кредиты, а также объемы задолженностей за поставки товаров.

Оценку ЧА компании проводят и налоговые инспекторы. Они могут занести ее в «черный список», если чистые активы оказались меньше основных материальных ценностей. Поскольку мизерная величина чистых активов это следствие больших финансовых потерь. А значит, налоговики заинтересуются, с чем связаны убытки и могут вызвать директора на комиссию для разъяснительных мероприятий. Их цель, чтобы компания увеличила чистые активы, в противном случае она обанкротится, либо будет ликвидирована. Итоги оценки могут быть следующие.

Чистые активы равны уставному капиталу. Компания рискует, если итоги оценки оказались таковыми. Ведь если участник выйдет из состава организации, то вся задолженность перед ним будет списана за счет уменьшения уставного капитала. А значит, увеличения доли оставшихся участников не произойдет.

Чистые активы меньше уставного капитала. Если оценка показала такой результат, то срочно применяйте меры по увеличению ЧА или уменьшения уставного капитала. Способы разные, их вы сможете узнать ниже в статье.

Рассмотрим на примере, когда ЧА меньше уставного капитала. Заданное значение у нас – 600 тыс. рублей, такая величина ЧА оказалась в конце 2017 года. Поэтому следует провести мероприятия по снижению уставного капитала. Раньше он был 800 тыс. руб., теперь планку опустите до 600 тыс. руб. Для этого:

– внесите изменения в устав предприятия. В этом случае, уменьшится доля каждого из выходящих из состава участников. Поэтому правки устава уберегут от претензий.

– на сумму выплаты вышедшего участника снизьте размер уставного капитала, предварительно проведя расчет. К примеру, участников 6, выплата на одного выходящего – 120 тыс. рублей. В итоге, капитал будет равен – 680 000 рублей (800 000 – 120 000).

Чистые активы больше уставного капитала. В этом случае, компании опасаться нечего. Единственное что при выходе участника, ему надо выдать выплату исходя их разницы между стоимостью ЧА и уставным капиталом.

Рассмотрим на примере. В составе ООО – 5 участников, уставный капитал – 500 тыс. руб., чистые активы – 650 тыс. руб. Определим размер доли, каждого выходящего участника: 130 000 руб. (650 000 / 5 чел.). Затем рассчитаем разницу ЧА и уставного капитала: 150 000 руб. (650 000 - 500 000). Доля каждого участника – 130 тыс. рублей, это меньше разницы активов – 150 тыс. рублей. Тогда при выходе одного из участников, доля оставшихся вырастет с 100 тыс. рублей до 125 тыс. рублей (500 000 /5 чел. и 500 000 /4 чел.).

Способы увеличения чистых активов в 2018 году

Компании сами выбирают способ, как увеличить стоимость своих ЧА. Но в списке законных способов, числятся следующие:

– переоценка основных средств;

– безвозмездное получение имущества от учредителей или акционеров;

– вклады в имущество от акционеров;

– оприходование в бухгалтерском учете излишков по итогам инвентаризации.

Как сформировать и проверить бухбаланс

Расскажем алгоритм действий на примере .

1. Формируем проводки по всем операциям: Журнал операций, кнопка «Заполнить». Заполняем журнал операций за весь период работы.

2. Затем нужно закрыть счета последовательно за каждый месяц (определить финансовый результат). Далее формируются проводки по закрытию года. Нажимаем «Заполнить» в Журнале операций. После этого нужно проверить корректность отражения данных по регистру бухучета: Журнал операций/Отчеты/В разрезе аналитики - Сальдо по дебету и по кредиту должно быть одинаковым, счета 90, 91, 99 не должны иметь остатка на конец года. Если одно из пунктов не выполнено, нужно проверять корректность ведения учета.

3. В модуле «Подготовка отчетности», выберите нужный год. Затем в разделе «Баланс» выберите отчетность.

Выберите нужный период и нажмите «Заполнить». Программа заполнит отчетность на основании данных Бухгалтерии. Сам файл можно будет увидеть, сохранить или распечатать данные во вкладке Готовые отчеты.

Чистые активы общества - это те собственные средства компании, которые останутся у нее после того, как она рассчитается со всеми кредиторами. То есть это разница между активами компании и ее обязательствами с учетом небольших корректировок. Иной способ определить показатель чистых активов - это взять итоговый показатель раздела III баланса «Капитал и резервы» и также скорректировать его на некоторые суммы. То есть чистые активы - это капитал ООО.

Расчет чистых активов по балансу

Стоимость чистых активов определяется по данным бухгалтерского баланса по формуле (п. 2 ст. 30 Закона от 08.02.98 N 14-ФЗ ; Порядок, утв. Приказом Минфина от 28.08.2014 № 84н):

Из этой формулы хорошо видно, что собственный капитал и чистые активы - это по сути одно и то же.

Или же можно использовать такую формулу расчета чистых активов по балансу:

Расчет чистых активов в 2018 году производится по этим же формулам.

Чистые активы: строка бухотчетности

Сумма чистых активов отражается в бухгалтерской отчетности в разделе 3 «Чистые активы» Отчета об изменениях капитала.

Если чистые активы меньше уставного капитала

Если у вашей компании чистые активы стали меньше уставного капитала, то вы обязаны уменьшить уставный капитал до уровня чистых активов и зарегистрировать такое уменьшение в ЕГРЮЛ (). То есть, как минимум после составления годовой бухгалтерской отчетности, нужно сравнивать уставный капитал и чистые активы.

Кроме того, действует такое правило. Если ООО принимает решение выплатить участникам дивиденды, но в результате начисления дивидендов стоимость чистых активов станет меньше, чем требуется, то начислять дивиденды в планируемой сумме нельзя. Нужно уменьшить распределяемую на дивиденды прибыль до величины, при которой указанное выше соотношение будет выполняться.

Вместе с тем, никакой ответственности за нарушение требования о соотношении уставного капитала и чистых активов не установлено.

Отрицательные чистые активы

Если же чистые активы стали меньше размера минимального уставного капитала (10 000 руб.) либо чистые активы вообще ушли в минус, то ООО подлежит ликвидации (п. 3 ст. 20 Закона от 08.02.98 N 14-ФЗ).

Оценка чистых активов

Налоговая служба также анализирует бухгалтерскую отчетность компаний и отбирает те из них, у кого чистые активы менее уставного капитала. Ведь отрицательные или просто маленькие чистые активы - это результат большого убытка в текущем или прошлых периодах. После этого руководитель компании приглашается на комиссию в ИФНС, где ему предлагается повысить чистые активы до нужного уровня.

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets ) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов. Формула расчета

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Величина чистых активов рассчитывается на основе данных бухгалтерского баланса (Форма №1), и формула имеет следующий вид:

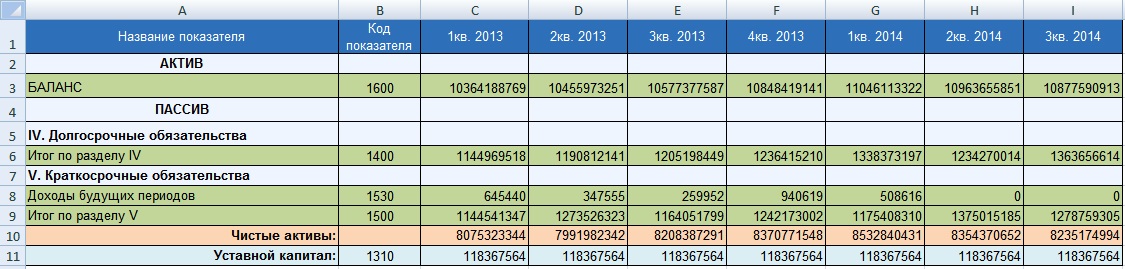

Пример расчета стоимости чистых активов бизнеса в Excel

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы

=C3-(C6+C9-C8)

Видео-урок: «Расчет величины чистых активов»

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ « «).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ ). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ ). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах ). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Активы компании – это выраженные в стоимости ресурсы, обеспечивающие производственный процесс. К ним относятся внеоборотные фонды (здания, сооружения, рабочее оборудование, станки, транспортные средства, а также деловая репутация, программные продукты, представляющие собой нематериальные активы) и оборотные, т. е. деньги в кассе и на банковских счетах, МПЗ , задолженность дебиторов, краткосрочные вложения и прочие. Наша публикация посвящена такому понятию, как балансовая стоимость активов. Где посмотреть в балансе, а также узнать, как рассчитывается балансовая и среднегодовая стоимость активов – тема настоящей статьи.

Учет активов – обязательная составляющая большинства экономических расчетов. Все активы аккумулируются в левой части баланса и разделены по назначению:

▪ в первом разделе баланса (итоговая строка 1100) внеоборотные – ОС и НМА , учитываемые по остаточной стоимости , т. е. за минусом износа;

▪ во втором (итоговая строка 1200) – оборотные, участвующие в производственном процессе МПЗ, финансы, обязательства, вложения.

Что такое балансовая стоимость активов предприятия

По законам устройства баланса оба его первых раздела, объединенные вместе, составляют полную стоимость имущества фирмы. Их сумма – это и есть балансовая стоимость активов. Где посмотреть в балансе этот показатель? Строка 1600 – окончательное значение, демонстрирующее остаток активов в стоимостном эквиваленте на отчетную дату.

Исходя из того, что балансовая стоимость активов - это строка баланса 1600, в математической интерпретации она записывается формулой:

Стр. Б 1100 + Стр. Б 1200.

Для чего необходимо определение балансовой стоимости активов

Экономические службы рассчитывают стоимость активов, преследуя различные цели. В частности, узнать абсолютную величину имущества в целом или по составляющим элементам, к примеру, исключительно основных средств, НМА или обязательств. Информирование партнеров и пользователей – инвесторов, учредителей, страховщиков является обязанностью предприятия, и они вправе затребовать различные сведения, а в первую очередь, о состоянии активов. Для них предусмотрена «Справка о балансовой стоимости активов», базирующаяся на указанной формуле расчета и, хотя и не являющаяся обязательной формой, но составляемой довольно часто. Узнаем, как рассчитать балансовую стоимость активов предприятия, и в каких целях проводятся подобные вычисления.

Необходима балансовая стоимость активов, в первую очередь, при проведении анализа финансовой деятельности компании – главного инструмента оценки производственно-финансового состояния фирмы. Используют этот показатель при расчете внутрифирменных значений:

▪ рентабельности имущества, определяющей сумму прибыли, которую компания получает с каждого рубля, вложенного в приобретение сырья и производство продукта.

▪ оборачиваемости активов, демонстрирующей эффективность их использования.

Законодателями установлена обязательность установления суммы активов при заключении крупных сделок. Для определения величины сделки рассчитывают балансовую стоимость активов и стоимость имущества, реализуемого в рамках заключенного соглашения. Если размер продаваемых активов превышает четверть стоимости всех активов по балансу, то сделка признается крупной. Чтобы подобное соглашение осуществить, следует выполнить условия действующего законодательства – добиться положительного решения собрания акционеров по вопросу реализации имущества. Кроме этого, необходимо и правильно рассчитать стоимость активов. Если эта величина установлена неправильно либо не рассчитана совсем, сделка вполне законно может быть признана ничтожной или расторгнута. Рассмотрим, как определить балансовую стоимость активов по балансу:

|

Наименование показателя |

Код строки |

на 31.12.16 |

на 31.12.15 |

|

1. Внеоборотные активы: |

|||

|

Итого по 1 разделу |

|||

|

2. Оборотные активы: |

|||

|

НДС по приобретенным ценностям |

|||

|

Дебиторская задолженность |

|||

|

Денежные средства |

|||

|

Итого по 2 разделу |

|||

|

БАЛАНС |

Из универсальной формы бухгалтерского баланса , где уже заложена формула расчета, несложно понять, как посчитать балансовую стоимость активов по балансу: в строке 1600 аккумулированы значения строк 1100 и 1200, т. е.

689 535 т.р. + 6 563 т.р. = 696 098 т.р. – балансовая стоимость активов на конец 2016 года, а 721 048 т.р. + 9 559 т.р. = 730 605 т. р. – сумма активов на 31.12.2015.

В свою очередь строки 1100 и 1200 складываются из суммы строк, входящих в соответствующие разделы. Каждая строка несет информацию о наличии соответствующих активов.

Например, на 31 декабря 2016 в компании имеется НМА на сумму 35 т.р., ОС – 689 500 т.р., запасов – 3420 т.р. и т.д.

Анализируя построчные значения, например, сравнивая значения строки 1210, экономист выстраивает динамику изменений в наличии актива за контрольные отрезки времени. В ходе аналитической работы экономист сталкивается с таким понятием как рыночная стоимость активов, представляющим собой цену имущества, по которой она может быть реализована на данный момент. В балансе это значение увидеть нельзя и используют его лишь в качестве маркера, определяющего ценность имеющихся активов.

Среднегодовая стоимость активов по балансу

Сумма активов бухгалтерского баланса – это лишь абсолютный показатель, констатирующий стоимость имеющегося имущества, но для более развернутого анализа изменений в составе активов и расчета множества необходимых значений потребуется среднегодовая стоимость активов.

А ср = (А н + А к) / 2,

где А н – имущество на начало, А к - на конец периода, 2 – число отчетных дат.

Возьмем значения из представленного выше баланса.

А ср = (696 098 + 730 605)/2 = 713 351,5 т.р., т. е. среднегодовая стоимость активов (строка в балансе 1600) составила 713 351,5 т.р.

Применяя этот алгоритм, рассчитаем среднюю стоимость:

▪ ОС – (689 500 + 721 000)/2 = 705 250 т. р.

▪ запасов (3420 + 5421)/2 = 4420,5 т.р.6

Средняя стоимость активов, вычисляемая за год, используется аналитиками для расчета коэффициентов, характеризующих финансовое состояние компании, определения причин, повлекших изменения и принятия решений по дальнейшему управлению ресурсами.