Инвесторы, принимая решение о финансировании тех или иных проектов, нередко используют специальные показатели для оценки их прибыльности. В зависимости от того, насколько эффективны окажутся планируемые вложения, делается итоговый выбор и определяется сфера применения капитала. Популярным и довольно действенным показателем в данном вопросе является чистый дисконтированный доход (ЧДД). Что он обозначает, как рассчитывается и на какие вопросы отвечает инвестору? Об этом вы узнаете из нижеприведенной статьи.

Понятие ЧДД

Чистый дисконтированный доход по-другому называют чистой приведенной или текущей стоимостью. В международной практике принято использование аббревиатуры NPV, что расшифровывается как Net Present Value. Он представляет собой сумму всех дисконтированных значений притоков и оттоков по проекту, приведенных к настоящему моменту времени. Разница между поступлениями денежных средств и понесенными затратами (инвестициями), определенная на сегодняшний день, называется чистой приведенной стоимостью. Дисконтирование дохода позволяет инвестору сравнивать различные по временным параметрам проекты и принимать взвешенное решение об их финансировании.

Для чего используется ЧДД?

Основное назначение данного показателя - дать четкое понимание того, стоит ли вкладывать деньги в тот или иной инвестиционный проект. Зачастую выбор осуществляется между различными планами не только с учетом длительности жизненного цикла, но и с оглядкой на сроки вложения инвестиций, величину и характер поступающих доходов от конкретного бизнеса. Чистый дисконтированный доход позволяет "стереть" временные рамки и привести ожидаемый конечный результат (его величину) к одному моменту времени. Это дает возможность увидеть реальную эффективность вложений и ту выгоду, которую можно получить от реализации каждого проекта. Инвестор наглядно видит прибыль, а значит, может с уверенностью отдать предпочтение одному из альтернативных вложений - тому, у которого ЧДД больше.

Расчет NPV: формула

Определяется дисконтированный доход как разница между интегральными доходами и расходами, приведенная к нулевому периоду (сегодняшнему дню). Формула расчета ЧДД имеет следующий вид:

NPV (ЧДД) = - IC + ƩCF t / (1 + i) t , где t = 1...n.

Рассмотрим, что означают все составляющие данной формулы:

- IC - первоначальные инвестиции, то есть планируемые вложения в проект. Они берутся со знаком минус, так как это затраты инвестора на реализацию бизнес-идеи, от которых ожидается получить отдачу в будущем. Так как инвестиции зачастую осуществляются не одномоментно, а по мере необходимости (распределены во времени), то их также следует дисконтировать с учетом временного фактора.

- CF t - денежный поток, дисконтированный с учетом времени. Он определяется как сумма всех притоков и оттоков в каждом периоде t (изменяется от 1 до n, где n - длительность инвестиционного проекта).

- i - это ставка дисконта (процента). Она применяется для дисконтирования всех ожидаемых поступлений в единое значение стоимости на текущий момент времени.

Если ЧДД > 0

Как уже говорилось, чистый приведенный доход является стандартным методом оценки эффективности конкретного инвестиционного проекта. Какой же вывод можно сделать, если при расчете ЧДД будет получено значение больше "0"? Такая ситуация говорит о том, что с экономической точки зрения инвестиция выгодна. Однако окончательное решение о финансировании можно принять только после того, как будут определены NPV всех участвующих в сравнении проектов. Выбирать (при прочих равных условиях) следует тот, у которого ЧДД окажется больше.

Если ЧДД < 0

В том случае, если при расчете чистой приведенной стоимости инвестиционного проекта было получено отрицательное значение, вложения не принесут прибыли. Таким образом, выбрав проект с ЧДД < 0, инвестор не только не заработает, но и потеряет часть своих денежных средств. Здесь решение однозначное - отказ от финансирования.

Если ЧДД = 0

Бывает и такое, что дисконтированный доход оказывается равным нулю. То есть с учетом фактора времени инвестор ничего не потеряет, но и не заработает. Обычно за такие проекты не берутся, за исключением некоторых случаев. Например, если реализация бизнес-идеи имеет помимо финансового другой, более важный интерес - социальный, например.

Прибыльность проекта на основе NPV и PI

Приведенный доход тесно связан с таким показателем, как индекс прибыльности проекта (Profitability Index). Последний является важным критерием того, будет ли выгоден проект инвестору. Для его определения сумму дисконтированных доходов следует разделить на величину всех планируемых затрат: ƩCF t / (1 + i) t / IC . Если индекс доходности > 1 (NPV > 0), то вложения окупятся. Если PI < 1 (NPV < 0), то инвестор понесет убытки. Если равен 1, то никакого результата от инвестиций не будет (NPV = 0).

Плюсы расчета ЧДД

Преимуществом данного показателя является тот факт, что он учитывает стоимость финансовых средств во времени за счет их дисконтирования к одному периоду. Кроме того, ЧДД позволяет включить в расчет риск реализации проекта. Это достигается благодаря применению различных ставок дисконтирования - чем больше ставка процента, тем выше риск (и наоборот). В целом показатель NPV можно назвать достаточно четким критерием принятия решения о финансировании бизнеса.

Недостатки ЧДД

К минусам применения показателя можно отнести следующее: несмотря на то, что в расчет включаются дисконтированные доходы (и нередко они учитывают уровень инфляции), они являются лишь прогнозными значениями и не могут гарантировать определенный исход событий. Также зачастую сложно с точностью рассчитать ставку дисконтирования, особенно если в оценке участвуют многопрофильные проекты.

Пример расчета ЧДД

Рассмотрим пример того, каким образом NPV может помочь компании принять решение о запуске в производство новой линейки продукции (планомерно в течение трех лет). Допустим, для реализации этого мероприятия понадобится понести следующие расходы: 2 миллиона рублей единовременно (то есть в периоде t = 0) и по 1 миллиону каждый год (t = 1-3). Ожидается, что ежегодный приток денежных средств составит 2 миллиона рублей (с учетом налогов). Норма дисконта - 10 %. Рассчитаем чистый дисконтированный доход по данному проекту:

NPV = -2/(1 + 0,1) 0 + (2 - 1)/(1 + 0,1) 1 + (2 - 1)/(1 + 0,1) 2 + (2 - 1)/(1 + 0,1) 3 = -2 + 0,9 + 0,83 + 0,75 = 0,48.

Таким образом, мы можем увидеть, что реализация данного проекта принесет компании прибыль в размере 480 тысяч рублей. Мероприятие можно назвать экономически выгодным, и предприятию лучше инвестировать деньги в данный бизнес-план, если других вариантов для вложения капитала нет. Однако сумма прибыли не такая уж большая для компании, поэтому при наличии альтернативных проектов следует рассчитать их ЧДД и сравнить с данным. Только после этого можно принимать окончательное решение.

Заключение

Показатель чистого дисконтированного дохода широко применяется как в российской, так и в международной практике при определении эффективности инвестиционных проектов. Он дает достаточно четкое представление о том, насколько выгодными окажутся вложения средств. Несомненным плюсом показателя ЧДД является то, что он определяет изменение ценности денежных потоков во времени. Это позволяет учитывать такие факторы, как уровень инфляции, а также сравнивать различные по продолжительности и периодичности поступлений проекты. Безусловно, NPV не является критерием, лишенным недостатков. Поэтому наряду с ним к оценке инвестиционных проектов применяют и другие показатели эффективности. Однако данный факт не умаляет достоинств ЧДД как важной составляющей принятия указанных финансовых решений.

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул MS EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии).

Или так: Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так: Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика.

Толковыйсловарь. -

М.

: "

ИНФРА-

М",

Издательство "

ВесьМир".

Дж.

Блэк.)

Примечание1 . Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется ЧПС() , то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с .

Для наших целей (расчет в MS EXCEL) определим NPV так:

Чистая приведённая стоимость - это сумма денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет : при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи .

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками).

Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу .

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция ЧПС() (английский вариант - NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2 . Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить: Чистая приведённая стоимость - это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год) . Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?».

На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3 . Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции ЧПС() нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см. файл примера, лист NPV ).

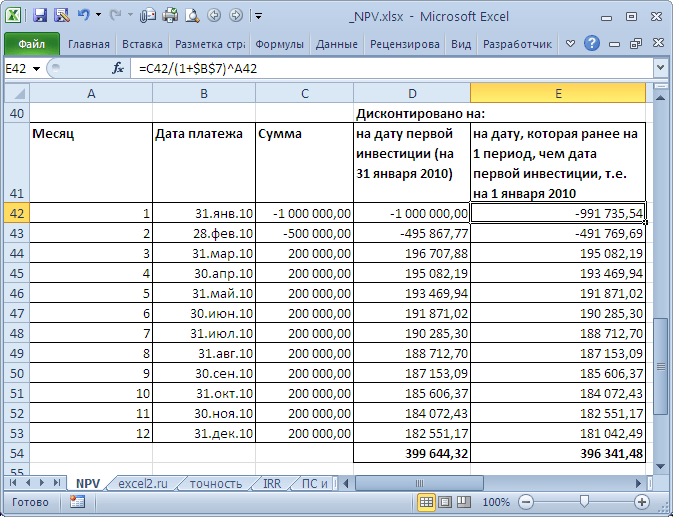

В таблице NPV подсчитан двумя способами: через функцию ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.)

Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода.

Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции ЧПС()

, а нужно просто прибавить к получившемуся результату (см. файл примера

).

Сравнение 2-х вариантов дисконтирования приведено в файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см. файл примера, лист Точность ).

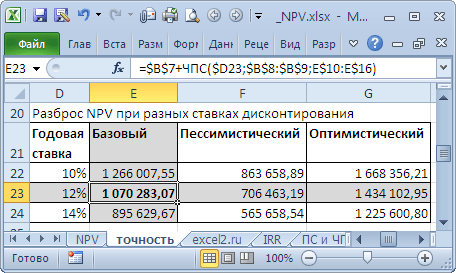

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа).

Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны.

Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера.

Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

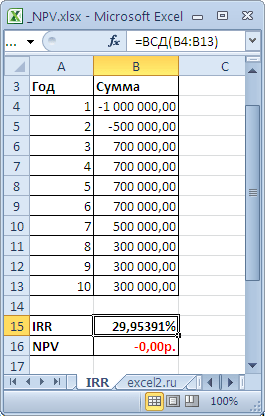

Внутренняя ставка доходности IRR (ВСД)

Внутренняя ставка доходности (англ. internal rate of return , IRR (ВСД)) - это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см. файл примера, лист IRR ).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Для расчета IRR используется функция ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

Примечание4 . IRR можно рассчитать и без функции ВСД() : достаточно иметь функцию ЧПС() . Для этого нужно использовать инструмент (поле «Установить в ячейке» должно ссылаться на формулу с ЧПС() , в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

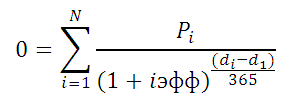

Внутренняя ставка доходности ЧИСТВНДОХ()

По аналогии с ЧПС() , у которой имеется родственная ей функция ВСД() , у ЧИСТНЗ() есть функция ЧИСТВНДОХ() , которая вычисляет годовую ставку дисконтирования, при которой ЧИСТНЗ() возвращает 0.

Расчеты в функции ЧИСТВНДОХ() производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5 . Функция ЧИСТВНДОХ() используется для .

Для определения эффективности проекта могут применяться различные показатели, проводиться их расчеты. Одним из них является текущая чистая цена дела. Она представляет собой значение потока денег за время существования проекта, в котором учитывается временной фактор. Данный показатель относится к сложным методам оценки эффективности проектов.

Для расчета чистой стоимости существует специальная формула:

(Pt – денежные средства, их объем, который генерируется проектом в определенном временном периоде, d – норма дисконта; Io – инвестиционные затраты, которые пришлось понести на старте проекта; n – срок существования дела в годах).

Чистая текущая стоимость инвестиционного проекта: расчет в течение ряда лет.

Расходы на инвестиции могут осуществляться в течение ряда лет. Чтобы вычислить значение показателя NPV, нужна немного другая формула:

![]()

(It – затраты инвестиций в определенный временной период).

Если чистая текущая стоимость инвестиционного проекта при расчете принимает значение, которое выше 0, то это означает, что проект целесообразно претворять в жизнь. Если же значение показателя становится ниже 0, то проект лучше всего отвергнуть, так как он не принесет прибыли. Значение текущей чистой стоимости может оказаться равным 0. Это свидетельствует о том, что дело не будет давать доход, но и убытки тоже будут отсутствовать.

Рассматривая несколько различных проектов и выбирая среди них наиболее подходящий вариант, после расчета данного важного показателя следует выбрать тот вариант, у которого значение NPV выше, чем у остальных.

Величина чистой прибыли зависит от масштабов деятельности, которые выражаются в объемах производства, продаж или инвестиций. Большое значение показателя может не соответствовать эффективному использованию инвестиционных ресурсов. В таких ситуациях целесообразно определять значение рентабельности инвестиций. Для этого есть следующая формула:

(PVP обозначает дисконтированный поток средств, а PVI – дисконтированную стоимость инвестиционных затрат). Она представлена в обобщенном виде, но есть и ее расширенный вариант:

![]()

Исходя из всего вышесказанного, следует отметить, что проект может быть принят только в том случае, если он обеспечит поступление соответствующей нормы прибыли.

Раскроем такое понятие как чистый дисконтированный доход (NPV) инвестиционного проекта, дадим определение и экономический смысл, на реальном примере рассмотрим расчет NPV в Excel, а также рассмотрим модификацию данного показателя (MNPV).

Чистый дисконтированный доход (NPV, Net Present Value, чистая текущая стоимость, чистая дисконтированная стоимость) – показывает эффективность вложения в инвестиционный проект: величину денежного потока в течение срока его реализации и приведенную к текущей стоимости (дисконтирование).

Чистый дисконтированный доход. Формула расчета

где: NPV – чистый дисконтированный доход инвестиционного проекта;

CF t (Cash Flow ) – денежный поток в период времени t;

IC (Invest Capital ) – инвестиционный капитал, представляет собой затраты инвестора в первоначальный временном периоде;

r – ставка дисконтирования (барьерная ставка).

Принятие инвестиционных решений на основе критерия NPV

Показатель NPV является одним из самых распространенных критериев оценки инвестиционных проектов. Рассмотрим в таблице, какие решения могут быть приняты при различном значении NPV.

Расчет и прогнозирование будущего денежного потока (CF) в Excel

Денежный поток представляет собой количество денежных средств, которым располагает компания/предприятие в данный момент времени. Денежный поток отражает финансовую устойчивость компании. Для расчета денежного потока необходимо из притока денежных (CI, Cash Inflows ) средств отнять отток (CO, Cash Outflows ) , формула расчета будет выглядеть следующим образом:

![]()

Определение будущего денежного потока инвестиционного проекта очень важно, поэтому рассмотрим один из методов прогнозирования с помощью программы MS Excel. Статистическое прогнозирование денежных потоков возможно только в том случае если инвестиционный проект уже существует и функционирует. То есть денежные средства необходимы для увеличения его мощности или его масштабирования. Хочется заметить, что если проект венчурный и не имеет статистических данных по объемам производства, продажам, затратам, то для оценки будущего денежного дохода используют экспертный подход. Эксперты соотносят данный проект с аналогами в данной сфере (отрасли) и оценивают потенциал возможного развития и возможных денежных поступлений.

При прогнозировании объемов будущих поступлений необходимо определить характер зависимости между влиянием различных факторов (формирующих денежные поступления) и самого денежного потока. Разберем простой пример прогнозирования будущих денежных поступлений по проекту в зависимости от затрат на рекламу. Если между данными показателями наблюдается прямая взаимосвязь, то можно спрогнозировать какие будут денежные поступления в зависимости от затрат, с помощью линейной регрессии в Excel и функции «ТЕНДЕНЦИЯ». Для этого запишем следующую формулу для затрат на рекламу в 50 руб.

Денежный поток (CF). В12=ТЕНДЕНЦИЯ(B4:B11;C4:C11;C12)

Размер будущего денежного потока будет составлять 4831 руб. при затратах на рекламу в 50 руб. В реальности на определение размера будущих поступлений влияет намного большее количество факторов, которые следует отбирать по степени влияния и их взаимосвязи между собой с помощью корреляционного анализа.

Определение ставки дисконтирования (r) для инвестиционного проекта

Расчет ставки дисконтирования является важной задачей в расчете текущей стоимости инвестиционного проекта. Ставка дисконтирования представляет собой альтернативную доходность, которую мог бы получить инвестор. Одна из самых распространенных целей определения ставки дисконтирования – оценка стоимости компании.

Для оценки ставки дисконтирования используют такие методы как: модель CAPM, WACC, модель Гордона, модель Ольсона, модель рыночных мультипликаторов Е/Р, рентабельность капитала, модель Фамы и Френча, модель Росса (АРТ), экспертная оценка и т.д. Существует множество методов и их модификаций для оценки ставки дисконта. Рассмотрим в таблице преимущества и исходные данные, которые используются для расчета.

| Методы | Преимущества | Исходные данные для расчета |

| Модель CAPM | Учет влияния рыночного риска на ставку дисконтирования | |

| Модель WACC | Возможность учесть эффективность использования как собственного, так и заемного капитала | Котировки обыкновенных акций (биржа ММВБ), процентные ставки по заемному капиталу |

| Модель Гордона | Учет дивидендной доходности | Котировки обыкновенных акций, дивидендные выплаты (биржа ММВБ) |

| Модель Росса | Учет отраслевых, макро и микро факторов, определяющих ставку дисконтирования | Статистика по макроиндикаторам (Росстат) |

| Модель Фамы и Френча | Учет влияния на ставку дисконтирования рыночных рисков, размера компании и ее отраслевой специфики | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рыночных мультипликаторов | Учет всех рыночных рисков | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рентабельности капитала | Учет эффективность использования собственного капитала | Бухгалтерский баланс |

| На основе оценки экспертов | Возможность оценки венчурных проектов и различных трудно формализуемых факторов | Экспертные оценки, рейтинговые и бальные шкалы |

Изменение ставки дисконтирования нелинейно влияет на изменение величины чистого дисконтированного дохода, данная зависимость показана на рисунке ниже. Поэтому необходимо при выборе инвестиционного проекта не только сравнивать значения NPV, но и характер изменения NPV при различных значениях ставки. Анализ различных сценариев позволяет выбрать менее рискованный проект.

Расчет чистого дисконтированного дохода (NPV) с помощью Excel

Рассчитаем чистый дисконтированный доход с помощью программы Excel. На рисунке ниже представлена таблица изменения будущих денежных потоков и их дисконтирование. Итак, нам необходимо определить ставку дисконтирования для венчурного инвестиционного проекта. Так как у него отсутствуют выпуски обыкновенных акций, нет дивидендных выплат, нет оценок рентабельности собственного и заемного капитала, то будем использовать метод экспертных оценок. Формула оценки будет следующая:

Ставка дисконтирования = Безрисковая ставка + Поправка на риск;

Возьмем безрисковую ставку равную процентам по безрисковым ценным бумагам (ГКО, ОФЗ данные процентные ставки можно посмотреть на сайте ЦБ РФ, cbr.ru) равную 5%. И поправки на отраслевой риск, риск влияния сезонности на продажи и кадровый риск. В таблице ниже приведены оценки поправок с учетом выделенных данных видов риска. Данные риски были выделены экспертным путем, поэтому при выборе эксперта необходимо уделять пристальное внимание.

| Виды риска | Поправка на риск |

| Риск влияния сезонности на продажи | 5% |

| Отраслевой риск | 7% |

| Кадровый риск | 3% |

| 15% | |

| Безрисковая процентная ставка | 5% |

| Итого: | 20% |

В итоге сложив все поправки на риск, влияющий на инвестиционный проект, ставка дисконтирования будет составлять = 5 + 15=20%.После расчета ставки дисконтирования необходимо рассчитать денежные потоки и их дисконтировать.

Два варианта расчета чистого дисконтированного дохода NPV

Первый вариант расчета чистого дисконтированного дохода состоит из следующих шагов:

- В колонке «В» отражение первоначальных инвестиционных затрат = 100 000 руб.;

- В колонке «С» отражаются все будущие планируемые денежные поступления по проекту;

- В колонке «D» записывается все будущие денежные расходы;

- Денежный поток CF (колонка «E»). E7= C7-D7;

- Расчет дисконтированного денежного потока. F7=E7/(1+$C$3)^A7

- Расчет дисконтированного дохода (NPV) минус первоначальные инвестиционные затраты (IC). F16 =СУММ(F7:F15)-B6

Второй вариант расчета чистого дисконтированного дохода заключается в использовании встроенной в Excel финансовой функции ЧПС (чистая приведенная стоимость). Расчет чистой приведенной стоимости проекта за минусом первоначальных инвестиционных затрат. F17=ЧПС($C$3;E7;E8;E9;E10;E11;E12;E13;E14;E15)-B6

На рисунке ниже показаны полученные расчеты чистого дисконтированного дохода. Как мы видим итоговый результат расчета совпадает.

Модификация чистого дисконтированного дохода MNPV (Modified Net Present Value)

Помимо классической формулы чистого дисконтированного дохода финансисты/инвесторы иногда на практике используют ее модификацию:

MNPV – модификация чистого дисконтированного дохода;

CF t – денежный поток в период времени t;

I t – отток денежных средств в периоде времени t;

r – ставка дисконтирования (барьерная ставка);

d – уровень реинвестирования, процентная ставка показывающая возможные доходы от реинвестирования капитала;

n – количество периодов анализа.

Как мы видим, главное отличие от простой формулы заключается в возможности учета доходности от реинвестирования капитала. Оценка инвестиционного проекта с использование данного критерия имеет следующий вид:

Достоинства и недостатки метода оценки чистого дисконтированного дохода

Проведем сравнение между достоинствами показателя NPV и MNPV. К достоинствам использования данных показателей можно отнести:

- Четкие границы выбора и оценки инвестиционной привлекательности проекта;

- Возможность учета в формуле (ставке дисконтирования) дополнительных рисков по проекту;

- Использования ставки дисконтирования для отражения изменения стоимости денег во времени.

К недостаткам чистого дисконтированного дохода можно отнести следующие:

- Трудность оценки для сложных инвестиционных проектов, которые включают в себя множество рисков;

- Сложность точного прогнозирования будущих денежных потоков;

- Отсутствие влияния нематериальных факторов на будущую доходность (нематериальные активы).

Резюме

Несмотря на ряд недостатков, показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта, сравнении его с аналогами и конкурентами. В добавок к оценке NPV для более четкой картины, необходимо рассчитать такие инвестиционные коэффициенты как IRR и DPI.

Чистый Приведенный Доход (NPV ). Он показывает конечный эффект от вложения средств в проект в абсолютной сумме (в денежном выражении).

NPV – это разница между суммой денежного потока от проекта, приведенного к настоящей стоимости (путем дисконтирования -ЧДП ), и суммой инвестируемых в проект средств, также приведенных в настоящей стоимости (в случае, если инвестирование осуществляется в течение нескольких лет –ЧИ ).

Таким образом, все денежные потоки от инвестирования в проект приводятся к году начала вложения средств. В случае, если процесс инвестирования осуществляется в течение одного года, то ИС =ЧИ.

Чистые инвестиции (ЧИ ) – это сумма инвестируемых в проект средств (ИС ), приведенных к настоящей стоимости

NPV – это разница между суммой чистого денежного потока (который состоит из дисконтированного прироста чистой прибыли и прироста амортизационных отчислений за анализируемый период времени) и суммой чистых инвестиционных средств, направляемых на осуществление проекта.

NPV = ∑ ЧДП – ЧИ

Используется этот показатель, либо для оценки сравнительной эффективности нескольких проектов, либо как критерий целесообразности реализации конкретного проекта. Если значение показателя NPV меньше нуля, за какой-то определенный период времени, то данный проект считается нецелесообразным (не принесет инвестору запланированный доход на вложенный капитал). Если значениеNPV больше нуля либо равен нулю, то данный проект позволит инвестору получить запланированный доход на вложенные средства.

При расчете NPV , все потоки денежных средств (ИС и ДП) необходимо привести кначальному периоду времени вложения средств , т.е. продисконтировать.

Например: строительство завода А осуществляется в течение трех лет:

в течение первого года освоено 20 тыс ден. Ед.

в течение второго – 130 тыс ден ел и

в течение третьего –75 тыс.

От реализации проекта ожидаемый денежный поток в течение пяти лет (с четвертого года от момента первых денежных вложений) составляет по 88 тыс ден ед. Определить целесообразность строительства.

Для решения поставленной проблемы нарисуем схему денежных потоков:

0 1 2 3 4 5 6 7 8 года

ИС -20 -130 -75

ДП +88 +88 +88 +88 +88

На схеме видны два денежных потока: отрицательный, связанный с вложением средств на строительство завода и положительный - доход от результатов деятельности предприятия. Далее, для возможности сравнения этих потоков между собой, их необходимо привести к нулевому периоду (как показано стрелками) путем дисконтирования и определить целесообразность инвестирования с помощью показателя NPV.

Рассмотрим, каким образом, из трех имеющихся альтернативных вариантов инвестиционного проекта возможно выбрать лучший, если ставка дисконтирования, соответственно, равна: 13%, 14%, 10%

Расчет эффективности вложения средств в инвестиционные проекты

|

Показатели |

Инвестиционные проекты | |||||

|

1. Объем инвестиции (ИС ),тыс.долл США | ||||||

|

2. Период эксплуатации инвестиционного проекта | ||||||

|

3. Сумма ДП, всего | ||||||

|

в т.ч. по годам: | ||||||

|

решение | ||||||

|

Ставка дисконтирования,% | ||||||

|

Дисконтный множитель по годам: | ||||||

|

Настоящая стоимость проекта (ЧДП) тыс долл. | ||||||

|

в т.ч. по годам: | ||||||

|

И Т О Г О ЧДП (привед) | ||||||

|

NPV = ЧДП - ИС, тыс.долл | ||||||

|

ИД = ЧДП /ИС |

0.969775 |

1.0176818 | ||||

|

ЧДП (1 пер) | ||||||

|

ПО - период окупаемости = ИС/ЧДП(1 пер) | ||||||

Следовательно, в результате сравнения NPV по трем проектам наиболее привлекательным является проект А.