Продолжаем серию статей, посвященных технологии учета операций в рамках посреднических договоров в «1С:Бухгалтерии 8» (ред. 3.0). О том, как учитывать реализацию услуг у принципала по агентскому договору мы писали в статье «Реализация услуг по агентскому договору у принципала в «1С:Бухгалтерии 8» (ред. 3.0) . Об отражении реализации товаров у комитента, а также об особенностях начисления и вычетов НДС с авансов в учете комитента читайте в этой статье. При подготовке статьи были использованы материалы раздела «Бухгалтерский и налоговый учет» информационной системы 1С:ИТС из «Справочника хозяйственных операций. 1С:Бухгалтерия 8» - http://its.1c.ru/db/hoosn#content:70:1 и справочника «Учет по налогу на добавленную стоимость» - http://its.1c.ru/db/accnds#content:1442:2 .

Учет реализации и НДС у комитента

По договору комиссии комиссионер обязуется по поручению комитента за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ).

В случае, когда предметом договора является продажа товаров, комитент передает комиссионеру товары, которые тот обязуется реализовать за определенное вознаграждение. При этом товары, переданные на комиссию, остаются в собственности комитента и числятся у него на балансе на счете 45 «Товары отгруженные». Комиссионер учитывает полученные товары на забалансовом счете 004 «Товары, принятые на комиссию».

После продажи комиссионных товаров комитент получает от комиссионера отчет о продаже товаров и счет на комиссионное вознаграждение (акт о выполненных услугах, счет-фактуру).

По условиям договора, комиссионное вознаграждение может быть удержано комиссионером из выручки, полученной от продажи товаров. Выручкой комитента будет сумма, полученная от реализации товаров. Комиссионное вознаграждение, выплаченное комиссионеру, включается в расходы комитента.

При реализации товаров (работ, услуг, имущественных прав) через посредника комитент (принципал) определяет налоговую базу в общем порядке в соответствии с требованиями ст. 154 НК РФ.

Датой определения налоговой базы у комитента (принципала) является наиболее ранняя из дат (п. 1 ст. 167 НК РФ):

- дата отгрузки товаров (работ, услуг, передачи имущественных прав);

- дата получения оплаты (предоплаты) в счет предстоящей отгрузки.

Датой отгрузки для комитента (принципала) является дата составления первого по времени первичного документа, оформленного посредником на имя покупателя (письмо ФНС России от 17.01.2007 № 03-1-03/58@). Это означает, что комитент (принципал) определяет налоговую базу на дату отгрузки посредником товаров (работ, услуг, имущественных прав) покупателю.

А вот при передаче товаров (работ, услуг) посреднику комитент (принципал) не должен начислять НДС и выставлять счета-фактуры. Ведь право собственности на товары (результаты работ, услуг, имущественные права) до момента их передачи покупателю остается у комитента (принципала) и к посреднику ни при каких условиях не переходит (п. 1 ст. 996, ст. 1011 ГК РФ).

Исчисление НДС у комитента (принципала) производится так же, как и при обычной реализации товаров (работ, услуг) продавцом покупателю (п. 1 ст. 146, п. 1 ст. 153 НК РФ).

Датой получения предоплаты от покупателя (заказчика) у комитента признается не только дата получения им аванса от покупателя, но и дата получения предоплаты на счет или в кассу комиссионера (агента) (письмо ФНС России от 28.02.2006 № ММ-6-03/202@).

На основании счетов-фактур, выставленных посредниками покупателям (заказчикам) при реализации товаров (работ, услуг) или при получении от них предоплаты, комитент (принципал) перевыставляет в адрес посредника счета-фактуры с аналогичными показателями.

При этом комитент (принципал) должен учитывать следующие специальные требования к таким счетам-фактурам:

- дата выписки перевыставленного счета-фактуры, отраженная по строке 1, должна совпадать с датой выписки счета-фактуры посредником покупателю (заказчику), а номер должен присваиваться в соответствии с общей хронологией, принятой комитентом (принципалом) (пп. «а» п. 1 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137);

- в строках 6, 6а, 6б должны указываться наименование, адрес, ИНН и КПП фактического покупателя (заказчика), а не посредника (подпункты «и», «к», «л» п. 1 Правил заполнения счета-фактуры, письмо Минфина России от 10.05.2012 № 03-07-09/47);

- все остальные показатели строк и граф должны полностью соответствовать показателям счетов-фактур, выставленным посредником покупателю (заказчику).

Перевыставленные счета-фактуры комитент (принципал) регистрирует:

- в части 1 Журнала учета полученных и выставленных счетов-фактур (п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, утв. Постановлением № 1137);

- в Книге продаж того налогового периода, в котором была произведена отгрузка товаров (работ, услуг) посредником покупателю (заказчику) или получена предоплата от покупателя (заказчика) (п. 20 Правил ведения книги продаж, утв. Постановлением № 1137).

К вычету комитент (принципал) может заявить налог по предоплате, полученной от покупателя (заказчика):

- после отгрузки посредником товаров (работ, услуг), в счет которой была получена предоплата (п. 8 ст. 171, п. 6 ст. 172 НК РФ);

- при изменении условий или расторжении договора и возврате сумм авансовых платежей покупателю (заказчику) (п. 5 ст. 171, п. 4 ст. 172 НК РФ).

При этом перевыставленные счета-фактуры на полученную от покупателя (заказчика) предоплату по мере возникновения права на налоговый вычет включаются в книгу покупок (п.п. 2, 22 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Кроме этого, комитент (принципал) имеет право на налоговый вычет по вознаграждению посредника, а также по возмещаемым ему расходам.

Отражение позиции комитента в программе «1С:Бухгалтерия 8» (ред. 3.0) при реализации товаров по договору комиссии рассмотрим на следующем примере.

Пример

ЗАО «ТФ Мега» (комитент) заключило с ЗАО «Платинум» (комиссионер) договор комиссии, по которому комиссионер за вознаграждение реализует покупателям товары комитента. Обе компании применяют общую систему налогообложения и являются плательщиками НДС. По условиям договора комиссионер реализует товары по ценам, не ниже указанных в накладной на передачу товаров, участвует в расчетах. Вознаграждение комиссионера составляет 10 процентов от выручки. Вознаграждение удерживается комиссионером из денежных средств, полученных от покупателя.

03 марта 2014 года комитент передал комиссионеру 8 пылесосов «Электросила» на сумму 40 000,00 руб. (в т.ч. НДС 18% - 6 101,69 руб.). 31 марта 2014 года комиссионер представил комитенту отчет о продажах за месяц в сумме проданных товаров 50 000,00 руб. (в т.ч. НДС 18% - 7 627,12 руб.). Согласно отчету комиссионером было отгружено:

- 10 марта 2014 года покупателю НПО «Монолит» 3 пылесоса по 6500,00 руб. (в т.ч. НДС 18%);

- 17 марта 2014 года покупателю ООО «Плотник+» 5 пылесосов по 6100,00 руб. (в т.ч. НДС 18%).

К отчету комиссионера приложен комплект подтверждающих документов (счет, акт, счет-фактура на комиссионное вознаграждение, копии платежных документов, подтверждающих получение денежных средств от покупателей).

Одновременно с этим комиссионер представил информацию о счетах-фактурах, выставленных покупателям при продаже товаров комитента. За отчетный период комиссионером было выставлено два счета-фактуры:

- покупателю НПО «Монолит»: 10 марта 2014 г. на сумму 19 500,00 руб. (в т.ч. НДС 18% - 2 974,58 руб.);

- покупателю ООО «Плотник+»: 17 марта 2014 г. на сумму 30 500,00 руб. (в т.ч. НДС 18% - 4 652,54 руб.).

Также комиссионером была представлена информация об авансовых счетах-фактурах, выставленных покупателям при получении от них предоплаты в счет предстоящих поставок товаров. За отчетный период комиссионером был выставлен один счет-фактура на предоплату:

- покупателю ООО «Плотник+»: 10 марта 2014 г. на сумму 30 500,00 руб. (в т.ч. НДС 18% - 4 652,54 руб.).

Из суммы, вырученной от реализации товаров комитента, комиссионер удержал вознаграждение в размере 10 процентов от выручки на сумму 5 000,00 руб. (в т.ч. НДС 18% - 762,71 руб.). Денежные средства за вырученный товар в сумме 45 000,00 руб. комиссионер перечислил комитенту 3 апреля 2014 года.

Настройки параметров учета

Для правильной организации учета операций в рамках комиссионной торговли в программе «1С:Бухгалтерия 8» (ред. 3.0) необходимо выполнить соответствующие настройки.

Для организации ЗАО «ТФ Мега» в Параметрах учета

(раздел Главное

) на закладке Торговля

нужно установить флаг Ведется деятельность по договорам комиссии на продажу

(рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли

Передача товаров комиссионеру

Для регистрации передачи товаров комиссионеру в программе необходимо создать документ Реализация товаров и услуг с видом операции Товары, услуги, комиссия (рис. 2).

Рис. 2. Регистрация передачи товаров комитента комиссионеру

При заполнении реквизитов шапки документа необходимо заполнить поля Склад, Контрагент и Договор . При заполнении поля Договор следует обратить внимание на следующее:

- в окне выбора договора отображаются только те договоры, которые имеют вид договора С покупателем или ;

- в справочнике Договоры контрагентов в форме используемого договора необходимо установить вид договора С комиссионером (агентом) на продажу ;

- в справочнике Договоры контрагентов в форме используемого договора можно сразу установить способ расчета и процент комиссионного вознаграждения (в рассматриваемом примере способ расчета выбран как Процент от суммы продажи , а процент вознаграждения - как 10%), тогда при заполнении документа комиссионное вознаграждение рассчитается автоматически.

Реализация товаров и услуг сформируются следующие проводки:

Дебет 45.01 Кредит 41.01 - на себестоимость переданного комиссионеру товара.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт .

Отчет комиссионера (агента) о продажах

В № 6 (июнь) «БУХ.1С» за 2014 год на стр.22, мы подробно рассматривали порядок заполнения документа Отчет комиссионера (агента) о продажах . Документ этот предназначен для отражения операций реализации, как у комитента, так и у принципала, начисления НДС с реализации, а также начисления вознаграждения и удержания его из выручки комитента (принципала).

Напоминаем, что форма документа состоит из нескольких закладок. На закладке Главное

указываются основные реквизиты отчета комиссионера: номер и дата отчета, наименование комиссионера и номер договора с ним, способ расчета комиссионного вознаграждения, ставка НДС комиссионного вознаграждения, порядок учета вознаграждения, а также регистрируется дата и номер счета-фактуры на вознаграждение (рис. 3).

Рис. 3. Заполнение титульных реквизитов отчета комиссионера

Суммы в полях Всего и НДС (в т.ч.) , как в отношении реализации комитента, так и в отношении комиссионного вознаграждения, рассчитываются автоматически согласно данным, заполненным на закладке формы документа Реализация .

На закладке Реализация размещены две связанные друг с другом табличные части (рис. 4):

- в верхней части документа располагается таблица покупателей - третьих лиц, которым комиссионер реализовал товары комитента;

- в нижней части документа указывается наименование, количество и стоимость товаров, проданных комитентом через комиссионера, а также комиссионное вознаграждение.

Рис. 4. Реализованные товары покупателям через комиссионера

В соответствии с требованиями законодательства РФ реализованные комиссионером товары указываются в разрезе конечных покупателей и даты совершения сделки, то есть даты, указанной в счете-фактуре, выставленном комиссионером конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые комитентом комиссионеру.

На закладке Денежные средства на основании документов, представленных комиссионером, указывается информация о средствах, полученных от покупателей за проданные товары (рис. 5):

- в отношении покупателя НПО «Монолит» в поле Вид отчета по платежам выбирается вариант платежа Оплата ;

- в отношении покупателя ООО «Плотник+» в поле Вид отчета по платежам выбирается вариант платежа Аванс ;

- в полях указывается дата и сумма поступивших денежных средств от покупателя, в том числе НДС.

Рис. 5. Регистрация поступивших денежных средств от покупателей

Заполнение закладки Денежные средства важно в случае получения предоплаты от покупателя, так как при утверждении отчета о полученных денежных средствах к комитенту переходит обязанность начисления НДС с аванса .

В нашем примере информация, отраженная на закладке Денежные средства , в отношении покупателя НПО «Монолит» носит лишь справочный характер.

На закладке Расчеты указываются счета расчетов с комиссионером за реализованные товары комитента, а также счета расчетов за комиссионное вознаграждение. Напоминаем, что счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами по одноименной гиперссылке в справочнике Контагенты (раздел Справочники ).

При проведении документа Отчет комиссионера (агента) о продажах в информационной базе формируются следующие проводки:

Дебет 90.02.1 Кредит 45.01 - на себестоимость реализованных товаров комитента; Дебет 76.09 Кредит 90.01 - на общую сумму реализованных товаров комитента; Дебет 90.03 Кредит 68.02 - на сумму начисленного НДС с реализации товаров комитента; Дебет 60.01 Кредит 76.09 - на сумму удержанного из выручки комиссионера комиссионного вознаграждения; Дебет 44.01 Кредит 60.01 - на сумму начисленного комиссионного вознаграждения без учета НДС; Дебет 19.04 Кредит 60.01 - на сумму НДС с комиссионного вознаграждения.

Для целей налогового учета по налогу на прибыль организаций соответствующие суммы фиксируются также в регистрах Сумма НУ Дт и Сумма НУ Кт .

Кроме этого, вводятся записи в следующие регистры накопления:

- с видом движения Приход на сумму налога на добавленную стоимость с полученной предоплаты;

- НДС предъявленный с видом движения Приход на сумму НДС с комиссионного вознаграждения, предъявленного комиссионером;

- НДС продажи на сумму НДС с реализации комитента.

Учет НДС и регистрация выданных счетов-фактур

При проведении документа Отчет комиссионера (агента) о продажах автоматически формируются документы Счета-фактуры выданные в том количестве, в котором комиссионер выставлял счета-фактуры покупателям. Данные счета-фактуры перевыставляются комиссионеру ЗАО «Платинум», причем в поле Организация указывается комитент ЗАО «ТФ Мега» , а в полях Контрагент - конечные покупатели товаров НПО «Монолит» и ООО «Плотник+» .

Если отгрузка товаров производилась комиссионером после получения предоплаты от покупателя, и в выставленном комиссионером покупателю счете-фактуре содержатся сведения о платежно-расчетном документе, то в новый документ Счет-фактура выданный необходимо вручную перенести сведения о платежном документе на перечисление предоплаты покупателем комиссионеру.

После проведения документов «Счет-фактура выданный» по каждому документу будут внесены записи в регистр «Журнал учета счетов-фактур».

Для регистрации счетов-фактур на аванс, в том числе и на основании документа Отчет комиссионера (агента) о продажах , необходимо воспользоваться стандартной обработкой по одноименной гиперссылке на панели навигации из группы Регистрация счетов-фактур (раздел Банк и Касса ). Обработка может выполняться за один день или за любой указанный пользователем период.

По кнопке Заполнить

обработка автоматически сформирует список авансов, полученных от покупателей, на каждую дату за указанный период, а по кнопке Выполнить

- сформирует счета-фактуры на аванс, в том числе и счет-фактуру на аванс, полученный от покупателя ООО «Плотник+»

(рис. 6). Данный счет-фактура перевыставляется комиссионеру ЗАО «Платинум»

, причем, в поле Организация

указывается комитент ЗАО «ТФ Мега»

, а в поле Контрагент

- покупатель товара ООО «Плотник+»

, перечисливший аванс комиссионеру.

Рис. 6. Счет-фактура выданный на аванс

Чтобы соблюсти требования законодательства в части совпадения всех остальных показателей строк и граф, которые должны полностью соответствовать показателям счетов-фактур, выставленным комиссионером покупателю, и учитывая, что в документе Отчет комиссионера (агента) о продажах недостаточно информации, некоторые реквизиты перевыставленного счета-фактуры придется заполнить вручную. Это касается, в частности, даты и номера платежного документа, наименования поставляемых товаров.

При проведении документа Счет-фактура выданный на аванс формируются следующие проводки:

Дебет 76.АВ Кредит 68.02 - на сумму НДС с полученной предоплаты.

Кроме этого, указанная сумма НДС отражается в записях регистров накопления:

- НДС продажи;

- Журнал учета счетов-фактур.

Вычет НДС с предоплаты покупателя в посреднической схеме

Чтобы зарегистрировать вычет НДС с аванса, перечисленного ООО «Плотник+», необходимо создать еще один документ Отчет комиссионера (агента) о продажах . В котором достаточно заполнить только закладки Главное и Денежные средства .

На закладке Денежные средства в отношении покупателя ООО «Плотник+» указывается информация о сумме зачтенного аванса (рис. 7):

- в поле Вид отчета по платежам выбирается вариант платежа Зачет аванса ;

- в полях Дата события, Сумма с НДС (руб.), % НДС, НДС (руб.) указывается дата отгрузки товара и сумма зачтенного аванса от покупателя, в том числе НДС.

Рис. 7. Регистрация зачета аванса от покупателя

В результате проведения документа Отчет комиссионера (агента) о продажах с таким вариантом заполнения сформируются следующие проводки:

Дебет 68.02 Кредит 76.АВ - на сумму зачтенного НДС с предоплаты.

Кроме этого, на сумму зачтенного НДС вводятся записи в следующие регистры накопления:

- НДС авансы по договорам комиссии с видом движения Расход ;

- НДС покупки .

Вычет НДС с комиссионного вознаграждения

Вычет НДС по счету-фактуре, полученному от комиссионера, можно зарегистрировать двумя способами:

- при проведении документа Отчет комиссионера (агента) о продажах с установленным флагом Отразить вычет НДС в книге покупок в подчиненном документе Счет-фактура полученный на поступление ;

- регламентным документом Формирование записей книги покупок .

Вычет НДС по комиссионному вознаграждению отражается бухгалтерской проводкой:

Дебет 68.02 Кредит 19.04 - на сумму НДС с комиссионного вознаграждения.

Кроме этого, на предъявленную комиссионером сумму НДС вводятся записи в следующие регистры накопления:

- НДС покупки;

- НДС предъявленный с видом движения Расход ;

- Журнал учета счетов-фактур.

На основании записей регистров НДС Покупки и НДС Продажи без дополнительной обработки данных заполняются книга покупок и декларация по НДС.

Поступление денежных средств от комиссионера за проданные товары

Чтобы определить размер задолженность комиссионера после удержания комиссионного вознаграждения, можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (рис. 8).

Рис. 8. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 45 000,00 рублей. Задолженность будет погашена при отражении полученной оплаты от комиссионера за реализованные товары. Оплату можно зарегистрировать документом на основании документа Отчет комиссионера (агента) о продажах . При заполнении документа Поступление на расчетный счет в полях Счет расчетов и Счет авансов используется счет расчетов с комиссионером 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

До утверждения отчета комиссионера (агента) поступившие к комитенту (принципалу) денежные средства от посредника нельзя однозначно идентифицировать в качестве предоплаты, поэтому в любом случае рекомендуется использовать счет 76.09

Если в поле Счет авансов использовать счет расчетов 62.02 «Расчеты по авансам полученным», то поступившие от комиссионера денежные средства программа определит как предоплату, а при выполнении обработки Регистрация счетов-фактур на аванс будет сформирована счет-фактура на аванс и произойдет автоматическое начисление НДС с предоплаты , которая таковой может и не являться. Если полученные денежные средства все же являются предоплатой от покупателя, то НДС будет исчислен повторно наряду с исчислением НДС с аванса на основании отчета комиссионера.

Учитывая специфику посреднических договоров, и чтобы исключить ошибки в учете, при заключении договора с комиссионером (агентом) необходимо четко определять порядок документооборота, сроки представления отчетов и перечисления денежных средств, а также ответственность сторон.

6 апреля 2016 года по всей стране прошел Единый семинар 1С. Одна из тем, рассмотренная на данном семинаре, называлась «Сложные вопросы оформления и учета счетов-фактур при посреднических операциях». Опыт Единого семинара показал, что для многих пользователей бухгалтерских программ 1С данная проблема до сих пор является актуальной и достаточно сложной. Поэтому ряд будущих статей будет посвящен именно этой теме. Данная, первая статья, расскажет, как в программе организован учет комиссионной торговли. В торговле будут участвовать три действующих лица (организации), назовем их условно Комитент, Комиссионер и Субкомиссионер. Все перечисленные организации для ведения бухгалтерского и налогового учета используют программу 1С:Бухгалтерия 8 редакция 3.0. Статья, по понятным причинам, получилась объемная, поэтому будет состоять из двух частей. Все участвующие в статье организации применяют общий режим налогообложения – метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций». Организации являются плательщиками налога на добавленную стоимость (НДС).

Рассмотрим пример.

Организация «Комитент» для продажи своих товаров пользуется услугами посредника - организации «Комиссионер». Комиссионер участвует в расчетах и действует от своего имени. В соответствии с договором его комиссионное вознаграждение составляет 10% от суммы продажи.

В свою очередь организация «Комиссионер» для продажи товаров также пользуется услугами посредника - организации «Субкомиссионер». Субкомиссионер также участвует в расчетах и действует от своего имени. Его комиссионное вознаграждение составляет 5% от суммы продажи.

Для возможности выполнения необходимых операций, в программах наших действующих лиц должна быть включена соответствующая функциональнасть (на закладке Торговля):

организация «Комитент» – Продажа товаров или услуг через комиссионеров (агентов);

организация «Субкомиссионер» – Продажа товаров или услуг комитентов (принципалов);

организация «Комиссионер», так как организация является одновременно и комиссионером, и (для субкомиссионера) является комитентом, то должна быть включена и Продажа товаров или услуг комитентов (принципалов) и Продажа товаров или услуг через комиссионеров (агентов).

В январе 2016 года организация «Комитент» передала на реализацию организации «Комиссионер» 100 единиц товара по учетной цене (цене передачи) 2 000 рублей плюс НДС 18% (360 рублей) за единицу.

Для оформления данной операции в программе используется документ Реализация с видом операции Товары, услуги, комиссия.

В «шапке» документа указывается контрагент-комиссионер и договор с ним. Вид договора должен обязательно быть – С комиссионером (агентом) на продажу. В договоре можно указать способ расчета комиссионного вознаграждения – в нашем случае 10% от суммы продажи.

В табличной части на закладке Товары выбирается соответствующая номенклатура - товар, ее количество и цена. Счет учета 41.01 «Товары на складах» и счет передачи 45.01 «Покупные товары отгруженные» в настроенной программе устанавливаются автоматически.

При проведении документ сформирует всего одну проводку. Передаст товары со счета 41.01, то есть со склада, на счет 45, отгрузит без перехода права собственности.

Пример заполнения документа Реализация и результат его проведения показаны на рис. 1.

Рисунок 1.

Организация «Комиссионер» получила от комитента товар на реализацию.

Для оформления этой операции в своей программе она использует документ Поступление с видом операции Товары, услуги, комиссия.

В «шапке» документа указывается контрагент-комитент и договор с ним. Вид договора должен быть – С комитентом (принципалом) на продажу. В договоре указывается способ расчета комиссионного вознаграждения – 10% от суммы продажи.

В табличной части на закладке Товары выбирается (создается) соответствующая номенклатура - товар на комиссии, его количество и цена. Используемая номенклатура должна иметь вид Товары на комиссии. К этому виду номенклатуры в регистре сведений Счета учета номенклатуры должен быть прописан забалансовый счет учета 004.01 «Товары, принятые на комиссию. Товары на складе».

Соответственно, при проведении, документ учтет по дебету вышеназванного счета поступивший от комитента товар.

Пример заполнения документа Поступление и результат его проведения показаны на рис. 2.

Рисунок 2.

Комиссионер передает полученный от комитента товар на субкомиссию организации «Субкомиссионер».

Для субкомиссионера комиссионер является комитентом, поэтому, также как и организация «Комитент», для передачи товаров он в программе использует документ Реализация с видом операции Товары, услуги, комиссия.

В «шапке» документа указывается контрагент-субкомиссионер и договор с ним. Вид договора должен быть – С комиссионером (агентом) на продажу. В договоре указывается способ расчета комиссионного вознаграждения – в нашем примере 5% от суммы продажи.

В табличной части на закладке Товары выбирается соответствующая номенклатура - товар на комиссии, его количество и цена. Счет учета 004.01 «Товары на складе» и счет передачи 004.02 «Товары, переданные на комиссию» (прописан в регистре сведений Счета учета номенклатуры).

Пример заполнения документа Реализация и результат его проведения показаны на рис. 3.

Рисунок 3.

Организация «Субкомиссионер» получила от комиссионера товар на субкомиссию.

Поступление товара в программе субкомиссионера оформляется точно так же, как и в программе комиссионера с помощью документа Поступление с видом операции Товары, услуги, комиссия.

В «шапке» документа указывается контрагент-комиссионер и договор с ним. Вид договора должен быть – С комитентом (принципалом) на продажу. В договоре указывается способ расчета комиссионного вознаграждения – 5% от суммы продажи.

В табличной части на закладке Товары выбирается (создается) соответствующая номенклатура - товар на комиссии, его количество и цена, счет учета 004.01.

Пример заполнения документа Поступление и результат его проведения показаны на рис. 4.

Рисунок 4.

Организация «Субкомиссионер» получила предоплату от покупателя (организация «Покупатель») в счет будущей поставки комиссионного товара в сумме 236 000 рублей.

В программе данная операция оформляется с помощью документа Поступление на расчетный счет с обычным видом операции Оплата от покупателя.

Проводка документа Поступление на расчетный счет показана на рис. 5.

Рисунок 5.

Согласно п. 7 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, комиссионер обязан выставить покупателю счет-фактуру на аванс и зарегистрировать его в журнале учета полученных и выставленных счетов фактур.

Согласно п. 20 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, комиссионеры (агенты) не регистрируют в книге продаж счета-фактуры, выставленные ими покупателю при реализации товаров (работ, услуг), имущественных прав от своего имени, а также счета-фактуры, выставленные ими покупателю при получении суммы оплаты, частичной оплаты в счет предстоящих поставок.

Следовательно, субкомиссионер должен в течение пяти календарных дней от своего имени выставить на имя покупателя счет-фактуру на аванс.

Счета-фактуры на аванс в программе выставляются автоматически с помощью специальной обработки Регистрация счетов-фактур на аванс. Обработку рекомендуется выполнять в конце каждого рабочего дня.

Субкомиссионеру необходимо открыть созданный обработкой документ Счет-фактура выданный и изменить вид счета-фактуры На аванс на вид На аванс комитента, указать комитента (в нашем случае Комиссионер) и, естественно, перепровести документ. Код вида операции – 05 Авансы за товары, работы, услуги комитента.

Документ Счет-фактура выданный с видом На аванс комитента не начисляет НДС в бухгалтерском учете, не регистрируется в книге продаж, зато регистрируется в журнале счетов-фактур.

Документ Счет-фактура выданный с видом счета-фактуры На аванс комитента представлен на рис. 6.

Рисунок 6.

Согласно п. 11 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, комиссионер должен получить от комитента счет-фактуру на аванс и зарегистрировать его в журнале учета полученных и выставленных счетов фактур.

Согласно п. 19 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, в книге покупок не регистрируются счета-фактуры, полученные комиссионером (агентом) от комитента (принципала) по переданным для реализации товарам (работам, услугам), имущественным правам, а также по полученной сумме оплаты, частичной оплаты в счет предстоящих поставок.

Следовательно, комиссионер (в нашем случае организация «Субкомиссионер») должен сообщить комитенту (в нашем случае организация «Комиссионер») о факте получения аванса и выставления счета-фактуры на аванс. Комитент должен датой счета-фактуры комиссионера выставить на имя покупателя свой счет-фактуру на аванс. Комиссионер должен получить от комитента экземпляр выставленного им счета-фактуры на аванс и зарегистрировать его в журнале счетов-фактур.

Документ Счет-фактура полученный на аванс от комитента создается в программе на основании документа Отчет комитенту с видом операции Отчет о продажах.

В документе на закладке Главное указывается контрагент-комитент (для субкомиссионера это комиссионер), договор с ним, а также заполняются другие обязательные для документа реквизиты.

Если на момент формирования отчета у комиссионера (субкомиссионера) не было продажи товаров, то заполняется только закладка Денежные средства. В табличной части указывается вид отчета по платежам – Аванс, покупатель, дата события, сумма, ставка НДС и сумма НДС.

При получении от комитента счета-фактуры на аванс, на основании документа Отчет комитенту необходимо создать документ Счет-фактура полученный и в появившемся списке выбрать вид счета-фактуры – Счет-фактура на аванс (см. рис. 7).

Рисунок 7.

В открывшейся форме документа Счет-фактура полученный указывается номер и дата счета-фактуры на аванс, полученного от комитента, а также, с помощью ссылки Выбор, выбирается счет-фактура (счета-фактуры, если комитент выставил сводный счет-фактуру на аванс) выданный покупателю. Код вида операции – 05 Авансы за товары, работы, услуги комитента. При проведении такой документ регистрируется только в журнале счетов-фактур.

Документ Счет-фактура полученный на аванс от комитента представлен на рис. 6.

Рисунок 8.

Получив от субкомиссионера отчет (уведомление) о полученном от покупателя авансе и выставленном счете-фактуре на аванс, комиссионер у себя в программе создает документ Отчет комиссионера (агента) о продажах.

В документе на закладке Главное указывается контрагент-комиссионер (для комиссионера это субкомиссионер), договор с ним, заполняются другие обязательные для документа реквизиты.

Закладки Реализация и Возвраты заполняются исходя из полученного отчета. Если реализации и возвратов товаров нет (как в нашем примере), то заполняется только закладка Денежные средства: указывается вид отчета по платежам – Аванс, покупатель, дата события, сумма с НДС, ставка НДС и сумма НДС.

При проведении документ никаких бухгалтерских проводок не создает, он только формирует запись в регистр накопления НДС авансы по договорам комиссии, на основании которой в программе автоматически выставляется счет-фактура на аванс.

Документ Отчет комиссионера (агента) о продажах показан на рис. 9.

Рисунок 9.

Документ Счет-фактура выданный на аванс создается в программе обычным образом с помощью обработки Регистрация счетов-фактур на аванс. Внешние отличия заключаются лишь в том, что у такого документа в графе табличной части обработки вместо наименования договора указано слово <Комиссия>.

В соответствии с пп. а, и, к, л п. 1 Правил заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, при составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), указывается дата выписки счета-фактуры комиссионером (агентом), наименование и реквизиты покупателя.

Организация «Комиссионер» является комитентом только для организации «Субкомиссионер». Для организации «Комитент» она является комиссионером, поэтому регистрировать выставленный счет-фактуру на аванс должна только в журнале счетов-фактур.

Таким образом, комиссионеру необходимо выполнить все те же манипуляции с счетом-фактурой, как и субкомиссионеру. То есть, открыть созданный обработкой документ Счет-фактура выданный и изменить вид счета-фактуры На аванс на вид На аванс комитента, указать комитента (а это уже организация «Комитент»). Код вида операции – 05 Авансы за товары, работы, услуги комитента.

Документ Счет-фактура выданный представлен на рис. 10.

Рисунок 10.

Комиссионер (организация «Комиссионер») должен сообщить комитенту (организация «Комитент») о факте получения аванса и выставления им счета-фактуры на аванс. Следовательно, он создает в программе документ Отчет комитенту с видом операции Отчет о продажах.

На закладке Главное указывается контрагент-комитент (для организации «Комиссионер» это организация «Комитент»), договор с ним, заполняется закладка Денежные средства.

При получении от комитента счета-фактуры на аванс, на основании документа Отчет комитенту создается документ Счет-фактура полученный с видом счета-фактуры – Счет-фактура на аванс (см. рис. 11).

Рисунок 11.

В открывшейся форме документа Счет-фактура полученный указываются реквизиты счета-фактуры на аванс, полученного от комитента, и с помощью ссылки Выбор выбирается счет-фактура на аванс, выданный субкомиссионеру.

Документ Счет-фактура полученный на аванс от комитента показан на рис. 12.

Рисунок 12.

И, наконец, мы дошли до организации «Комитент». Получив от комиссионера отчет (уведомление) о полученном от покупателя авансе и выставленном счете-фактуре на аванс, комитент у себя в программе создает документ Отчет комиссионера (агента) о продажах.

В документе на закладке Главное указывается контрагент-комиссионер, договор с ним, заполняется закладка Денежные средства.

Документ Отчет комиссионера (агента) о продажах показан на рис. 13.

Рисунок 13.

Документ Счет-фактура выданный на аванс создается в программе у комитента с помощью обработки Регистрация счетов-фактур на аванс.

В соответствии с п.20 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, комитенты (принципалы), реализующие товары (работы, услуги), имущественные права по договору комиссии (агентскому договору), предусматривающему продажу от имени комиссионера (агента), регистрируют в книге продаж выданные комиссионеру (агенту) счета-фактуры, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю, а также счета-фактуры, выданные комиссионеру (агенту) при получении суммы оплаты, частичной оплаты в счет предстоящих поставок, в которых отражены показатели счетов-фактур, выставленных комиссионером (агентом) покупателю.

Поэтому «настоящий» комитент никаких действий с документом Счетом-фактура выданный на аванс не производит. Код вида операции – 02 Авансы полученные.

Документ Счет-фактура выданный с видом операции На аванс, при проведении, начисляет НДС в бухгалтерском учете, формируя проводку по дебету счета 76.АВ «НДС по авансам и предоплатам» в корреспонденции с кредитом счета 68.02 «Налог на добавленную стоимость», и создает запись в регистре НДС Продажи, то есть регистрируется в книге продаж.

Документ Счет-фактура выданный на аванс и результат его проведения представлены на рис. 14.

Рисунок 14.

На этом действия персонажей в первой части данной статьи заканчиваются. Напоследок проверим, что происходит в книге продаж у комитента и в журналах учета счетов-фактур у комиссионера и субкомиссионера.

В книге продаж у комитента пока одна запись. Выставлен счет-фактура на аванс (код вида операции – 02) на имя покупателя (графа 7), заполнены сведения о посреднике (графы 9 и 10). Все корректно (см. рис. 15).

Рисунок 15.

Посмотрим журнал учета счетов-фактур у комиссионера. Комиссионер выставлял один счет-фактуру на аванс. В графе 8 указан покупатель, в графе 10 указан продавец – комитент, а в графе 14 - выставленный комиссионером счет-фактура ссылается на счет-фактуру в части 2 журнала, полученный от комитента. Причем в графе 10 части 2 журнала указан субкомиссионер (см. рис. 16).

Рисунок 16.

У субкомиссионера журнал заполнен тоже правильно. В графе 8 указан покупатель, в графе 10 указан продавец - организация «Комиссионер», а в графе 14 есть ссылка на счет-фактуру в части 2 журнала, полученный от комиссионера (см. рис. 17).

Рисунок 17.

Журко М.М.

Преподаватель Отдела обучения

1С:Франчайзи "Ю-Софт"

Источник www.1c-usoft.ru

Для отражения комиссионной торговли в программе 1С 8.3 Бухгалтерия 3.0 необходимо произвести следующие настройки: Главное-Настройки-Функциональность:

На закладке Торговля отметим галочкой следующие поля:

Такие настройки дадут возможность отражать хозяйственные операции по комиссионной торговле в 1С 8.3.

Особенности отражения хозяйственных операций по комиссионной торговле в 1С 8.3 Бухгалтерия 3.0 у комитента рассмотрены

Поступление товаров принятых на комиссию – учет у комиссионера в 1С 8.3

Создадим документ и заполним с видом Товары, услуги, комиссия:

Из справочника Контрагенты выберем организацию-комитента, с которой заключен договор с видом С комитентом (принципалом) на продажу . В договоре необходимо выбрать один из способов расчета:

Заполняем документ добавлением или подбором номенклатуры из группы Товары на комиссии:

Проведение документа Поступления:

делает следующее движение: товар оприходован на забалансовый счет 004.01 Товары, принятые на комиссию:

Отражение приходных документов от комиссионера одинаково для комиссионеров занятых оптовой или . Дальше рассмотрим их особенности.

Отражение операций у комиссионера в розничной торговле

Для продажи товара в розницу необходимо установить тип цены документом в разделе Склад – Цены:

Создаем новый документ, указав Тип цен – Розничная:

Продажа товаров принятых на комиссию

В розничной торговле операции по продажам отражаются документом :

Создаем новый документ. В нашем примере выберем вид операции Розничный магазин, то есть продажи будут осуществляться через автоматизированную торговую точку, и сможем определить количество проданного товара за каждый день:

Заполним документ, выбрав товар из папки, Товары на комиссии справочника номенклатуры, количество проданных товаров. Цена и стоимость в 1С 8.3 заполнится автоматически. 004.01, счет доходов 90.01.1:

Проведение документа дает следующие проводки:

На основании документа Отчет о розничных продажах сформируем документ Поступление наличных:

Проведенный документ не делает проводок, но необходим для корректного заполнения Кассовой книги:

Учет комиссионного вознаграждения

Для формирования отчета комиссионера в 1С 8.3 по ссылке Создать на основании в документе Поступление: товары услуги , комиссия введем новый документ :

Заполняем закладку Главное, выбрав комитента и договор с ним, указав способ расчета комиссионного вознаграждения, в соответствии с договором:

Заполняем закладку Товары и услуги по кнопке Заполнить, выбрав способ заполнения:

- Заполнить реализованными по договору – таблица заполнится реализованными товарами;

- Заполнить по договору – таблица заполнится всеми полученными товарами по договору;

- Заполнить по поступлению – предлагается список документов поступления:

Заполним документ выбрав Заполнить реализованными по договору:

Закладку Денежные средства заполняем, выбрав соответственный вид оплаты для розницы - оплата и покупателя – Розничный покупатель:

На закладке Расчеты указываем счет расчетов по комиссионному вознаграждению и по оплате за комиссионный товар. При установке флажка Удерживать комиссионное вознаграждение из выручки комитента вознаграждение автоматически удержится из выручки комитенту и в 1С 8.3 автоматически заполнятся счета расчетов:

Проводим документ. Посмотрим, какие он сформировал проводки:

По кнопке Выписать счет-фактуру на закладке Главная сформируем счет-фактуру:

Перечисление денежных средств комитенту

Оформить платежное поручение комитенту можно перейдя по ссылке ввести на основании из документа Отчет комитентам:

Проверяем заполнение документа. После проведения закроется задолженность перед комитентом:

Документ выписка банка создает следующие проводки:

Проверяем по оборотно – сальдовой ведомости взаиморасчеты с комитентом:

Отражение операций у комиссионера в оптовой торговле

Поступление товаров от комитента в 1С 8.3 отражается документом Поступление (акты, накладные) с видом Товары, услуги, комиссия, выбрав тип склада Оптовый.

Продажа товаров принятых на комиссию оптовому покупателю

Выпишем счет покупателю для оплаты. Меню Продажи – Счет покупателям:

Создадим новый документ и заполним его табличную часть, выбрав номенклатуру из группы Товары на комиссии:

Создадим документ реализации, перейдя на основании счета покупателю. Документ в 1С 8.3 заполняется автоматически на основании счета покупателю:

Проведем документ, и посмотрим движение, которое он делает:

Комиссионер выписывает документы реализации и счет-фактуру от своего имени, но счет – фактура регистрируется только в Части 1 и не отражается в Книге продаж. Такая реализация не является для комиссионера налоговой базой для НДС:

Движение документа Счет-фактура:

Счета-фактуры регистрируются в Журнале учета полученных и выданных счетов-фактур:

Оплата от покупателя

Оплата отражается , которое в 1С 8.3 можно ввести на основании счета покупателю:

Движение документа делает следующие проводки:

Отчет комитенту о продажах

Отчет комитенту в 1С 8.3 можно сформировать из раздела Покупки – Отчеты комитентам или на основании документа Поступления:

Создаем новый отчет. Заполняем вкладки Отчета комитенту аналогично заполнению при розничной торговле. Выписываем счет-фактуру по ссылке:

Проведенный документ Отчет комитенту дает такое движение:

Сформированный счет-фактура не делает записи в журнале. Регистрируется в Книге продаж как выручка:

Через меню Покупки – Покупки – Отчет комитенту по кнопке Создать на основании выберем Счет-фактура, полученный с видом Счет-фактура на поступление:

Комиссионная торговля – вид предпринимательской деятельности, которая направлена на получение прибыли от оказания услуг по покупке или продаже товара, принадлежащего другому лицу – комитенту.

Организация, которая передает на комиссию собственные товары, называется комитентом, а контрагент, который принимает товары на комиссию для реализации – комиссионером. Договор комиссии – договор, согласно которому одна его сторона – комиссионер берёт на себя обязательство перед другой стороной – комитентом за вознаграждение заключить с третьим лицом или лицами одну или несколько сделок в интересах и за счет комитента, но от своего, комиссионера, имени.

В конфигурации “1С: Бухгалтерия для Украины” редакция 2.0 автоматизировано отражение хозяйственных операций, связанных с приемом и передачей товаров на комиссию.

Передача товаров на комиссию

Отражение передачи товаров, готовой продукции комитентом (организация) на комиссию комиссионеру (контрагенту) оформляется документом “Реализация товаров и услуг” с видом операции “Продажа, комиссия”.

Для создания документа “Реализация товаров и услуг” необходимо перейти в раздел “Продажи / Реализация товаров и услуг” и воспользоваться кнопкой “Создать”.

- реквизит “Контрагент” – указать контрагента, которому передается товар на комиссию (выбирается из справочника “Контрагенты”);

- реквизит “Договор” – указывается договор контрагента с видом договора “С комиссионером” (выбирается из справочника “Договоры контрагента”). В договоре указывается способ расчета комиссионного вознаграждения. Возможно несколько способов определения суммы комиссионного вознаграждения: процент от разности сумм продажи и поступления; процент от общего объема продаж комиссионного товара; фиксированная сумма (не рассчитывается);

- реквизит “Склад” – указывается склад, с которого списываются товары, передаваемые на комиссию (выбирается из справочника “Склады”).

Табличная часть вкладки “Товары” заполняется товарами с ценами, которые передаются на комиссию с помощью кнопок “Добавить”, “Подобрать” или “Заполнить” (“Добавить из поступления”, “Заполнить по поступлению”, “Заполнить по счету”).

При передаче собственного товара комитентом на реализацию указывается счет учета товара или готовой продукции на балансе организации, например счет 281 “Товары на складе”.

Вкладка “Возвратная тара” заполняется при необходимости отражения передачи возвратной тары. В табличной части указывается номенклатура тары, количество и залоговая цена, счет учета. Поскольку в бухгалтерском учете передача тары отражается как ее продажа, указываются также налоговые назначения, и схема реализации номенклатуры.

На вкладке “Счета расчетов” указываются счета расчетов и авансов, а также счет учета налоговых обязательств (НДС). Все счета учета заполняются автоматически из регистра сведений “Счета учета расчетов с контрагентами”.

На вкладке “Дополнительно” указывается информация, которая будет выводиться в печатные формы: грузоотправитель и грузополучатель, место составления документа, представители сторон.

В отличие от операции продажи, долг комиссионера перед комитентом возникает только в момент продажи комиссионером товаров, то есть, после проведения документа “Отчет комиссионера о продажах товаров”. Однако налоговые обязательства возникают в момент передачи товара. На основании документа передачи выписывается “Налоговая накладная”.

Реализация товаров комиссионером

Факт продажи комиссионером товаров, которые были переданы комитентом (организацией) на комиссию (реализацию) оформляется документом “Отчет комиссионера о продажах”. Для создания документа “Отчет комиссионера о продажах” необходимо воспользоваться кнопкой “Создать на основании” в документе “Реализация товаров и услуг” или в разделе “Продажи / Отчеты комиссионеров о продажах” с помощью кнопки “Создать”.

Документом “Отчет комиссионера о продажах” регистрируются следующие хозяйственные события: продажа товаров, принадлежащих организации и оказание комиссионером посреднических услуг.

Если документ оформляется на основании документа “Реализация товаров и услуг”, то его табличная часть автоматически заполняется всеми переданными на реализацию, но еще не реализованными товарами по данному документу.

Комиссионное вознаграждение рассчиталось в соответствии с установленным вариантом расчета и на эту сумму начисляется налоговый кредит. При необходимости сумма может быть изменена пользователем.

В табличной части вкладки “Товары” заносятся те товары, которые продал комиссионер и их количество, а также в ней рассчитывается сумма комиссионного вознаграждения по каждой реализованной позиции.

Сумма комиссионного вознаграждения относится на затраты организации (комитента). Счет и субконто затрат указываются на вкладке “Вознаграждение”.

На сумму комиссионного вознаграждения может быть проведен взаимозачет. Для этого на закладке “Вознаграждение” должен быть заполнен признак “Удержать комиссионное вознаграждение”.

На вкладке “Счета учета” указаны счета расчетов за товары, по полученным авансам, по вознаграждению, счета НДС.

На вкладке “Дополнительно” находятся реквизиты для отображения входящего номера и даты для учета переданного в печатном виде документа “Отчет комиссионера о продажах” при необходимости.

В случае, если товары проданы по цене, отличающейся от цены передачи, производится корректировка начисленных ранее налоговых обязательств. На основании документа “Отчет комиссионера о продажах” создается документ “Приложение 2 к налоговой накладной”.

Прием товаров на комиссию

Отражение поступления товаров на комиссию оформляется документом “Поступление товаров и услуг” с видом операции “Покупка, комиссия”. Для создания документа “Поступление товаров и услуг” необходимо перейти в раздел “Покупки / Поступление товаров и услуг” и воспользоваться кнопкой “Создать”.

В открывшемся документе необходимо заполнить следующее:

- реквизит “Контрагент” – указать контрагента, от которого принимается товар на комиссию (выбирается из справочника “Контрагенты”);

- реквизит “Договор” – указывается договор контрагента с видом “Договор комиссии” (выбирается из справочника “Договоры контрагента”);

- реквизит “Операция” – указывается вид операции “Покупка, комиссия”;

- реквизит “Организация” – указывается собственная организация, от имени которой оформляется документ (выбирается из справочника “Организации”);

- реквизит “Склад” – указывается склад, на который принимаются товары, принимаемые на комиссию (выбирается из справочника “Склады”).

Для отражения операции по бухгалтерскому учету в качестве счета учета следует указать забалансовый счет 0241 “Товары на складе” (товары, принятые на комиссию). В соответствии с начальными настройками информационной базы данный счет будет подставляться системой по умолчанию. На этом счете ведется учет поступивших ценностей в количественном и суммовом выражении, а также в разрезе партий (если ведение партионного учета не отменено пользователем).

Вкладка “Возвратная тара” заполняется при необходимости отражения приема возвратной тары. В табличной части указывается номенклатура тары, количество и залоговая цена, счет учета.

На вкладке “Счета расчетов” указываются счета расчетов и авансов, а также счет учета налоговых кредита (НДС).

На вкладке “Дополнительно” находятся реквизиты для отображения входящего номера и даты для учета переданного в печатном виде документа “Поступления товаров и услуг” на комиссию при необходимости, а также сумма НДС пропорционально.

По факту поступления товаров комитента начисляется налоговый кредит. На основании документа вводится документ “Регистрация входящего налогового документа”.

Реализация товаров комитента

Продажу принятых на комиссию товаров можно производить как при оптовой, так и при розничной торговли.

Оптовая продажа комиссионных товаров по договору купли-продажи оформляется с помощью документа “Реализация товаров и услуг” с видом операции “Продажа, комиссия” (раздел “Продажи / Реализация товаров и услуг”).

На вкладке “Товары” необходимо указать перечень реализуемых товаров, цену продажи и ставку НДС. Счета учета ТМЦ заполняются автоматически в соответствии с настройками по умолчанию (настройки доступны в номенклатурной карточке товара вкладка “Счета учета”).

Розничная продажа комиссионных товаров оформляется документом “Отчет о розничных продажах” (раздел “Продажи / Отчет о розничных продажах”). Документ “Отчет о розничных продажах” формируется в любом случае, в том числе и в неавтоматизированных торговых точках при учете по стоимости продажи.

В бухгалтерском учете продажа отражается как списание с кредита счета 0241 “Товары на складе”. На забалансовом субсчете 0241 “Товары на складе” учитываются товары, принятые на комиссию и находящиеся на складах предприятия.

В налоговом учете для организации-плательщика НДС начисляются налоговые обязательства при продаже товаров комиссионера.

На основании документа продажи создается документ “Налоговая накладная”.

По условиям договора, комиссионеру необходимо периодически отчитываться о продажах комиссионных товаров с помощью документа “Отчет комитенту о продажах”. Для этого необходимо перейти в раздел “Покупки / Отчеты комитенту о продажах” и воспользоваться кнопкой “Создать”. Документ содержит перечень реализованных товаров и сумму вознаграждения.

В открывшемся документе необходимо запомнить следующее:

- реквизит “Организация” – указывается собственная организация, от имени которой оформляется документ (выбирается из справочника “Организации”);

- реквизит “Контрагент” – выбрать из справочника “Контрагенты” необходимого комитента;

- реквизит “Договор” – указывается договор контрагента с видом договора “С комитентом” (выбирается из справочника “Договоры контрагента”);

- реквизит “Вознаграждение” и “Процент вознаграждения” – заполняется автоматически на основании данных указанных в договоре с комитентом (при необходимости может быть изменен пользователем в данном документе).

Табличная часть вкладки “Товары” заполняется списком реализованных товаров, за которые организация отчитывается перед комитентом. Список может быть заполнен автоматически по данным прошедших операций реализации комиссионных товаров с помощью кнопки “Заполнить”.

Заполнить можно по следующим критериям:

- “заполнить по договору” – табличная часть документа заполняется всеми полученными от комитента товарами в рамках договора;

- “заполнить реализованными по договору” – табличная часть документа заполняется только теми товарами комитента, которые были проданы в рамках договора с комитентом;

- “заполнить по поступлению” – копируется состав выбранного документа поступления;

- “заполнить реализованными по поступлению” – заполняется только теми товарами из выбранного документа поступления, которые были реализованы.

Пользователь может заполнить табличную часть документа и вручную путем подбора позиций номенклатуры из справочника с помощью кнопок “Добавить” и/или “Подобрать”. При этом для каждого товара необходимо заполнить реквизиты “Цена продажи” конечному покупателю и “Цена поступления” по которой товар был получен от комитента.

Автоматически рассчитанная сумма вознаграждения для каждого товара указывается в табличной части документа и может быть изменена вручную пользователем.

Комиссионное вознаграждение отражается в учете как продажа комитенту услуги комиссии. На вкладке “Вознаграждение” заполняется:

- реквизит “Услуга по вознаграждению” – номенклатура услуги комиссии, которая продается комитенту; определяет номенклатурную группу, по которой будет отражен доход от продажи;

- реквизит “Схема реализации” – определяет счет и статью доходов от продажи.

На сумму комиссионного вознаграждения может быть проведен взаимозачет. Для этого на вкладке “Вознаграждение” необходимо отметить признак “Удержать комиссионное вознаграждение”.

Комиссионное вознаграждение регистрируется как услуга, оказанная комитенту, при этом начисляются налоговые обязательства и доход для целей налогообложения прибыли.

На вкладке “Счета расчетов” указываются счета расчетов с контрагентами, по авансам, по вознаграждению, а также по НДС.

В случае, если товары проданы по цене, отличающейся от цены передачи, производится корректировка начисленного ранее налогового кр едита. На основании отчета комитенту создается документ “Регистрация входящего налогового документа”.

едита. На основании отчета комитенту создается документ “Регистрация входящего налогового документа”.

Субкомиссия

Товары, принятые на комиссию от комитента, могут быть переданы для реализации комиссионеру.

Передача товара на реализацию комиссионеру оформляется документом “Реализация товаров и услуг” с установленным видом операции “Продажа, комиссия” и с договором определенного вида – “С комиссионером”.

Продажа комиссионером товаров фиксируется с помощью документа “Отчет комиссионера о продажах”, в котором в реквизите “Счет учета” следует указать счет 0242 “Товары, переданные на комиссию”. На вкладке “Счета расчетов” следует заполнить реквизит “Счет расчетов за товары” и “Счет расчетов по авансам полученным” для отражения взаиморасчетов с комиссионером, который реализовал товар.

На основании информации от комиссионера составляется документ “Отчет комитенту” так же, как при реализации товаров комитента.

Для начала дадим определение понятию «Комиссионная торговля». Это условия, которые в обязательном порядке регламентируются комиссионным договором, заключенным, одной стороны комитентом, с другой стороны комиссионером (агентом). При этом, комитент поручает комиссионеру совершать сделки купли-продажи какого-либо товара от своего имени и в своих интересах за вознаграждение.

Отличительная особенность данной торговли в том, что товар в продаже, не будет являться собственностью агента. Когда товар поступает от комитента, то при оформлении в программе будет числиться на забалансовом счете.

Рассмотрим, каким образом происходит отражение комиссионной торговли на базе программы 1С Бухгалтерия редакции 8.3. Товарная единица приходуется по документу «Поступление: товары, услуг, комиссия». Переходим на вкладку меню «Покупки» и выбираем пункт «Поступление (акты, накладные)». Попадаем в журнал документов поступления. Создаем новый документ с видом «Товары, услуги, комиссия». Разберем подробное заполнение каждого поля. Верхняя часть содержит основную информацию:

Организация – выбирается из списка, если учет ведется по нескольким. Если в учетной политике указана одна организация, то подставляется автоматически при создании документа.

Склад – указываем, на какой склад принимаем комиссионный товар.

Накладная от – прописываем вручную номер и дату сопроводительной накладной, которую получили от комитента.

Номер от – формируется автоматически программой по порядку.

Контрагент – выбираем из справочника или создаем нового комитента.

Договор – создается по условиям, согласованным с комитентом, которые можно отразить в наименовании для быстрого определения.

Обратите внимание, для того, чтобы 1С правильно распознала что это комиссия, необходимо выбрать вид договора «С комитентом (принципалом) на продажу». Также указать способ расчета вознаграждения и процент (или сумму).

Заполнение табличной части товарными единицами происходит на вкладке «Товары». Номенклатуру можно добавить через клавишу «+» построчно или комплексно через клавишу «Подбор», что значительно ускоряет и упрощает время обработки документа, когда товаров несколько.

При регистрации комиссионной торговли имеется еще один важный момент. Нужно создавать новые карточки номенклатурных единиц, принимающихся на комиссию, с указанием вида номенклатуры «Товары на комиссии».

Оформление счета-фактуры не требуется в данной ситуации. После заполнения всеми данными, документ проводится. Посмотрим сформировавшиеся проводки, в которых отразится поступление комиссионного товара на забалансовый счет 004.01 (Товары на комиссии (принятые на склад)):

Теперь рассмотрим продажу товара стороннему покупателю-организации. Регистрируется стандартным документом реализации, который можно создать на основании счета-фактуры, выписанного покупателю, при этом все заполнения произойдут автоматически. Или отдельным документом «Реализация товаров». Для этого переходим на вкладку меню «Продажи», выбираем пункт «Реализации (акты, накладные)». Заходим в журнал и создаем новый документ с видом «Товары, услуги, комиссия». В данном случае все заполнения происходят вручную:

Проводим и смотрим движение документа:

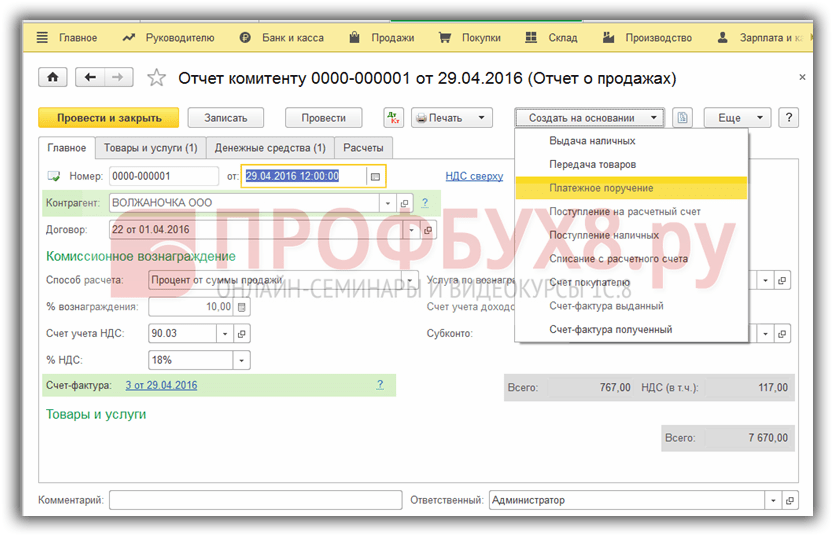

В проводках будет отражен не только факт оплаты клиента и продажи товара, но и списание с дебетового забалансового счета 004.01. Итак, все количество принятого на комиссию товара продано, за него необходимо отчитаться комитенту и получить вознаграждение за данную услугу. Для этого предусмотрен специальный документ «Отчет комитенту». Оформление возможно двумя способами: отдельным документом или созданием на основании поступления. Чтобы отразить отдельным документом, необходимо перейти на вкладку меню «Покупки» и выбрать пункт «Отчеты комитентам». Далее нажать клавишу «Создать» и произвести все заполнения вручную. Оформление отчета по документу «Поступление товаров и услуг» занимает меньшее время, так как заполняется автоматически по уже введенной информации. Находим поступление от комитента, нажимаем клавишу «Создать на основании» и выбираем из выпадающего списка пункт «Отчет комитенту»:

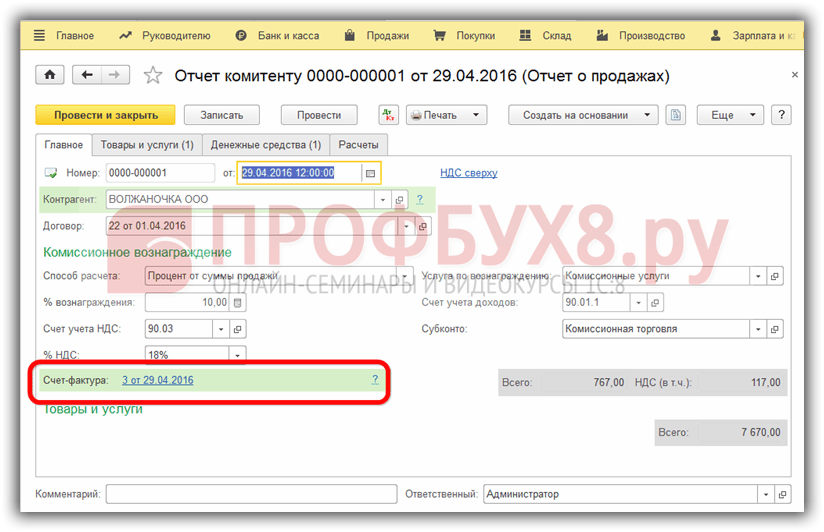

Если при оформлении договора не указывалась информация по оплате услуги, то ее можно ввести в этом документе на вкладке «Главное» в разделе «Комиссионное вознаграждение». Необходимо заполнить поля:

Способ расчета – выбрать из выпадающего списка предпочтительный вариант, например, «Процент от суммы продажи».

% вознаграждения – вручную прописать процент.

Счет учета НДС – если организация является плательщиком НДС, то указываем номер счета 90.03 (Налог на добавленную стоимость).

% НДС – обычно 18%.

Услуга по вознаграждению – выбирается из справочника или создается новая, для точного определения услуги можно задать наименование «Комиссионное вознаграждение».

Счет учета доходов – оплата услуги расценивается как доход, поэтому необходимо указать счет доходов 90.01.1.

Субконто – должно относится к номенклатурной группе «Услуги».

Для расчета конкретной суммы вознаграждения необходимо заполнить еще вкладку «Товары и услуги». Здесь вводится наименование номенклатуры, количество и цена поступления. Заполнение возможно через любую из клавиш «Добавить», «Заполнить» и «Подбор». Самый быстрый и простой способ: нажимаем «Заполнить» и выбираем из выпадающего списка «Заполнить по поступлению». Все товары из документа поступления отразятся в табличной части:

Теперь возвращаемся на вкладку «Главное». Здесь должна отобразится рассчитанная программой сумма вознаграждения в сером поле:

Осталось провести документ и просмотреть сформировавшиеся проводки:

Здесь можно увидеть, что товар продан по реализации и начислено вознаграждение за данную услугу.