В отечественном законодательстве нет единого документа, регулирующего порядок расчета чистых активов. Однако существует целый ряд документов, определяющий расчет показателя "чистые активы" для конкретных организаций, в зависимости от вида деятельности

(например, страховых организаций) и формы предприятия

(АО, ООО).

Расчет чистых активов для акционерных обществ и обществ с ограниченной ответственностью

Все акционерные общества, кроме осуществляющих страховую деятельность и банковскую деятельность, обязаны производить расчет чистых активов в соответствии с Приказом Минфина России N 10н и ФКЦБ России N 03-6/пз от 29.01.2003 "Об утверждении Порядка оценки стоимости чистых активов акционерных обществ". А вот у обществ с ограниченной ответственностью ситуация не столь однозначная.

Сейчас нет специального нормативного документа, регулирующего расчет чистых активов в ООО. Тем не менее в своих разъяснениях Минфин России оперировал нормами упомянутого Приказа, касающегося акционерных обществ (Письмо от 09.10.2000 N 04-03-20).

Кроме того, Порядок оценки стоимости чистых активов акционерных обществ может применяться и при оценке чистых активов ООО. Такой вывод содержится в целом ряде писем Минфина России, например в Письме от 07.12.2009 N 03-03-06/1/791. Заметим, что данная точка зрения Минфина России является неизменной на протяжении ряда лет.

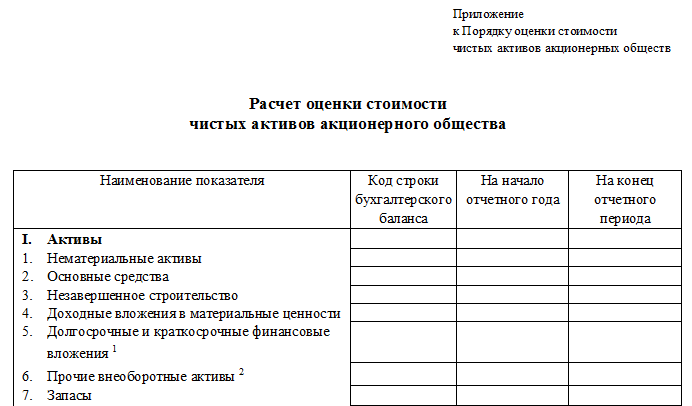

Для оценки стоимости чистых активов составляется расчет . Сумма чистых активов определяется как разность между активными и пассивными показателями , приведенными в табл. 1 (пример 1).

Таблица 1

|

Внеоборотные активы, отражаемые в разд. 1 |

Долгосрочные обязательства |

Пример 1 . Произведем расчет чистых активов. Предположим, что данные баланса предприятия, которые необходимы для расчета чистых активов, имеют следующий вид (табл. 2).

Таблица 2

Выписка из баланса для расчета чистых активов

|

Наименование |

Сумма, |

Наименование |

Сумма, |

|

Нематериальные активы |

Займы и кредиты |

||

|

Основные средства |

Кредиторская |

||

|

Налог на добавленную стоимость |

|||

|

Дебиторская задолженность |

|||

|

Денежные средства |

|||

Сумма чистых активов:

973 тыс. руб. - 878 тыс. руб. = 95 тыс. руб.

Важно обратить внимание на то, что Порядок оценки стоимости чистых активов акционерных обществ вышел в свет в начале 2003 г. Никаких изменений и дополнений в указанный документ до настоящего времени не вносилось. Поэтому этот нормативный акт не во всех случаях согласуется с действующим законодательством и правилами бухгалтерского учета, что приводит к возникновению различных вопросов.

Например, вспомним о таком документе, как ПБУ 18/02 "Учет расчетов по налогу на прибыль организаций", которым в бухгалтерский учет введены такие понятия, как отложенные налоговые активы и отложенные налоговые обязательства. Соответственно в бухгалтерском учете и бухгалтерском балансе появились соответствующие счета и строки - активный счет 09 "Отложенные налоговые активы", отражаемый в балансе в активе (в разд. I "Внеоборотные активы"), и пассивный счет 77 "Отложенные налоговые обязательства", отражаемый в балансе в пассиве (в разд. IV "Долгосрочные обязательства").

Порядок оценки стоимости чистых активов акционерных обществ ничего не говорит о принятии к расчету сумм, отраженных на этих счетах. Поэтому обратимся к разъяснениям Минфина России.

В разъяснении, данном в Письме Минфина России от 03.11.2005 N 07-05-06/493, указано, что при составлении расчета оценки стоимости чистых активов необходимо учитывать величину ОНА и ОНО, включая их в строки "Иные активы" и "Прочие обязательства" соответственно (пример 2).

Пример 2 . Величина активов ООО, участвующих в расчете чистых активов, составляет 892 тыс. руб. Величина его обязательств - 845 тыс. руб. При этом величина отложенных налоговых активов и обязательств предприятия в этих показателях не учтена. Уставный капитал ООО равен 50 тыс. руб.

Чистые активы предприятия без учета отложенных налоговых активов и обязательств составляют 47 тыс. руб. (892 тыс. руб. - 845 тыс. руб.). Получается, что величина чистых активов предприятия меньше величины уставного капитала.

Но если учесть, что величина ОНА - 18 тыс. руб., а ОНО - 4 тыс. руб., получается, что величина чистых активов предприятия равна 61 тыс. руб. (47 тыс. руб. + 18 тыс. руб. - 4 тыс. руб.), что больше 50 тыс. руб.

Нередко приходится сталкиваться с ошибочным мнением, что получение займов, кредитов отрицательно сказывается на величине чистых активов. На самом деле получение заемных средств не оказывает на величину чистых активов ровным счетом никакого влияния (пример 3).

Пример 3 . Общество с ограниченной ответственностью получило в банке кредит - 850 000 руб. Денежные средства зачислены на его расчетный счет. Тем самым валюта баланса увеличилась: в активе - на сумму поступивших на расчетный счет денежных средств, в пассиве - на сумму возникшей задолженности.

При расчете чистых активов обе суммы будут учтены при расчете. В итоге их влияние взаимно компенсируется:

X + 850 000 = X - 850 000,

где X - величина активов (пассивов) предприятия, участвующих в расчете чистых активов до момента получения кредита.

На величину чистых активов оказывают влияние различные убытки и потери, неэффективная работа компании, изменения курсов валют при наличии обязательств, выраженных в иностранной валюте, и т.п. (пример 4).

Пример 4 . Величина чистых активов ООО - 932 тыс. руб. В результате инвентаризации выяснилось, что активы на сумму 15 тыс. руб. неликвидны. Их использование в производстве и продажа даже по низким ценам невозможны. Руководством принято решение о списании неликвидных активов.

Организация имеет задолженность перед поставщиком, выраженную в одной из иностранных валют, на общую сумму 35 000 руб. Предположим, что курс этой валюты на отчетную дату понизился по отношению к российскому рублю на 10 руб. В результате задолженность перед поставщиком снизится на 350 000 руб. (35 000 руб. x 10).

В итоге с учетом описанных изменений величина чистых активов увеличится до 1267 тыс. руб. (932 тыс. руб. - 15 тыс. руб. + 350 тыс. руб.).

Сроки расчета чистых активов

Оценка стоимости чистых активов производится обществом ежеквартально и в конце года на соответствующие отчетные даты.

А в какой срок должен производиться расчет, если участник ООО решил из него выйти?

В этом случае общество выплачивает участнику действительную стоимость его доли или части доли в уставном капитале либо выдает ему в натуре имущество такой же стоимости. Сделать это нужно в течение трех месяцев со дня возникновения соответствующей обязанности, если иной срок или порядок выплаты действительной стоимости доли или части доли не предусмотрен уставом общества. При этом доля или часть доли переходит к обществу с даты получения заявления от участника о выходе из него.

Действительная стоимость доли или части доли в уставном капитале общества выплачивается за счет разницы между стоимостью чистых активов общества и размером его уставного капитала.

При этом расчет чистых активов должен быть произведен на конец финансового года, в котором подано заявление о выходе.

Пример 5 . Участник ООО Миронов А.Д. подал заявление о выходе из общества 19 марта 2010 г. Расчет чистых активов будет сделан на 31 декабря 2010 г., а выплата стоимости доли, исходя из финансовых возможностей общества, может быть произведена до 31 марта 2011 г.

Но величина чистых активов нередко рассчитывается и в иные сроки. Например, расчет чистых активов должен быть произведен на день выплаты денежных средств и (или) отчуждения эмиссионных ценных бумаг в случае, если такие выплаты связаны с уменьшением уставного капитала.

И если на день принятия такого решения стоимость чистых активов акционерного общества меньше его уставного капитала и резервного фонда и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения, то общество не вправе принимать решение (объявлять) о выплате дивидендов по акциям.

Не вправе выплачивать объявленные дивиденды по акциям и в случае, если на день выплаты стоимость чистых активов акционерного общества меньше суммы его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом общества ликвидационной стоимости размещенных привилегированных акций либо станет меньше указанной суммы в результате выплаты дивидендов.

Аналогичные нормы по отношению к ООО устанавливает и п. 2 ст. 29 Закона об обществах с ограниченной ответственностью.

Влияние на величину уставного капитала и операции с акциями

Статьи 90, 99, 114 ГК РФ и Законы об обществах с ограниченной ответственностью и об акционерных обществах определяют, что, если по окончании второго или каждого последующего финансового года стоимость чистых активов общества окажется меньше уставного капитала (фонда), общество обязано объявить об уменьшении своего уставного капитала (фонда) и зарегистрировать его уменьшение в установленном порядке .

Пример 6 . Уставные капиталы ООО "Единое окно" и ОАО "ПиР" составляют по 500 000 руб. у каждого. При этом ООО "Единое окно" работает уже третий год, а ОАО "ПиР" - пятый. На конец финансового года (2009 г.) каждым из обществ произведен расчет чистых активов, их величина составляла:

У ООО "Единое окно" - 483 000 руб.;

У ОАО "ПиР" - 529 833 руб.

Поскольку величина чистых активов ОАО "ПиР" превышает величину уставного капитала (529 833 руб. > 500 000 руб.), никаких изменений уставного капитала не осуществляется. А вот ООО "Единое окно" необходимо зарегистрировать уменьшение уставного капитала. Учредители предприятия приняли решение об уменьшение уставного капитала до величины 450 000 руб.

Уставный капитал может не только уменьшаться, но и увеличиваться. Приказ ФСФР России от 25.01.2007 N 07-4/пз-н в п. 4.3.3 определяет, что сумма, на которую увеличивается уставный капитал акционерного общества за счет его имущества (собственных средств), не должна превышать разницу между стоимостью чистых активов этого общества и суммой его уставного капитала и резервного фонда, рассчитанной по данным бухгалтерской отчетности акционерного общества - эмитента за последний квартал (завершенный отчетный период), предшествующий дате представления документов для государственной регистрации дополнительного выпуска акций, срок представления которой, в соответствии с требованиями федеральных законов, истек.

Пример 7 . Уставный капитал и резервный фонд ЗАО составляют в общей сумме 750 000 руб. Чистые активы общества равны 1 014 214 руб. Данное акционерное общество может увеличить свой уставный капитал на сумму не более 264 214 руб. (1 014 214 руб. - 750 000 руб.). В результате было принято решение увеличить уставный капитал на сумму 250 000 руб.

Списание с бухгалтерского баланса убытка отчетного года при доведении величины уставного капитала до величины чистых активов организации должно быть отражено в бухгалтерском учете организации записью по дебету счета 80 "Уставный капитал" и кредиту счета 84 "Нераспределенная прибыль (непокрытый убыток)".

Ответственность за невыполнение предписаний законодательства

Если ООО в разумный срок не примет решение об уменьшении своего уставного капитала, кредиторы вправе потребовать от него досрочного прекращения или исполнения обязательств общества и возмещения им убытков. Орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральным законом, в этих случаях вправе предъявить требование в суд о ликвидации общества.

Кроме того, если в установленный срок акционерное общество не исполнит обязанностей по размещению в СМИ информации о снижении стоимости чистых активов, уменьшению уставного капитала или ликвидации, кредиторы вправе потребовать от общества досрочного исполнения соответствующих обязательств, а при невозможности их досрочного исполнения - прекращения обязательств и возмещения связанных с этим убытков. Орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральным законом, вправе предъявить в суд требование о ликвидации общества.

Законодательство содержит еще ограничения для акционерных обществ, связанные с расчетом чистых активов.

Акционерное общество не вправе осуществлять приобретение размещенных им обыкновенных акций, если на момент их приобретения стоимость чистых активов общества меньше его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате приобретения акций.

Также акционерное общество не вправе осуществлять приобретение размещенных им привилегированных акций определенного типа, если на момент их приобретения стоимость чистых активов общества меньше его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций, владельцы которых обладают преимуществом в очередности выплаты ликвидационной стоимости перед владельцами типов привилегированных акций, подлежащих приобретению, либо станет меньше их размера в результате приобретения акций.

Необходимо обратить внимание на то, что общая сумма средств, направляемых обществом на выкуп акций, не может превышать 10% стоимости чистых активов общества на дату принятия решения, которое повлекло возникновение у акционеров права требовать выкупа обществом принадлежащих им акций. В случае если общее количество акций, в отношении которых заявлены требования о выкупе, превышает количество акций, которое может быть выкуплено обществом с учетом установленного выше ограничения, акции выкупаются у акционеров пропорционально заявленным требованиям.

Чистые активы - формула расчета по балансу 2018-2019 годов утверждена Минфином России. Как рассчитать чистые активы компании? Какие выводы можно сделать, проанализировав размер стоимости чистых активов компании? Как часто нужно делать расчет чистых активов? Ответы на эти вопросы вы найдете в нашей статье.

Общее понятие чистых активов

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Как рассчитать стоимость чистых активов по балансу 2018-2019 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок их расчета.

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО - ЗУ - ЗВА) - (ДО + КО - ДБП),

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 - ЗУ) - (строка 1400 + строка 1500 - ДБП).

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы - что это в балансе (нюансы)?» .

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2018-2019 годов самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Скачать этот бланк можно у нас на сайте:

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте .

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Подробнее о последствиях отрицательных величин ЧА читайте в материале «Какие последствия отрицательных чистых активов?» .

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.

Новая страница 1

В условиях значительной самостоятельности хозяйствующих субъектов в осуществлении своей производственно-финансовой деятельности особую важность приобретает оценка финансового состояния, инвестиционной привлекательности предприятий, надежности их партнеров. В таких ситуациях практически значимым становится анализ финансовой устойчивости и платежеспособности организации. Для их оценки современные теория и практика экономического анализа выработали многочисленные критерии, среди которых особое место отводится показателю чистых активов.

Широко известный в мировой практике показатель чистых активов стал использоваться для оценки финансового состояния российских предприятий сравнительно недавно. Обязательность его исчисления была введена ч. 1 Гражданского кодекса РФ (далее - ГК РФ), вступившей в силу с 1995 г., и рядом других нормативных актов. В ГК РФ этот показатель обозначен в ст. 90 и 99, посвященных раскрытию положений о порядке формирования и изменения размера уставного капитала общества с ограниченной ответственностью и акционерного общества соответственно. В этих статьях определены требования сравнения показателя чистых активов с зарегистрированной величиной уставного капитала при принятии различных решений. Однако определение сущности чистых активов нашло отражение в других нормативных актах. В частности, в приказе Минфина РФ № 10н, ФКЦБ РФ № 03-6/пз от 29 января 2003 г. «О порядке оценки стоимости чистых активов акционерных обществ» под чистыми активами понимается «величина, определяемая путем вычитания из суммы активов АО, принимаемых к расчету, суммы его обязательств, принимаемых к расчету». А в Методических рекомендациях по проведению экспертизы о наличии (отсутствии) признаков фиктивного или преднамеренного банкротства, утвержденных распоряжением ФСДН РФ № 33-р от 8 октября 1999 г. (далее - Методические рекомендации), указывалось, что величина чистых активов характеризует наличие активов, не обремененных обязательствами. Таким образом, чистые активы показывают, насколько активы организации превышают ее обязательства (и краткосрочного, и долгосрочного характера), то есть позволяют оценить уровень платежеспособности предприятия. По своей сути чистые активы можно идентифицировать с величиной собственного капитала, поскольку они отражают уровень обеспеченности вложенных собственниками средств активами организации.

На сегодняшний день в нормативных документах и специальной экономической литературе к исчислению чистых активов (ЧА) не существует однозначного подхода, отсутствует комплексная методика их анализа. Начиная с 1995 г., этот показатель стал отражаться в бухгалтерской отчетности, в частности, в форме № 3 «Отчет об изменениях капитала» (стр. 150). Методика формирования чистых активов в настоящее время определена в приказе Минфина РФ № 10н, ФКЦБ РФ № 03-6/пз от 29 января 2003 г. «О порядке оценки стоимости чистых активов акционерных обществ» и предусматривает следующий их расчет по данным бухгалтерского баланса:

ЧА=А – П,

где А, П - активы и пассивы соответственно, принимаемые для расчета чистых активов.

Величина активов (А) определяется как сумма внеоборотных активов (стр. 190) и оборотных активов (стр. 290) за вычетом статей «Задолженность участников (учредителей) по взносам в уставный капитал» и «Собственные акции, выкупленные у акционеров». В связи с внесением изменений в содержание бухгалтерской отчетности в соответствии с приказом Минфина РФ от 22 июля 2003 г. № 67н «О формах бухгалтерской отчетности организаций» в бухгалтерском балансе строка «Собственные акции, выкупленные у акционеров» перенесена из актива в пассив - в раздел III «Капитал и резервы» - как строка, регулирующая уставный капитал. Поэтому сумму активов, принимаемых к расчету чистых активов, теперь не требуется корректировать на названную выше строку баланса.

Величина пассивов (П) рассчитывается как сумма статей «Долгосрочные обязательства» (стр. 590) и «Краткосрочные обязательства» (стр. 690) за вычетом статьи «Доходы будущих периодов» (стр. 640). До выхода названного приказа в состав пассивов включалась статья «Целевые финансирование и поступления» (стр. 450), что было неправомерно, так как она содержит суммы, приравниваемые к собственным.

Вместе с тем, в других нормативных актах и экономической литературе встречается несколько иная схема исчисления ЧА. В частности, в Методических рекомендациях было установлено, что величина участвующих в их расчете активов должна быть уменьшена также на сумму статьи «НДС по приобретенным ценностям» (стр. 220). Это можно объяснить тем, что по существующему налоговому законодательству (гл. 21 НК РФ) эта сумма может быть принята к уменьшению уплачиваемой организацией суммы НДС по проданным товарам, продукции, работам, услугам только при соблюдении достаточно большого числа условий (оприходование и оплата ценностей, оформление счета-фактуры и др.), то есть существуют большие сомнения в отношении реального списания суммы НДС по приобретенным ценностям в счет погашения «исходящего» НДС. Однако аналогичным образом можно усомниться в том, что и другие активы станут в действительности источниками покрытия обязательств предприятия, так как в их составе могут оказаться «залежалые» запасы, просроченная дебиторская задолженность, устаревшие основные средства, вложения в неликвидные ценные бумаги, а баланс организации не раскрывает информации о подобных фактах. Поэтому, на наш взгляд, неправомерно было уменьшать величину чистых активов на сумму НДС по приобретенным ценностям. Следует отметить, что данная норма, предусмотренная также и ранее действовавшим приказом Минфина РФ № 71, ФКЦБ РФ № 149 от 5 августа 1996 г. «О порядке оценки стоимости чистых активов акционерных обществ», теперь отменена новым приказом Минфина РФ № 10н, ФКЦБ РФ № 03-6/пз от 29 января 2003 г.

Вместе с тем, в Методических рекомендациях было предусмотрено, что в пассивы организации, отраженные в V разделе баланса и принимаемые для расчета чистых активов, не включается вместе со статьей «Доходы будущих периодов» статья «Резервы предстоящих расходов» (стр. 650). На наш взгляд, для этого есть все основания, так как по признанию многих специалистов в области экономического анализа (О.В. Ефимовой, Л.Т. Гиляровской и др.) эта статья в большей степени относится к собственным средствам (формируется за счет собственных средств), а не к обязательствам организации. Все это свидетельствует о том, что необходима единая методика исчисления чистых активов, исключающая различное толкование этого показателя.

Не меньшей проблемой выступает разработка стройной методики анализа чистых активов. По нашему мнению, основными его направлениями являются:

· анализ динамики чистых активов . Для этого необходимо рассчитать их величину на начало и конец года, сравнить полученные значения, выявить причины изменения этого показателя;

· оценка реальности динамики чистых активов , так как значительное их увеличение на конец года может оказаться не существенным по сравнению с ростом совокупных активов. Для этого необходимо рассчитать отношение чистых и совокупных активов на начало и конец года;

· оценка соотношения чистых активов и уставного капитала . Такое исследование позволяет выявить степень близости организации к банкротству. Об этом свидетельствует ситуация, когда чистые активы по своей величине оказываются меньше или равны уставному капиталу. ГК РФ установлено, что если стоимость чистых активов общества становится меньше определенного законом минимального размера уставного капитала, то общество подлежит ликвидации;

· оценка эффективности использования чистых активов . Для этого рассчитываются и анализируются в динамике показатели «оборачиваемость чистых активов» и «рентабельность чистых активов», проводится их факторное исследование.

Рассмотрим, как реализуются эти направления анализа чистых активов на примере отчетных данных ОАО «Кондитер». Как отмечалось ранее, исследование данного показателя следует начинать с анализа динамики чистых активов.

Данные свидетельствуют о том, что на конец отчетного года величина чистых активов снизилась на 13 250 тыс. руб., или 9%, и составила 133 222 тыс. руб. Столь существенное сокращение этого показателя происходило на фоне снижения как активов, принимаемых в расчет чистых активов, так и обязательств. Вместе с тем, стоимость активов снизилась в большей степени - на 17% (17 159 тыс. руб.) по сравнению с обязательствами (их уменьшение составило 7%, или 3909 тыс. руб.). Важно отметить, что значительное сокращение активов организации было вызвано, главным образом, сокращением мобильной их части: запасов (на 23,5%, или 16 927 тыс. руб.), дебиторской задолженности (на 43,9%, или 8152 тыс. руб.) и суммы НДС по приобретенным ценностям (почти в 2 раза). Одновременно наблюдалось увеличение внеоборотных активов: основных средств (на 4,1%, или 1796 тыс. руб.), незавершенного строительства (на 10,2%, или 6000 тыс. руб.), нематериальных активов (почти в 2 раза). Это означает, что в отчетном году предприятие осуществляло капитальные вложения, отвлекая при этом значительные суммы из хозяйственного оборота, что в конечном итоге и привело к существенному его сокращению на 17%. Кроме того, проводимая на предприятии политика управления активами имеет и другие негативные последствия - увеличение налога на имущество, рост постоянных расходов в виде амортизации основных средств и нематериальных активов, что приводит, в свою очередь, к повышению порога рентабельности деятельности организации.

В то же время сокращение обязательств на 7% вызвано значительным (на 13 344 тыс. руб., или 34,5%) снижением кредиторской задолженности при одновременном росте кредитов и займов на 3060 тыс. руб., или 20,5%, то есть предприятие в структуре заемных источников финансирования своей деятельности увеличило долю наиболее дорогих финансовых ресурсов. Кроме того, из данных бухгалтерского баланса организации следует, что все полученные кредиты и займы имеют краткосрочный характер. Учитывая ранее отмеченный факт увеличения внеоборотных активов, являющихся долгосрочными, нетрудно заметить нерациональное размещение источников финансирования в активах предприятия. Таким образом, анализ факторов, вызвавших снижение чистых активов, позволил увидеть целый ряд других проблем, отрицательно влияющих на платежеспособность и финансовую устойчивость ОАО «Кондитер».

На следующих этапах следует сравнить величину чистых активов с совокупными активами и уставным капиталом организации (табл. 2).

Таблица 2. Анализ соотношения чистых активов с совокупными активами и уставным капиталом организации, тыс. руб.

|

Показатель |

Код строки баланса |

На начало года |

На конец года |

Отклонение («+», «–») |

|

1. Стоимость чистых активов |

146 472 |

133 222 |

–13 250 |

|

|

2. Стоимость совокупных активов |

202 366 |

185 207 |

–17 159 |

|

|

3. Отношение чистых активов к совокупным активам, коэф. |

0,724 |

0,719 |

–0,005 |

|

|

4. Уставный капитал |

410 – 411 |

4004 |

4004 |

|

|

5. Отношение чистых активов к уставному капиталу, коэф. |

36,6 |

33,3 |

–3,3 |

Из данных табл. 2 видно, что отношение чистых активов к совокупным на конец отчетного года сокращается. В частности, если на начало анализируемого периода доля чистых активов в совокупных составляла 72,4%, то на конец - уже 71,9%. Это означает, что реальное снижение чистых активов было еще значительнее по сравнению с абсолютным их сокращением. Вместе с тем, расчет второго соотношения показал, что чистые активы существенно (в 33,3 раза на конец года) превышают уставный капитал. Данное обстоятельство свидетельствует о том, что несмотря на наметившиеся проблемы, связанные с ухудшением финансовой устойчивости ОАО «Кондитер», данная организация не обладает признаками банкротства.

В завершение анализа необходимо оценить эффективность использования чистых активов (табл. 3). Так как величину чистых активов при этом нужно сравнить с объемными (сформированными за год) показателями выручки от продаж и чистой прибыли, то в расчете корректнее использовать не фиксированное значение чистых активов на конкретную дату (например, на конец года), а среднегодовую их величину, которую самым простым способом можно исчислить как среднеарифметическую (одну вторую от суммы значений на начало и конец года). В частности, в отчетном году среднегодовая величина чистых активов составляет 139 847 тыс. руб. ((146 472 + 133 222) / 2). Информация за предыдущий год получена аналогичным образом.

Таблица 3

Анализ эффективности использования чистых активов

|

Показатель |

Код строки формы № 2 |

Предыдущий год |

Отчетный год |

Отклонение (+, -) |

Темп роста, |

|

1. Среднегодовая стоимость чистых активов, тыс.руб. |

145 826 |

139 847 |

–13 250 |

91,0 |

|

|

2. Выручка от продаж товаров, продукции, работ, услуг, тыс. руб. |

409 463 |

313 719 |

–95744 |

76,6 |

|

|

3. Чистая прибыль (убыток), тыс. руб. |

2896 |

2797 |

–99 |

96,6 |

|

|

4. Оборачиваемость чистых активов, обороты (п. 2 / п. 1) |

2,808 |

2,243 |

–0,441 |

84,2 |

|

|

5. Продолжительность оборота чистых активов, дни (360 / п. 4) |

150,0 |

||||

|

6. Рентабельность чистых активов, % (п. 3 / п. 1) |

1,99 |

2,00 |

0,12 |

106,1 |

Данные табл. 3 позволяют увидеть, что в отчетном году происходит замедление оборачиваемости чистых активов на 32 дня, что вызвано более значительным сокращением выручки от продаж продукции (на 23,4%) по сравнению с сокращением среднегодовой стоимости чистых активов (на 9%). Рентабельность чистых активов практически не изменилась. Однако обращает на себя внимание крайне низкое значение этого показателя - 2% в отчетном году. Это означает, что с каждого рубля собственных средств предприятие получало всего лишь 2 коп. чистой прибыли. Обобщая все эти факты, можно говорить о недостаточно эффективном использовании собственного капитала организации.

Подводя итог, следует отметить, что в статье рассмотрен достаточно узкий вопрос, посвященный анализу всего лишь одного, хотя и очень важного для оценки финансового состояния организации, показателя. Однако такое исследование позволило выявить ряд проблем, которые требуют более глубокого изучения.

В целом проведение углубленного анализа чистых активов позволяет выявить пути их повышения (улучшение структуры активов; выбор и использование оптимальных методов оценки товарно-материальных запасов, начисления амортизации основных средств и нематериальных активов; продажа или ликвидация не используемого в деятельности предприятия имущества; увеличение объемов продаж за счет повышения качества продукции, поиска новых рынков ее сбыта, оптимизации ценовой политики; осуществление эффективного контроля состояния запасов, дебиторской и кредиторской задолженности, других активов и пассивов организации). На основе этого появляются возможности роста финансовой устойчивости и платежеспособности хозяйствующего субъекта, его инвестиционной привлекательности.

Т.А. Пожидаева, канд. экон. наук, доц. кафедры экономического анализа и аудита Воронежского государственного университета

В статье определим, какие имущественные, материальные и денежные ценности экономического субъекта можно отнести к чистым активам. Предоставим формулу расчета, расскажем, как проанализировать и улучшить показатели.

Общие понятия

Успешное ведение бизнеса невозможно без детального анализа финансово-экономических показателей хоздеятельности экономического субъекта. Чтобы оценить имущественное и финансовое положение организации и своевременно принять верные управленческие решения, необходимо определить важные коэффициенты платежеспособности и рентабельности. Одним из ключевых расчетных показателей признан расчет стоимости чистых активов по балансу.

Чистые активы организации (ЧА) — это сумма средств экономического субъекта, определенная расчетным путем, которая останется в распоряжении компании после полного погашения долговых обязательств. Иными словами, величина чистых активов вычисляется как арифметическая разница между совокупными показателями имущественных, материальных и финансовых ценностей компании и принятых обязательств.

Отметим, что расчет стоимости чистых активов по балансу является обязательным для организаций. Вычисление показателя осуществляется раз в год на основании данных бухотчетности. Отражаются показатели в третьем разделе отчета об изменениях (движениях) капитала, чистые активы — это (в балансе) строка 360 данной отчетной формы.

Формула расчета чистых активов

Ключевой порядок, как рассчитать стоимость чистых активов по балансу, определен Министерством финансов РФ и представлен в отдельном приказе № 84н от 28.08.2014 . Отметим, что ранее действовал иной порядок, но в настоящее время он не используется.

Данная формула чистых активов по балансу применима к следующему кругу экономических субъектов:

- публичные либо непубличные акционерные общества;

- государственные либо муниципальные унитарные предприятия;

- общества с ограниченной ответственностью;

- производственные кооперативы или жилищные кооперативы;

- хозяйственные партнерства.

Чистые активы формула:

ЧА = (АО - ДУ - ЗА) - (ОБ - ДБП),

- АО — сумма внеоборотных и оборотных средств экономического субъекта на отчетную дату;

- ДУ — долг учредителя, образовавшийся перед предприятием по формированию уставного капитала;

- ЗА — задолженность по собственным акциям, образовавшаяся при выпуске;

- ОБ — сумма обязательств компании краткосрочных и долгосрочных;

- ДБП — доходы будущих периодов в виде государственной финподдержки или безвозмездной передачи имущественных ценностей.

ЧА = (строка 1600 - ДУ) - (строка 1400 + строка 1500 - ДБП).

Рассчитать размер чистых активов в балансе (строки указаны выше) на калькуляторе «под карандаш» недостаточно. Такой расчет необходимо закрепить документально. Однако унифицированного бланка для отражения расчетных данных не предусмотрено в Приказе № 84н. Организации обязаны самостоятельно разработать бланк и регламентировать его в своей учетной политике.

Отметим, что до утверждения приказа № 84н действовала старая форма (Приказ Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз ). В новых указаниях Министерство финансов России не внесло запрет на использование данной формы, следовательно, фирмы могут использовать его для оформления расчетов чистых активов в балансе (строки документа содержат всю необходимую информацию).

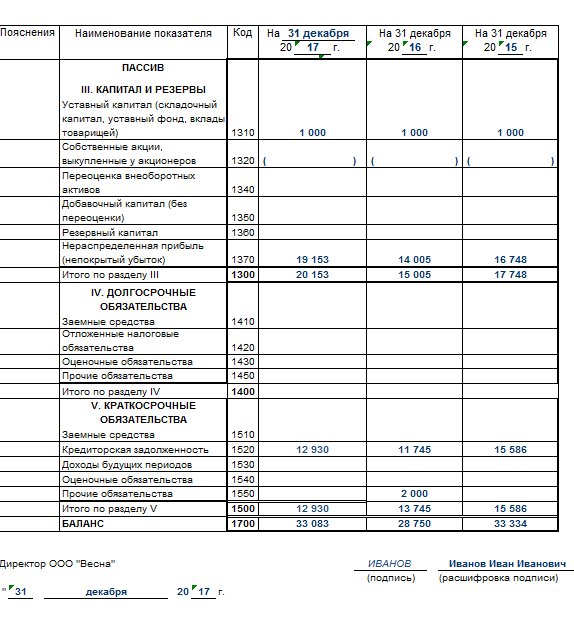

Как рассчитать чистые активы по балансу, пример

ООО «Весна» подготовила годовую бухгалтерскую отчетность, в том числе бухгалтерский баланс по форме ОКУД 0710001.

По данным бухгалтерского баланса был произведен расчет:

ЧА = (13 800 +19 283 - 0) - (12 930 - 0) = 20 153 рублей.

Анализ показателей

Завершив арифметические расчеты, переходим к анализу полученного результата. При положительной сумме чистых активов в балансе можно сделать вывод о прибыльности и высокой платежеспособности компании. И, соответственно, чем выше показатель, тем рентабельнее предприятие.

Отрицательные чистые активы — это показатель низкой платежеспособности предприятия. Иными словами, компания с отрицательным показателем ЧА, вероятнее всего, скоро обанкротится, попросту фирме будет нечем расплатиться с долгами. Однако в такой ситуации необходимо учитывать исключительные обстоятельства. Например, компания только образовалась и еще не покрыла своих затрат, либо предприятие получило большой кредит на расширение.

Увеличение чистых активов можно осуществить за счет увеличения уставного, резервного или добавочного капиталов либо сокращением долгов учредителя перед предприятием.

Существует достаточно большое количество финансовых показателей, которые могут охарактеризовать то, насколько эффективна бизнес-модель той или иной коммерческой фирмы. В числе таковых — чистые активы. Данный показатель может заинтересовать инвестора, партнера, кредитора, он полезен также и для менеджеров фирмы, отвечающих за ее развитие. Как подсчитывается величина чистых активов в современных российских компаниях? Какие учетные данные могут при этом использоваться?

Что такое чистые активы?

Изучим для начала сущность термина, о котором идет речь. Чистые активы представляют собой финансовый показатель, который определяется как разница между всеми активами организации (ООО или АО), которые приняты к учету, и пассивами, также учитываемыми в бухгалтерии. При этом определение цифр по каждому из составляющих формулы чистых активов осуществляется, как правило, исходя из положений нормативно-правовых актов, а также различных приказов и писем государственных ведомств. Но существуют также формулы расчета данного показателя, определяемые в научной и экспертной среде. Но, прежде чем исследовать их, полезно будет изучить то, в какой структуре могут быть представлены чистые

Структура чистых активов

Как мы отметили выше, рассматриваемый показатель исчисляется как разница между собственно суммой всех активов и пассивов. В соответствии с распространенной в среде российских экономистов точкой зрения, в состав первых должны включаться:

- внеоборотные активы, представленные основными средствами, нематериальными ресурсами, долгосрочными инвестициями;

- оборотные активы, представленные различными запасами, дебиторскими долгами, краткосрочными инвестициями, НДС по приобретенным товарно-материальным ценностям.

При этом из состава оборотных активов эксперты рекомендуют исключать расходы предприятия на выкуп акций в целях их продажи либо вывода с рынка, а также долги учредителей по платежам в В свою очередь, в структуре пассивов должны присутствовать:

- долгосрочные и по корпоративным займам;

- кредиторские долги;

- резервы, относящиеся к предстоящим расходам;

- долги перед учредителями по перечислению доходов.

Также формула чистых активов, основанная на рассматриваемой структуре таковых, предполагает включение в первый и второй показатель любых других сведений, что могут быть тем или иным образом классифицированы как ресурсы фирмы либо ее обязательства. Выше мы отметили, что в качестве источников методологии, которая может быть применена для исчисления финансового показателя, о котором идет речь, могут использоваться различные правовые акты. Так, одним из основных действующих НПА, регулирующих расчет чистых активов, является Приказ Минфина от 28.08.2014 года № 84н. Рассмотрим то, как рассчитать чистые активы (формула их определения, фактически, также представлена в указанном НПА) предлагает Министерство финансов.

Определение чистых активов по методу Минфина

Во-первых, предприятию нужно суммировать все учтенные активы и пассивы. При этом данные на забалансовых бухгалтерских счетах, как полагают специалисты Минфина, не должны приниматься во внимание.

Во-вторых, формула чистых активов по методу Министерства финансов РФ предполагает исключение из активов таких показателей, как долги учредителей (акционеров, собственников) по платежам в уставный капитал либо в акции (в этом смысле позиция Минфина совпадает с подходом экспертов, который мы рассмотрели выше), из пассивов — доходы будущих периодов, что связаны с государственной поддержкой, а также безвозмездным получением какого-либо имущества.

Еще один нюанс определения величины чистых активов в соответствии с рассматриваемой методологией — оба параметра формулы их исчисления должны рассчитываться исходя из стоимости, что отражена в бухгалтерском балансе. При этом формула расчета чистых активов, предложенная Минфином, в целом схожа по своей концепции с иными распространенными в среде экономистов подходами, которые также предполагают задействование цифр из бухгалтерского баланса. Изучим теперь то, каким образом рассматриваемый показатель может вычисляться на практике.

Как рассчитываются чистые активы на практике?

Формула расчета чистых активов, в принципе, имеет очень простую структуру. Главное — иметь доступ к цифрам, которые в ней используются. Основным источником таковых, как мы отметили выше, является бухгалтерский баланс организации. Если брать соответствующий учетный документ в том формате, в котором он утвержден в России, то сведения об активах фирмы содержатся главным образом в строке 1600, о пассивах — в строках 1400 и 1500.

При этом если следовать рекомендациям Минфина РФ и вычитать из первых долги учредителей по платежам в уставный капитал, из вторых — доходы будущих периодов, то нам также пригодятся данные по бухучету, отражающие величину первого показателя (как правило, это дебет счета 75), а также цифры по строке 1530 (для второго параметра).

Таким образом, формула чистых активов будет применяться по определенному алгоритму. Изучим его в подробностях.

Формула чистых активов: структура и схема

- Первым делом вычитаем из цифры по строке 1600 показатель, отражающий долги учредителей перед фирмой по взносам в уставный капитал.

- После суммируем показатели по строкам 1400 и 1500 баланса.

- Далее вычитаем из получившегося результата цифру по строке 1530.

- Завершающим действием будет вычитание из цифры, получившейся в результате вычитания из 1600 величины долгов, показателя, получившегося по факту последнего вычисления.

Как формула чистых активов может выглядеть схематично? Условимся сокращенно именовать рассматриваемый показатель как ЧА, строки бухгалтерского баланса - СТР, счета бухучета - СЧ.

В результате формула расчета чистых активов по балансу будет выглядеть так:

- ЧА = (СТР 1600 — СЧ 75) — (СТР 1400 + СТР 1500 — СТР 1530).

Изучив то, каким образом рассчитывается соответствующий финансовый показатель, рассмотрим, каким образом он может применяться на практике.

В чем заключается практическое значение показателя чистых активов?

Величина чистых активов — один из ключевых индикаторов эффективности бизнес-модели компании. Главный критерий здесь — положительное или отрицательное значение соответствующего показателя. В первом случае правомерно говорить о прибыльности компании, и ее высокой инвестиционной привлекательности. В свою очередь, если формула чистых активов по балансу показала отрицательный результат — скорее всего, фирма имеет определенные проблемы.

Как правильно интерпретировать величину чистых активов?

Многое в интерпретации рассматриваемого показателя зависит от конкретного этапа развития бизнеса. Для молодых компаний, стартапов, отрицательные значения не столь критичны, как для бизнесов, присутствующих на рынке продолжительное время. Для фирм, которые присутствуют в высокорентабельных сегментах, отрицательный показатель чистых активов также допустим, но опять же, желательно, чтобы он наблюдался недолго.

Такой показатель, как чистые активы, полезно наблюдать в динамике, на протяжении нескольких лет. Либо, задействуя данные из текущего бухучета, отслеживать его ежемесячно или ежеквартально.

Чистые активы как фактор управления бизнесом

Определенное значение результаты подсчетов чистых активов имеют с точки зрения управления бизнесом. Например, расчет чистых активов ООО (формула для соответствующих обществ и АО будет одинаковой) может быть полезен:

- в тех случаях, когда уставной капитал увеличивается посредством имущества ООО;

- при выкупе обществом у акционеров ценных бумаг, при выходе одного из участников ООО из бизнеса;

- при выплате соучредителям общества дивидендов;

- при формировании отчетов перед инвесторами;

- при анализе эффективности бизнес-модели общества по требованию собственника;

- как дополнительный источник данных о финансовом состоянии фирмы при рассмотрении кредитных заявок банком либо в ходе взаимодействия с потенциальными инвесторами.

Таким образом, исчисление показателя, о котором идет речь, полезно как с точки зрения отчетности организации перед заинтересованными лицами, так и в аспекте осуществления аналитической работы менеджеров, направленной на оптимизацию бизнес-процессов.

Рассмотрев вопрос, как рассчитать чистые активы по балансу (формула, используемая для этого, также была нами изучена), полезно будет обратить внимание на ряд терминологических нюансов, связанных с практическим использованием соответствующего показателя в качестве характеристики финансового положения предприятия.

Чистые активы или собственный капитал?

Так, например, некоторые эксперты считают, что термин, о котором идет речь, должен отождествляться с понятием собственного капитала. Есть и иная точка зрения на данный тезис. Что касается нормативного регулирования экономических процессов — в соответствующих российских НПА два указанных понятия, в целом, рассматриваются как очень схожие либо идентичные.

Например, в ФЗ № 226 от 18.07.2011 года указано, что для банковских организаций должны рассчитываться не чистые активы, а как раз таки собственные средства в том порядке, что зафиксирован в НПА, издаваемых ЦБ РФ. Еще один примечательный источник права — Письмо Банка России № 350, изданное 28.10.1996 г. В нем указано, что чистые активы — это показатель, который соответствует понятию собственного капитала банка.

Таким образом, что касается кредитно-финансовых организаций, в них рассматриваемые понятия следует рассматривать как тождественные. Поэтому, как считают некоторые исследователи, утвержденная в том же Приказе Минфина № 84н и применяемая для подсчета такого показателя, как чистые активы ООО, формула, в принципе, может применяться также и в целях определения величины собственного капитала компании. Который, в свою очередь, также является важнейшим показателем эффективности бизнеса.

Существует термин, очень близкий по звучанию рассматриваемому, - «чистые оборотные активы».

Что такое чистые оборотные активы

Под чистыми оборотными активами подразумевается сумма собственного капитала фирмы (то есть в одной из интерпретаций — тех же чистых активов), а также долгосрочных обязательств, уменьшенных на величину внеоборотных активов. Некоторые эксперты определяют рассматриваемый показатель как разницу между общей суммой активов фирмы, которые классифицируются как оборотные, и суммой всех тех обязательств компании, что относятся к краткосрочным.

Что показывают чистые оборотные активы

Чистые оборотные активы — показатель, который чаще всего используется для оценки финансово-хозяйственной устойчивости фирмы в аспекте наличия у нее ресурсов для погашения текущих долгов, а также инвестирования в расширение производства. Термин, о котором идет речь, имеет еще одно распространенное название — чистый

Таким образом, инвестор, рассматривая перспективы вложений в ту или иную фирму (например, в ООО), может обращать внимание также и на чистые оборотные активы. Формула расчета таковых может быть дополнена теми, что задействуются для определения величины собственного капитала. Чем больше оба показателя — тем более привлекательной для инвестирования может быть фирма.