Обычная годовая рента

Пусть в конце каждого года в течение n лет на расчетный счет вносится по R рублей, проценты начисляются один раз в года по ставке i . В этом случае первый взнос к концу срока ренты возрастет до величины R (1+ i ) n -1 , так как на сумму R проценты начислялись в течение n -1 года. Второй взнос увеличится до R (1+ i ) n -2 и т.д. На последний взнос проценты не начисляются. Таким образом, в конце срока ренты ее наращенная сумма будет равна сумме членов геометрической прогрессии

S=R+R(1+i)+R(1+i) 2 +. . . + R(1+i) n-1 ,

в которой первый член равен R , знаменатель (1+ i ) , число членов n . Эта сумма равна

, (1.1)

где

![]() (1.2)

(1.2)

и называется коэффициентом наращения ренты . Он зависит только от срока ренты n и уровня процентной ставки i . Поэтому его значения могут быть представлены в таблице с двумя входами.

Пример

В течение 3 лет на расчетный счет в конце каждого года поступает по 10 млн. руб., на которые начисляются проценты по сложной годовой ставке 10%. Требуется определить сумму на расчетном счете к концу указанного срока.

Решение

![]() .

.

Годовая рента, начисление процентов m раз в году

Посмотрим как усложнится формула, если предположить теперь, что платежи делают один раз в конце года, а проценты начисляют m раз в году. Это означает, что применяется каждый раз ставка j / m , где j - номинальная ставка процентов. Тогда члены ренты с начисленными до конца срока процентами имеют вид

R(1+j/m) m(n-1) , R(1+j/m) m(n-2) , . . . , R.

Если прочитать предыдущую строку справа налево, то нетрудно увидеть, что перед нами опять геометрическая прогрессия, первым членом которой является R , знаменателем (1+ j / m ) m , а число членов n . Сумма членов этой прогрессии и будет наращенной суммой ренты. Она равна

![]() . (1.3)

. (1.3)

Рента p -срочная, m =1

Найдем наращенную сумму при условии, что рента выплачивается p раз в году равными платежами, а проценты начисляются один раз в конце года. Если R - годовая сумма платежей, то размер отдельного платежа равен R / p . Тогда последовательность платежей с начисленными до конца срока процентами также представляет собой геометрическую прогрессию, записанную в обратном порядке,

![]() ,

,

у которой первый член R / p , знаменатель (1+ i ) 1/ p , общее число членов np . Тогда наращенная сумма рассматриваемой ренты равна сумме членов этой геометрической прогрессии

, (1.4)

где

![]() (1.5)

(1.5)

коэффициент наращения p -срочной ренты при m =1 .

Рента p -срочная, p = m

В контрактах часто начисление процентов и поступление платежа совпадают во времени. Таким образом число платежей p в году и число начислений процентов m совпадают, т.е. p = m . Тогда для получения формулы расчета наращенной суммы можно воспользоваться аналогией с годовой рентой и одноразовым начислением процентов в конце года, для которой

![]() .

.

Различие будет лишь в том, что все параметры теперь характеризуют ставку и платеж за период, а не за год.

Таким образом получаем

. (1.6)

Рента p -срочная, p ³ 1, m ³ 1

Это самый общий случай p -срочной ренты с начислением процентов m раз в году, причем, возможно p ³ m .

Первый член ренты R / p , уплаченный спустя 1/ p года после начала, составит к концу срока вместе с начисленными на него процентами

.

.

Второй член ренты к концу срока возрастет до

и т.д. Последний член этой записанной в обратном порядке геометрической прогрессии равен R / p , ее знаменатель (1+ j / m ) m / p , число членов nm .

В результате получаем наращенную сумму

. (1.7)

Отметим, что из нее легко получить все рассмотренные выше частные случаи, задавая соответствующие значения p и m .

Под наращенной суммой долга (ссуды, депозита и т.д.) понимают первоначальную сумму с начисленными процентами к концу срока. Наращенная сумма определяется умножением первоначальной суммы на множитель наращения, который показывает, во сколько раз наращенная сумма больше первоначальной:

В кредитных соглашениях иногда предусматриваются изменяющиеся во времени процентные ставки - «плавающие» ставки. Если это простые ставки, то наращенная на конец срока сумма определяется из выражения

Пример. Кредитный договор предусматривает следующий порядок начисления процентов: первый год - ставка 16%, в каждом последующем полугодии ставка повышается на 1%. Необходимо определить множитель наращения за 2,5 года:

В практических задачах иногда возникает необходимость в решении вторичных задач - определении срока наращения или размера процентной ставки в том или ином ее виде при всех прочих заданных условиях.

Продолжительность срока наращения в годах или днях может быть определена из решения уравнения:

Пример. Определим продолжительность займа в днях, для того чтобы долг, равный 1 млн руб., вырос до 1,2 млн руб., при условии, что начисляются простые проценты по ставке 25% годовых (К = 365 дней).

Аналогично может быть определена величина процентной ставки. Такая необходимость в расчете процентной ставки возникает при определении доходности заемной операции и при сравнении контрактов по их доходности в случаях, когда процентные ставки в явном виде не указаны. Аналогично первому случаю получаем

Пример. В договоре займа предусматривается погашение обя-зательства в сумме 110 млн руб. через 120 дней. Первоначальная сумма долга - 90 млн руб. Необходимо определить доходность заемной операции для заимодавца в виде годовой ставки процента. Получаем

В случае использования «плавающих» ставок сложных процентов наращенная сумма рассчитывается по формуле

Поскольку множитель наращения при простых и сложных ставках различен, то наблюдается следующая закономерность.

Если срок наращения меньше года, то

Проценты могут начисляться (капитализироваться) не один, а несколько раз в году - по полугодиям, кварталам, месяцам и

Графически такая ситуация показана на рис. 4.1.

т.д. Поскольку в контрактах, как правило, оговаривается годовая ставка, то формула наращения по сложным процентам имеет вид:

Пример. Первоначальная сумма в 1 млн руб. помещается на депозит на 5 лет под сложные проценты при годовой ставке 20%. Проценты начисляются поквартально. Рассчитаем наращенную сумму:

Очевидно, чем чаще начисляются проценты, тем быстрее идет процесс наращения.

При разработке условий кредитных операций с использованием сложных процентов часто приходится решать обратные задачи - расчета продолжительности займа или кредита (срока наращения) либо процентной ставки.

При наращении по сложной годовой ставке и по номинальной ставке получаем

Пример. Определим, за какой срок (в годах) сумма, равная 75 млн руб., достигнет 200 млн при начислении процентов по сложной ставке 15% раз в год и поквартально:

Величина процентной ставки при наращении по сложным процентам будет определяться по уравнениям

Пример. Вексель куплен за 100 тыс. руб., выкупная сумма - 300 тыс. руб., срок 2,5 года. Определить уровень доходности. Получаем

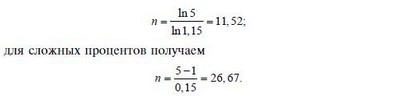

Пример. Определим число лет, необходимых для увеличения первоначального капитала в 5 раз, применяя простые и сложные проценты по ставке 15% годовых: для простых процентов получаем

Еще по теме 4.3. Наращенная сумма:

- Раздел 1 "Сумма налога (сумма авансового платежа по налогу), подлежащая уплате в бюджет по данным налогоплательщика"

Денежные суммы обязательно привязывают к некоторым конкретным моментам или интервалам времени. Для этого в контрактах фиксируются соответствующие сроки, даты, периодичность поступления денежных средств, их выплат.

Время играет в финансовых операциях никак не меньшую роль, чем сами размеры денежных сумм. Необходимость учитывать фактор времени диктуется принципом неравноценности денег, относящихся к различным моментам времени, так как даже при отсутствии инфляции и риска одна тысяча рублей, полученная через год, не равноценна этой же сумме, поступившей сегодня. Неравноценность объясняется тем, что теоретически любая сумма денег может быть инвестирована в коммерческое предприятие и, соответственно, принести доход. Поступившие доходы могут в свою очередь быть реинвестированы и вновь принести доход и т. д. Поэтому сегодняшние деньги несут в себе большую ценность, чем будущие, а будущие поступления мене ценны, чем сегодняшние.

Следствием принципа неравноценности денег является неправомерность суммирования денежных величин, относящихся к разным моментам времени. Такое суммирование допустимо лишь в том случае, когда временной фактор не имеет значения, например в бухгалтерском учете для получения итогов по периодам и в финансовом контроле.

Учет фактора времени при проведении финансовых операций осуществляется с помощью методов наращения и дисконтирования , в основу которых положена техника процентных вычислений. С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка.

Процентная ставка . Под процентными деньгами или процентами в финансовых расчетах понимают абсолютную величину дохода, получаемого от предоставления денег в долг в любой форме: в виде выдачи денежной ссуды, продажи в кредит, помещения денег на сберегательный счет, учета векселя, покупки сберегательного сертификата или облигаций и т. д.

При заключении кредитного соглашения стороны (кредитор и заемщик) договариваются о размере процентной ставки – отношении суммы процентных денег, выплачиваемых за фиксированный период времени, к величине ссуды. Интервал времени, к которому относится процентная ставка, называется периодом начисления . Ставка измеряется в процентах либо представляется в виде десятичной или натуральной дроби.

Проценты начисляются, как правило, дискретно, т. е. в отдельные моменты времени. В качестве периодов начисления принимают год, полугодие, квартал, месяц. Иногда практикуют ежедневное начисление, а в ряде случаев удобно применять непрерывные проценты.

Проценты или выплачиваются кредитору по мере их начисления, или присоединяются к сумме долга. Процесс увеличения суммы денег в связи с присоединением процентов к сумме долга называется наращением .

В количественном финансовом анализе процентная ставка применяется не только как инструмент наращивания суммы долга, но и в более широком смысле – как измеритель степени доходности финансовой операции.

Существуют различные способы начисления процентов, зависящие от условий контракта. Разумеется, используют и различные виды процентных ставок, одно из основных различий между которыми связано с выбором исходной суммы для начисления процентов. Ставки процентов могут применяться к одной и той же начальной сумме на протяжении всего срока ссуды или к сумме с начисленными в предыдущем периоде процентами. В первом случае они называются простыми , во втором – сложными процентными ставками .

Процентные ставки, указываемые в контрактах, могут быть постоянными или переменными («плавающими »). Во втором случае значение ставки равно сумме некоторой изменяющейся во времени базовой величины и надбавки к ней, которую называют маржой . Размер маржи определяется рядом условий, например сроком операции. Обычно маржа находится в пределах 0,5−5 %.

Рассмотрим методы анализа сделок, в которых предусматриваются разовые платежи при выдаче и погашении кредита или депозита. Задачи такого анализа сводятся к расчету наращенной суммы, суммы процентов и размера дисконта, современной величины (текущей стоимости) платежа, который будет произведен в будущем.

Формула наращения по простым процентам. Под наращенной суммой ссуды (долга, депозита и т. д.) понимается ее первоначальная сумма вместе с начисленными на нее процентами к концу срока.

Пусть x 0 – первоначальная сумма денег, p – ставка простых процентов (в процентах). Начисленные проценты за один период равны x 0 · p / 100, а за k периодов − x 0 · k · p / 100.

Процесс изменения суммы долга с начисленными простыми процентами можно представить в виде арифметической прогрессии, членами которой являются величины:

x 0 , x 0 + x 0 · p / 100 = x 0 (1 + p / 100), x 0 (1 + p / 100) + x 0 · p / 100 = x 0 (1 + 2p / 100),…, x 0 (1 + k p / 100).

Первый член этой прогрессии равен x 0 , разность − x 0 · p / 100 , тогда последний член является наращенной суммой:

x k = x 0 (1+ k p / 100) = x 0 (1+ k i), (5.1)

где i = p / 100, т. е. процентная ставка, выраженная десятичной дробью.

Формула (5.1) называется формулой наращения по простым процентам , или формулой простых процентов , а множитель

1 + k p / 100 = 1+ k i

в этой формуле – множителем наращения . Он показывает, во сколько раз наращенная сумма больше первоначальной суммы. Наращенную сумму можно представить в виде двух слагаемых: первоначальной суммы x 0 и суммы процентов I:

x k = x 0 + I , (5.2)

I = x 0 · k · i. (5.3)

Процесс роста наращенной суммы по простым процентам показан графически на рис. 5.1. При начислении простых процентов по ставке p за базу берется первоначальная сумма долга. Наращенная сумма x k изменяется линейно в зависимости от времени.

|

|||

|

||||||||||||

| Рис. 5.1 |

Пример 5.1. Определить сумму процентов и накопленного долга, если ссуда 140 тыс. руб. взята на полгода при ставке простых процентов, равной 10 % годовых.

Решение.

I = x 0 · k · p / 100 = 140 · 0,5 · 10 /100 = 7 (тыс. руб.)

x k = x 0 + I = 140 + 7 = 147 (тыс. руб.)

Сумма процентов составляет 7 тыс. руб., сумма накопленного долга – 147 тыс. руб.

Начисление простых процентов . Начисление простых процентов обычно используется в двух случаях: при заключении краткосрочных контрактов (предоставлении краткосрочных кредитов и т. п.), срок действия которых не превышает одного года, и когда проценты не присоединяются к сумме долга и выплачиваются периодически.

Ставка процентов обычно устанавливается на год. На практике же продолжительность краткосрочной операции обычно меньше года. В этом случае срок проведения операции корректируется следующим образом: величину k выражают в виде дроби

k = t / K, (5.4)

где k – срок ссуды в долях года; K – число дней и году (временная база); t - срок ссуды в днях.

В таком случае наращенная сумма вычисляется по формуле

x k = x 0 (1+ t∙p / K∙100) = x 0 (1+ i∙t / K). (5.5)

На практике применяются несколько вариантов расчета процентов, различающихся временной базой K и способом измерения срока пользования ссудой.

В процессе анализа в качестве временной базы К часто удобно использовать условный или финансовый год, состоящий из 360 дней (12 месяцев по 30 дней в каждом). Исчисляемые по такой базе проценты называют обыкновенными , или коммерческими процентами. Точные проценты получают, когда за базу берут действительное число дней в году: 365 или 366 (если год високосный).

Число дней пользования ссудой также может быть точным или приближенным .

В первом случае вычисляется фактическое количество дней между двумя датами, во втором – продолжительность ссуды определяют по количеству месяцев и дней ссуды, считая все месяцы равными и содержащими по 30 дней. В обоих случаях дата выдачи и дата погашения ссуды считаются за один день. Точное число дней между двумя датами можно подсчитать самостоятельно, либо прямым подсчетом, либо при помощи делового календаря, содержащего порядковые номера недель в году, или с помощью специальной таблицы, в которой представлены порядковые номера дат в году (см. приложение 1).

Различные варианты временной базы и методов подсчета количества дней ссуды приводят к следующим применяемым на практике схемам расчета процентов:

· точные проценты с точным числом дней ссуды (британская схема 365/365, когда в году считается 365 дней, полугодие приравнивается к 182 дням и берется точная длительность месяцев). Используется в Великобритании, США, Португалии;

· обыкновенные проценты с точным числом дней ссуды (французская схема 365/360, год принимается равным 360 дням (финансовый год) и учитывается точная длительность месяцев), используется во Франции, Бельгии, Испании;

· обыкновенные проценты с приближенным числом дней ссуды (германская схема 360/360, считается, что в году 360 дней, а в каждом месяце 30 дней). Используется в Германии, России, США.

Обыкновенные проценты (360/360) более удобно использовать в аналитических расчетах. Этим объясняется популярность их применения на практике в большинстве развитых стран, включая США и государства континентальной Европы.

В России применяются как обыкновенные (360/360), так и точные проценты (365/365). В частности, точные проценты используются в официальных методиках ЦБР и МФ РФ для расчета доходности по государственным обязательствам. Обыкновенные проценты в России используются в основном при проведении операций с векселями.

Поскольку точное число дней ссуды, как правило, больше приближенного, проценты с точным числом дней обычно выше, чем с приближенным.

Вариант расчета с точными процентами и приближенным измерением времени ссуды не применяется.

Точное и приближенное число дней для обыкновенных процентов связаны следующими зависимостями:

p 360 = 0,986301· p 365 ; p 365 = 1,013889· p 360 .

Решение. По таблице в приложении 1 находим, что 21 сентября является 264-м днем года, а 5 марта – 64-м днем. Поэтому точное число дней будет:

264 – 64 = 200 (дней).

Приближенное количество дней определится следующим образом. Количество полных месяцев (по 30 дней в месяце) в заданном сроке равно 5. Имеем:

5 · 30 + (30 – 5) + 21 = 195 (дней).

Пример 5.3. Ссуда в размере 5000 руб. положена в банк под 10 % годовых с 7 апреля по 15 ноября следующего года (год не високосный). Определить тремя способами наращенную сумму. Какой вариант наращения выгоден банку, а какой – вкладчику?

Решение. Наращенную сумму найдем по формуле (5.5). Возможны три варианта расчета:

1. Точные проценты с точным числом дней ссуды. По таблице в приложении: 7 апреля – это 97-й день года, 15 ноября – 319-й день. Точное количество дней, на которые положена ссуда в банк:

(365 – 97) + 319 = 587 (дней).

Временная база – 365 дней. Имеем:

x 1 = 5000 (1+ 587 ∙ 10 / 365 ∙ 100) = 5804,11 (руб.)

2. Обыкновенные проценты с точным числом дней ссуды. Точное количество дней – 587, временная база – 360 дней, тогда:

x 1 = 5000 (1+ 587 ∙ 10 / 360 ∙ 100) = 5815,28 (руб.)

3. Обыкновенные проценты с приближенным числом дней ссуды. Полных месяцев в сроке ссуды – 17. Приближенное количество дней:

18 · 30 + (30 – 7) + 15 = 578 (дней).

Временная база – 360 дней, тогда:

x 1 = 5000 (1+ 578 ∙ 10 / 360 ∙ 100) = 5802,78 (руб.).

Следовательно, банку выгоден третий вариант, а вкладчику – второй.

Простые переменные ставки. Процентные ставки не всегда остаются неизменными во времени, иногда в кредитных соглашениях предусматриваются дискретно изменяющиеся процентные ставки. В этом случае формула расчета наращенной суммы приобретает следующий вид:

x k = x 0 (1+ k 1 ∙ i 1 + k 2 ∙ i 2 +…+ k n ∙ i n) = x 0 (1+ ), (5.6)

где x 0 – первоначальная сумма (ссуда), n – количество периодов начислений, i i = p i / 100 – ставка простых процентов в периоде с номером i, i=1,2,… n, k i – продолжительность периода начисления процентов по ставке i i .

Пример 5.4. В договоре, рассчитанном на год, ставка простых процентов на 1 квартал установлена в размере 9,5 % годовых, а на каждый из последующих кварталов – на 0,5 % меньше, чем в предыдущем. Определить множитель наращения К нар. за весь срок договора.

Решение. Множитель наращения К нар. вычисляется по формуле (5.6);

К нар. = 1+ = 1 + 0,25∙ 9,5 / 100 + 0,25∙ 9 / 100 + 0,25∙ 8,5 / 100 + 0,25∙ 8 / 100 = 1 + 0,25 (9,5+9+8,5+8)/100 = 1,0875.

Таким образом, множитель наращения равен 1,0875.

Реинвестирование по простым процентам. Сумма депозита, полученная в конце обозначенного периода вместе с начисленными на нее процентами, может быть вновь инвестирована под ту же или другую процентную ставку. Процесс реинвестирования может повторяться неоднократно в пределах расчетного срока N. В случае многократного инвестирования в краткосрочные депозиты и применения простой процентной ставки наращенная сумма для всего срока N находится по формуле

x k = x 0 (1+ k 1 ∙ i 1)(1+ k 2 ∙ i 2)…(1+ k n ∙ i n) = x 0 ![]() ). (5.7)

). (5.7)

где k t , t = 1,2…n – продолжительность последовательных периодов реинвестирования, связанных соотношением N = ; i t , t = 1,2…n – ставки, по которым производится реинвестирование.

Пример 5.5. На сумму 150 тыс. руб. начисляются 10 % годовых. Проценты простые, точные (год не високосный). Определить наращенную сумму в двух случаях: если реинвестирование производится за 1 квартал ежемесячно и если реинвестирование не проводится.

Решение. Вычислим наращенную сумму при реинвестировании:

x k = 150 (1+ 0,1·31/365)(1+0,1·28/365)(1+ 0,1·31/365) = 153,729 (тыс. руб.).

Теперь определим наращенную сумму при отсутствии реинвестирования:

x k = 150 (1+ 0,1·90/365) = 153,699 (тыс. руб.).

Таким образом, легко видеть, что реинвестирование увеличивает наращенную сумму.

Дисконтирование и учет. На практике часто приходится решать задачу, обратную наращению процентов, когда по данной сумме x k , соответствующей моменту окончания финансовой операции, требуется найти исходную сумму x 0 . Расчет x 0 по x k называют дисконтированием суммы x k . В зависимости от вида процентной ставки, при анализе краткосрочных финансовых операций применяют два метода дисконтирования – математическое и коммерческое

(т н банковский учет). В первом случае в качестве нормы приведения используют ставку i,применяемую при наращении. Во втором случае в роли нормы приведения выступает т н учетная ставка , для обозначения которой в дальнейшем будет использоваться символ d.

Величина x 0 , найденная по x k , называется современной величиной или текущей стоимостью суммы x k .

Проценты в виде разности D = x k x 0 называются дисконтом или скидкой . Дисконт как скидка с конечной суммы долга может определяться через процентную ставку или в виде абсолютной величины.

Процесс начисления и удержания процентов вперед называютучетом. На практике используют два принципа расчета процентов: путем наращения суммы ссуды и устанавливая скидку с конечной суммы долга. Чаще всего фактор времени учитывается в финансовых контрактах именно с помощью дисконтирования. Величина x 0 эквивалентна сумме x k в том смысле, что через определенный период времени и при заданной ставке процентов эта величина в результате наращения станет равной x k . Поэтому операцию дисконтирования называют также приведением. Однако понятие приведения несколько шире, чем дисконтирование. Приведение – это определение любой стоимостной величины на некоторый момент времени. Если некоторая сумма приводится к более ранней дате, чем текущая, то применяется дисконтирование, а если – к более поздней дате, то наращение. Схематически наращение и дисконтирование можно представить следующим образом:

| НАСТОЯЩЕЕ | БУДУЩЕЕ | |

| Исходная сумма Ставка | Наращенная сумма | |

| Приведенная сумма | Возвращаемая сумма Ставка |

Как уже упоминалось, существуют два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет.

Математическое дисконтирование. Этот вид дисконтирования представляет собой решение задачи, обратной наращению первоначальной ссуды. Если в прямой задаче

x k = x 0 (1+ k i),

то в обратной задаче −

x 0 = x k / (1+ k i). (5.8)

Выражение 1 / (1+ k i) в формуле (5.8) называют дисконтным множителем . Он показывает, какую долю составляет первоначальная сумма ссуды в окончательной величине долга. Дисконт D суммы x k равен

D = x k − x 0 ,

при этом используемую норму приведения i называют декурсивной ставкой процентов.

Пример 5.6. Заемщик получил от банка кредит на 7 месяцев под 15 % простых годовых процентов с условием вернуть 500 тыс. руб. Какую сумму получил заемщик в момент заключения договора и чему равен дисконт?

Решение. По формуле (5.8) найдем сумму, которую получил заемщик в момент заключения договора:

x 0 = x k / (1+ k i) = 500 /(1+ 0,15 · 7/12) = 459,770 (тыс. руб.).

При этом дисконт будет:

D = x k − x 0 = 500 – 441,176 = 40,230 (тыс. руб.).

Таким образом, в момент заключения договора заемщик получил 459,770 тыс. руб., дисконт банка равен 40,230 тыс. руб.

Банковский (коммерческий учет). Операция учета, в том числе учета векселей, заключается в том, что банк до наступления срока платежа по векселю или иному платежному обязательству покупает его у владельца (являющегося кредитором) по цене ниже той суммы, которая должна быть выплачена по этому обязательству в конце срока, т. е. приобретает (учитывает) его с дисконтом.

Для расчета процентов при учете векселей применяется учетная ставка, которую обычно обозначают буквой d.

Простая годовая учетная ставка находится по формуле

d = (x k x 0) / k x k . (5.10)

Размер дисконта (учета), удерживаемого банком:

D = x k – x 0 = d k x k . (5.11)

x 0 = x k − D = x k − d k x k = x k (1 − d k). (5.12)

Множитель 1 − d k называется дисконтным множителем. Срок k представляет собой период времени от момента учета векселя до даты его погашения в годах. При дисконтировании по учетной ставке чаще всего используют временную базу 360/360 или 365/360. Используемую при этом норму приведения d называютантисипативной ставкой процентов.

Пример 5.7. Владелец векселя на сумму 130 тыс. руб. со сроком уплаты 10 ноября учел его в банке 25 сентября по учетной ставке 9 % годовых. Определить сумму, полученную владельцем векселя, приняв K = 360 дней.

Решение. До погашения векселя осталось 45 дней (день погашения не учитывается). Сумма, полученная владельцем векселя, рассчитывается по формуле (5.12):

x 0 = x k (1 − d k) = 130 (1 − 0,09 ∙ 45 / 360) = 128,5375 (тыс. руб.).

Владелец векселя при учете его в банке получает 128,5375 тыс. руб.

Учетную ставку можно использовать для наращения, т. е. для расчета x k по x 0 . Из формулы (5.12) следует, что

x k = x 0 / (1 − d k). (5.13)

Сравнение ставки наращения и учетной ставки. Операции дисконтирования и наращения по своей сути противоположны, однако ставки наращения и дисконтирования могут использоваться как для операции наращения, так и для операции дисконтирования. В этом случае в зависимости от применяемой ставки модно говорить о прямой и обратной задаче (табл. 5.1).

Нетрудно заметить, что применение двух рассмотренных методов дисконтирования приводит к разным результатам, даже при i = d. Учетная ставка d дает более быстрый рост задолженности, чем обычная ставка i. Это легко проверяется простым расчетом коэффициентов наращения.

Найдем соотношения между процентной ставкой i и учетной ставкой d при условии, что в формулах (5.8) и (5.13) обеспечивается одинаковый коэффициент наращения. Приравняв выражения (5.8) и (5.13), имеем:

1+ k i = 1 / (1 − d k),

i = d / (1 − d k); (5.14)

d = i / (1 + k i). (5.15)

Совмещение начисления процентов по ставке наращения и дисконтирования по учетной ставке. В том случае, когда учету подлежит долговое обязательство, предусматривающее начисление простых процентов на первоначальную сумму долга, необходимо решить две задачи:

1) определить конечную сумму долга на момент его погашения;

Решение двух этих задач можно записать в виде одной формулы, содержащей наращение по ставке простых процентов, фигурирующей в долговом обязательстве, и дисконтирование по учетной ставке:

x 2 = x 1 (1+ k 1 i) (1 − k 2 d), (5.16)

где x 1 − первоначальная сумма ссуды; x 2 − сумма, получаемая при учете обязательства; k 1 − общий срок платежного обязательства, в течение которого начисляются проценты; k 2 − срок от момента учета до момента погашения долга. Эту ситуацию можно проиллюстрировать следующей схемой. Стрелки на схеме символизируют отсчет времени.

| Исходная сумма x 1 | Период k 1 | Наращенная сумма x k 1 = x 1 (1+ k 1 i) |

| Период k 2 | Сумма при учете x 2 = x k 1 (1 − k 2 d) |

На момент погашения сумма долга через период времени k 1 составляла бы величину x k 1 . Сумма, получаемая при учете, x 2 , получается умножением суммы x k 1 на дисконтный множитель (1 − k 2 d), соответствующий периоду времени k 2 , естественно меньшему, чем k 1 .

Пример 5.8. Платежное обязательство уплатить через 90 дней 220 тыс. руб. с процентами, начисленными по ставке простых процентов p = 20 % годовых, было учтено за 20 дней до срока погашения по учетной ставке 16 % . Определить сумму, получаемую при учете.

Решение. По формуле (5.16) имеем:

x 2 = 220 (1 + 0,2 ∙90 / 365) (1 − 0,16 ∙20 / 360) = 228,7973 (тыс. руб.)

Владелец платежного обязательства получит при учете 228,7973 тыс. руб. Напомним, что в операциях учета, как правило, используют понятие финансового года, т. е. 12 месяцев по 30 дней. Заметим, что получи владелец документа долг с должника полностью (соответствует наращенной сумме за 90 дней), сумма была бы несколько большей – 230,8493 тыс. руб. Иными словами, банк оказывается в выигрыше. В этом и заключается интерес банка в такого рода операциях.

Определение продолжительности ссуды. Иногда ставится задача по нахождению временного интервала, за который исходная сумма при заданной ставке процентов вырастет до нужной величины, или по определению срока, обеспечивающего определенный дисконт с заданной величиной.

При использовании простой ставки наращения из (5.1) находим:

k = x k − x 0 / x 0 i , (5.17)

где k − срок операции в годах.

При использовании учетной ставки d из (5.10) имеем:

k = x k − x 0 / d x k , (5.18)

где k − срок, оставшийся от момента учета до момента погашения долга в годах.

Оба выражения (5.17) и (5.18) определяют временной срок в годах, в то время как простые ставки применяются в основном в краткосрочных операциях, когда срок исчисляется днями. В этом случае срок финансовой операции в днях вычисляется, согласно (5.4) как

t = k ∙ K , (5.19)

где K − временная база.

Определение процентной ставки. Величина процентной ставки является мерой доходности финансовой операции, критерием сопоставления альтернатив и выбора наиболее выгодных условий. Из формул (5.1), (5.5), (5.13)

i = x k − x 0 / x 0 ∙ k; (5.20)

i = K (x k − x 0) /x 0 ∙ t ; (5.21)

d = (x k − x 0) / x k ∙ k; (5.22)

d = K (x k − x 0)/ x k ∙ t . (5.23)

Напомним еще раз, что срок k в этих формулах имеет разный смысл: в (5.20) и (5.21) это весь срок финансовой операции, а в (5.22) и (5.23) − это срок, оставшийся от момента учета долгового обязательства до момента его погашения.

Пример 5.9. Определить доходность операции для кредитора, если он предоставил ссуду в размере 170 тыс. руб. на 80 дней и контрактом предусмотрена сумма погашения долга, равная 180 тыс. руб. Доходность выразить в виде простой ставки процентов i и учетной ставки d. Временную базу K принять равной 360 дням.

Решение. По формуле (5.21) определяем доходность операции в виде простой ставки процентов:

i = K (x k − x 0) /x 0 ∙ t = 360 ∙ (180 − 170) / 170 ∙ 80 0,265.

По формуле (5.23) определим доходность операции в виде простой учетной ставки:

d = K (x k − x 0)/ x k ∙ t = 360 ∙ (180 − 170) / 180 ∙ 80 0,25.

Итак, доходность операции, выраженная в виде простой процентной ставки, составляет примерно 26,5 %, а виде простой учетной ставки – 25 %. Заметим еще раз, что цифры в ответе говорят о том, что наращение суммы по простой учетной ставке происходит быстрее, чем по простой процентной ставке.

Сложные проценты

В отличие от простых процентов, применяемых при краткосрочных финансовых операциях (до одного года), сложные проценты применяются в долгосрочных финансово-кредитных операциях, если проценты не выплачиваются периодически сразу после их начисления за прошедший интервал времени, а присоединяются к сумме долга. Присоединение начисленных процентов к сумме, которая служила базой для их определения, иногда называют капитализацией процентов .

Формула наращения по сложным процентам . Проценты на капитал можно рассматривать как награду, которую получает кредитор от заемщика за пользование капиталом, принадлежащим кредитору.

Предположим, что заемщик кладет в банк, выплачивающий p % годовых (процентную ставку), некоторую сумму денег, которую мы для определенности, как и раньше, обозначим через x 0 .

Это означает, что ровно через год у заемщика на счету будет сумма, равная

x 1 = x 0 + x 0 · p / 100 = x 0 (1+ i),

а еще через год -

x 2 = x 1 + x 1 · i = x 1 (1+ i) = x 0 (1+ i) 2 .

Терпеливый заемщик через k лет станет обладателем суммы, равной

x k = x 0 (1+ p / 100) k = x 0 (1+ i) k . (5.24)

Здесь x k − наращенная сумма, i − годовая ставка сложных процентов, k − срок ссуды, (1+ i) k − множитель (коэффициент) наращения, который обозначим К нар. .

На практике в большинстве случаев применяют дискретные проценты, т. е. проценты, начисляемые за одинаковые интервалы времени (год, полугодие, квартал и т. д.).

Наращение по сложным процентам представляет собой рост по закону геометрической прогрессии, первый член которой равен x 0 , а знаменатель –

Сравним коэффициенты наращения по простым и сложным процентам по ставке 10 % годовых и временной базе 360 дней. Результаты расчетов представлены в табл. 5.2.

Отметим, что при сроке операции менее года наращение по простым процентам дает больший результат, чем по сложным процентам, а при сроке более года – наоборот. Этим и объясняется тот факт, что при сроке финансово-кредитной операции менее года обычно применяются простые процентные ставки, а при сроке более года – сложные процентные ставки.

В этом случае выражение (1+ i 1) k 1 (1+ i 2) k 2 ... (1+ i n) k n является множителем наращения К нар. .

Пример 5.10. В договоре зафиксирована переменная ставка сложных процентов, определяемая как 10 % годовых, плюс переменная маржа: 5 % в первые два года, 7 % в третий год и 10 % в четвертый год. Определить величину множителя наращения за четыре года.

Решение. Множитель наращения находится по формуле (5.25):

К нар. = (1 + 0,15) 2 (1 + 0,17) (1 + 0,2) 1,86.

Множитель наращения за четыре года составляет 1,86.

Формулы удвоения суммы. Для оценки результатов сделки кредитору и заемщику необходимо знать, через сколько лет сумма ссуды возрастет в N раз при заданной процентной ставке. Чтобы выяснить этот вопрос приравняем множитель наращения к величине N, в результате получим:

а) для простых процентов 1 + k i прост. = N, тогда

k = (N −1) / i прост. ; (5.26)

б) для сложных процентов (1 + i сложн.) k = N, тогда

k = lnN / ln(1 + i сложн.). (5.27)

При N = 2 формулы (5.26) и (5.27) называют формулами удвоения . Они принимают соответственно вид:

а) для простых процентов:

k = 1 / i прост. ; (5.28)

б) для сложных процентов:

k = ln 2 / ln (1 + i сложн.) = 0,693/ ln (1 + i сложн.). (5.29)

Вычисления с логарифмами довольно трудоемки, поэтому для быстрой оценки величины k в (5.29) на практике иногда пользуются приближенным расчетом, известным как «правило 72». Правило заключается в следующем: если i − процентная ставка, выраженная в процентах, то 72/ i представляет собой число периодов, за которое приблизительно исходная сумма удвоится. Это правило дает неплохие результаты для небольших значений i. Так, например, если годовая ставка сложных процентов I = 6 %, то применение «правила 72» дает значение k = 12 лет, по формуле (5.29) с округлением до трех знаков после запятой k 6,116 года, что весьма и весьма неплохо. Если годовая ставка сложных процентов I = 12 %, то применение «правила 72» дает значение k = 6 лет, по формуле (5.29) с округлением до трех знаков после запятой k 11,895 года, что вполне допустимо для ориентировочных расчетов.

Следует отметить, что в большинстве финансовых расчетов процентная ставка берется в десятичных дробях, а при расчете по «правилу 72» используется i, выраженная в процентах.

Пример 5.11. Рассчитать за сколько лет долг увеличится вдвое при трех различных ставках простых и сложных процентов, равных 2 %, 3 % и 5 % годовых. Для ставки сложных процентов расчеты выполнить по точной и приближенной формулам. Сравнить результаты.

Решение. Для случая простых процентов расчеты проведем по формуле (5.28):

а. k = 1 / i прост = 1 / 0,02 = 50 лет,

б. k = 1 / 0,03 = 33,33 лет,

в. k = 1 / 0,05 = 20 лет

Для сложных процентов по точной формуле (5.29) получим:

а. k = ln 2 / ln (1 + i сложн.) = ln 2 / ln (1,02) 35 лет,

б. k = ln 2 / ln (1,03) 23,45 года,

в. k = ln 2 / ln (1,05) 14,2 года.

Для сложных процентов по приближенной формуле:

а. k = 72 / 2 = 36 лет,

б. k = 72 / 3 = 24 года,

в. k = 72 / 5 = 14,4 года.

Банк концерна "А" с целью сказания финансовой помощи выдал ссуду 10 млн. руб. дочернему предприятию под 20% годовых сроком на 3 года. Проценты простые. Определить сумму возврата ссуды и доход банка.

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма возврата ссуды составит:

S = 10 (1 + 3*0,2) = 16 млн. руб.

Доход банка - разность между суммой выдачи и суммой возврата (т.е. величина процентов по ссуде):

16 - 10 = 6 млн. руб.

Определить проценты и сумму накопленного долга, если ссуда равна 7 млн. руб., срок долга - 4 года по ставке простого процента, равной 10% годовых.

Сумма наращения денег по простым процентам

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма накопленного долга составит

S = 7 (1 + 0,1*4) = 9,8 млн. руб.

Сумма процентов

J = S- P = 9,8 - 7 = 2,8 млн. руб.

Ссуда в размере 100 тыс. руб. выдана 20 января до 5 октября включительно под 8% годовых, год невисокосный. Необходимо найти размер погасительного платежа, применяя три метода нахождения продолжительности ссуды (см. приложение). Решение:

Точное число дней ссуды получим по Приложению:

278 - 19 = 259 дней

Приближенное число дней ссуды (продолжительность каждого месяца 30 дней):

11 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 30 + 5 = 256 дней

Возможные варианты расчета наращенной суммы:

а) по точным процентам с точным числом дней ссуды:

= 105,67 тыс. руб.б) по обыкновенным процентам с точным числом дней ссуды:

= 105,75 тыс. руб.

= 105,75 тыс. руб.

в) по обыкновенным процентам с приближенным числом дней ссуды:

= 105,69 тыс. руб.

= 105,69 тыс. руб.

Контракт предусматривает следующий порядок начисления процентов: первый год-25%, в каждом последующем полугодии ставка повышается на 11%. Необходимо определить множитель наращения за 2.5 года.

При установлении переменной процентной ставки наращенная сумма определяется по формуле:

Выражение в скобках и представляет собой множитель наращения. Рассчитаем его:

1 + 1*0,25 + 0,5*0,36 + 0,5*0,47 + 0,5*0,58 = 1,955

Таким образом, по данному контракту наращенная сумма будет в 1,955 раза больше первоначальной.

На сумму 10 млн. руб. начисляется 10% годовых. Проценты простые, точные. Какова наращенная сумма, если операция реинвестирования проводится ежемесячно в течение первого квартала, и какова наращенная сумма, если операция реинвестирования не проводится?

Иногда прибегают к начислению процентов на уже наращенные в предыдущем периоде суммы, т.е. происходит многоразовое наращение, именуемое реинвестированием, или капитализацией процентного дохода. В этом случае итоговая наращенная сумма определится по формуле:

В нашем случае наращенная сумма за квартал составит:

S = 10* (1 + (30/365) *0,1) * (1 + (30/365) *0,1) * (1 + (30/365) *0,1) = 10,249 млн. руб.

Если операция реинвестирования не производится, то наращенная сумма составит:

S = 10* (1 + (90/365) *0,1) = 10,246 млн. руб.

Задачи на сложные проценты.

Вкладчик внес 2 млн. руб. в банк под 50% годовых на 5 лет. Проценты сложные. Какая сумма средств вкладчика по окончании срока? Чему равен доход вкладчика за 5 лет?

Наращенная сумма денег по формуле сложных процентов имеет вид

S = P (1 + i) n ,

где P- сумма кредита;

n- срок кредита, лет;

i- процентная ставка.

Таким образом, сумма средств вкладчика по окончании срока

S = 2 (1 + 0,5) 5 = 15,1875 млн. руб.

Доход вкладчика

J = S- P = 15,1875 - 2 = 13,1875 млн. руб.

Банк взимает за ссуду 40% годовых. За второй год установления банком маржа составляет 2%, за каждый последующий год 3%. Срок ссуды-5 лет. Размер ссуды-5 млн. руб. Найти сумму возврата долга через 5 лет.

Нестабильность экономической ситуации вынуждает банки использовать в кредитных сделках изменяющиеся во времени, но заранее фиксированные для каждого периода ставки сложных процентов. В этом случае наращенная сумма может быть определена по формуле:

Таким образом, сумма возврата через 5 лет составит:

S = 5* (1 + 0,4) * (1 + 0,42) * (1 + 0,43) 3 = 29 млн. руб.

Первоначальная сумма ссуды-10 тыс. руб., срок-5 лет, проценты начисляются в конце каждого квартала, номинальная годовая ставка-5%. Требуется определить наращенную сумму. Решение:

Так как проценты начисляются поквартально, используем формулу сложных процентов с разовым начислением по номинальной ставке

,

,

где j- номинальная ставка;

m- число периодов начисления в году;

n- число лет финансовых вложений.

Тогда наращенная сумма составит

= 12,820372 тыс. руб.

= 12,820372 тыс. руб.

Банк начисляет проценты по номинальной ставке 40% годовых. Найти, чему равна эффективная годовая ставка при ежемесячном начислении процентов.

Зависимость эффективной и номинальной процентных ставок выглядит следующим образом:

Тогда эффективная ставка составит

= 0,482 = 48,2%

= 0,482 = 48,2%

Простая процентная ставка по векселю равна 10%. Определить значение эквивалентной учетной ставки, если вексель выдан: а) на 2 года; б) на 250 дней. При сроке долгового обязательства 250 дней временную базу ставок примем равной 360 дням.

Эквивалентная учетная ставка связана с простой учетной ставкой следующей зависимостью:

,где i- простая учетная ставка;

n- срок ссуды в годах.

В случае, когда срок ссуды меньше года:

где t- число дней ссуды;

К = 360 дней.

Определим эквивалентную учетную ставку, если вексель выдан на 2 года:

Как видно, при наращении по учетной ставке 8,33% владелец векселя получит такой же доход, что и по простой ставке 10%.

Определим эквивалентную учетную ставку для векселя, выданного на 250 дней:

= 9,35%

= 9,35%

Определить процентную ставку, эквивалентную учетной, равной 30%, если наращение определяется: а) по простым процентам; б) по сложным процентам. Срок погашения-2 года.

В случае простых процентов простая ставка, эквивалентная учетной, определяется по следующей формуле:

Соответственно, простая ставка, эквивалентная учетной ставке в 30%, будет:

В случае сложных процентов ставка, эквивалентная учетной, определяется по формуле:

Соответственно, при сложной учетной ставке в 30% эквивалентная ей сложная ставка составит

Задачи по дисконтированию.

Через год владелец векселя, выданного коммерческим банком, должен получить по нему 220 тыс. руб. Какая сумма была внесена в банк в момент приобретения векселя, если годовая ставка составляет 120%?

Используем формулу математического дисконтирования

Таким образом, первоначальная сумма составит

тыс. руб.

тыс. руб.

Фирма планирует кредит в сумме 10 млн. руб. при ставке 200% годовых. Каким должен быть срок ссуды, чтобы сумма возврата долга составила не более 20 млн. руб?