Финансовый план поможет не остаться без денег в самый ответственный момент.

Основная задача при составлении личного бюджета - не просто свести дебет с кредитом, а грамотно распределить траты так, чтобы в последнюю неделю перед зарплатой не приходилось занимать или жить впроголодь.

Планировать бюджет можно в специальных или любых таблицах - принцип одинаковый.

Как правило, основная часть зарплаты выдаётся не в первый день месяца, а 5-го, 10-го или 15-го числа. Поэтому удобнее будет планировать бюджет не на календарный месяц, а на период от зарплаты до зарплаты, например с 10 марта по 9 апреля.

Доходы

Сначала необходимо зафиксировать все финансовые поступления, чтобы понимать, какой суммой вы располагаете. Следует учесть все источники дохода: зарплату, премию, подработки, деньги от сдачи квартиры в аренду и так далее. При нестабильном заработке есть смысл формировать бюджет, когда вы точно будете знать, какой суммой располагаете, например в день поступления денег на карточку.

Расходы

Первыми должны быть вписаны статьи расходов, без которых никак нельзя обойтись. Этот список будет выглядеть примерно следующим образом:

- Продукты (в том числе обеды на работе, если вы едите в столовой).

- Коммунальные платежи.

- Проезд.

- Мобильная связь.

- Интернет.

- Бытовая химия.

Естественно, перечень обязательных платежей будет своим для каждого человека и для каждой семьи. Плату за проезд могут сменить расходы на бензин. Люди с хроническими заболеваниями учтут траты на лекарства. В этот же список попадут выплаты по кредиту, взнос за детский сад и так далее. При этом традиционный поход в кино по субботам и подобные статьи расходов обязательными не являются.

Возьмите за правило каждый месяц откладывать деньги в «стабилизационный фонд». Это может быть фиксированная сумма или процент от дохода.

С оставшейся после вычета обязательных трат суммой можно поступить двумя способами:

- Вы распределяете деньги на развлечения, одежду и разные приятности.

- Вы делите оставшуюся сумму на количество дней в месяце.

С первым способом всё понятно: вы определяете, что 3 000 рублей потратите на кино, ещё столько же - на одежду и так далее. Второй метод стоит рассмотреть поподробнее.

Допустим, у вас осталось 15 500 рублей, а в месяце - 31 день. Значит, ежедневно вы можете тратить 500 рублей. При этом обязательные расходы уже учтены в бюджете, поэтому эти деньги рассчитаны только на приятные траты или форс-мажорные обстоятельства. Соответственно, если вы расходуете больше этой суммы в день, то уходите в минус, и в конце месяца придётся затянуть пояс потуже. Если вы не тратите ничего, то в течение двух недель накопите 7 000 рублей, которые можно потратить на что-то крупное.

Оставшиеся в конце финансового периода деньги можно прокутить или отложить. Первый путь приятный, второй - рациональный.

Как спланировать бюджет на год

Годовой финансовый план будет нуждаться в регулярной корректировке и по расходам, и по доходам, поэтому все столбцы в нём нужно создать в двойном экземпляре: прогноз и фактический показатель.

Доходы

Если у вас постоянный доход

При фиксированном размере заработка вы просто вписываете в раздел доходов зарплату и прочие стабильные поступления. Единственное, что прервёт привычный ход вещей, - отпускные. Обычно перед отпуском выдают деньги за дни, в течение которых вы будете отдыхать, но потом вы недосчитаетесь некоторой суммы в зарплате. Но в целом на этапе прогноза, особенно если составляете бюджет в первый раз, достаточно будет для всех месяцев использовать только размер зарплаты.

Если у вас непостоянный доход

При нерегулярных поступлениях есть три пути прогнозирования доходов:

1. Вы уверены, что ежемесячно будете получать достаточную для жизни сумму, хотя и не знаете её точного размера.

Вычислите свой средний доход и используйте его для расчёта. Если заработаете в каком-то месяце больше прогнозируемой суммы, перемещайте излишек в копилку. В неё вы залезете, если заработаете меньше среднего.

2. У вас нет постоянного дохода, и вы не уверены, что будет.

За основу для расчётов лучше взять минимальный доход. В этом случае планирование бюджета станет задачкой со звёздочкой, зато и финансовых неожиданностей не будет.

3. Часть вашего дохода стабильна, но точный размер заработка прогнозировать сложно.

Например, вы получаете фиксированный оклад, а наличие премии зависит от многих факторов. Тогда стоит распланировать бюджет так, чтобы стабильный заработок покрывал все первостепенные нужды, а на остальное будете тратить по ситуации.

Не забудьте учесть доходы, которые вы получаете нерегулярно: квартальную премию (раз в три месяца), возвращение налогового вычета (раз в год) и так далее.

Для примера возьмём ситуацию, когда большая часть дохода стабильна - это оклад. Минимальная премия составляет 3 000 рублей, этой цифрой и будем оперировать в прогнозе. Также отметим, что на юбилей в августе должны подарить не менее 20 000 рублей: родители обещали 15 000, друзья наверняка подарят не меньше 5 000.

Расходы

При планировании расходов запишите в столбцы месяцев обязательные траты: на еду, коммунальные услуги, проезд, мобильную связь, бытовую химию и так далее. Учтите, что зимой коммунальные платежи больше из-за отопления, а на мобильную связь, например, в мае вы потратите больше, так как собираетесь в отпуск. Эти изменения должны быть вписаны в бюджет.

Так, в примере видно, что в марте отопительный сезон закончился, поэтому последний увеличенный платёж за ЖКУ запланирован на апрель. Также отражён отпуск в мае. Составитель бюджета планирует поехать на три недели в гости к бабушке. Билеты уже куплены, поэтому эту трату учитывать нет смысла. ЖКУ считается по нормативам и не изменится.

При этом наш герой в течение трёх недель не будет тратиться на проезд. А расходы на еду он сократил в два раза: неделю он будет есть дома, а также возьмёт на себя часть расходов на продукты у бабушки.

Следующий шаг - фиксация обязательных, но нерегулярных трат. Допустим, в мае вам надо , в ноябре - заплатить налог за квартиру и машину, в мае у вас отпуск, в августе - юбилей, а в декабре заканчивается абонемент в спортзал. Отдельно учтите необходимость купить подарки на праздники.

Крупные расходы можно планировать двумя способами:

- Изыскать из месячного бюджета всю сумму целиком.

- Разделить её на несколько месяцев.

Герой примера воспользовался первым способом для планирования расходов на юбилей и вторым - для ОСАГО.

Осталось учесть в бюджете накопления и вычислить остаток. В примере на развлечения, по прогнозу, остаётся 8 020 рублей (258,7 рублей в день).

Корректировка бюджета

Ежемесячно после получения дохода из всех источников бюджет придётся корректировать, чтобы определиться с суммой, которая действительно есть на руках. По мере появления информации стоит также учитывать изменение расходов.

Человек из примера получил премию больше, чем рассчитывал.

Он также потратил чуть меньше на еду и мобильную связь, чуть больше - на ЖКУ. В итоге после всех обязательных вычетов у него на руках остаётся 12 535 рублей (404,3 рубля в день), что почти в два раза больше предыдущего результата.

Стоит помнить, что даже если вы крайне дисциплинированно придерживались финансового плана, составленного с учётом всех мелочей, обстоятельства могут серьёзно скорректировать бюджет. Потеря работы, повышение и , рождение ребёнка - всё это потребует внесения серьёзных изменений в финансовую стратегию. Но даже плохо составленный бюджет лучше, чем вообще никакого.

В данной статье мы рассмотрим всевозможные способы экономии, начиная от планирования бюджета, заканчивая экономией на покупках и прочих расходах. А также вы узнаете несколько простых способов копить деньги. Возможно, некоторые полезные советы вы решите взять на заметку. Итак, начнём.

Как сэкономить на планировании бюджета.

Самый действенный способ экономии — это планирование бюджета. Если делать всё правильно, можно значительно сократить свои расходы без какого-либо ущерба для себя. Как же это сделать? Для начала нужно сесть и подсчитать все расходы на грядущий месяц для всей семьи, включая коммунальные платежи, кредиты, расходы на бензин, телефонную связь и интернет, карманные деньги, продукты питания, необходимые и запланированные покупки. Затем стоит составить таблицу, в которой в одном столбце будут перечислены предполагаемые ежедневные траты (на что и сколько), а во втором — реальные траты за этот день. Пример:

Зачем это нужно? Да чтобы знать, насколько вы выбиваетесь из плана. Если ожидаемые и реальные траты не совпадают, стоит проанализировать ситуацию и понять, почему так происходит. Возможно, вы не учли в своем плане какие-то расходы, либо же склонны к спонтанным покупкам вещей, которые вам сейчас в принципе не нужны, от которых можно отказаться. Ведение такого дневника вам позволит скорректировать свои траты, вести контроль расходов. В идеале нужно добиться того, чтобы ожидаемые и реальные траты совпадали. Тогда всю разницу между доходами и расходами вы сможете откладывать, чтобы накопить на что-то нужное для себя или семьи.

На чем можно сэкономить?

Сэкономить можно практически на всём: на продуктах питания, на покупке бытовой химии и предметов первой необходимости, на транспортных расходах, на мобильной связи, телевидении и интернете, на покупках бытовой техники, мебели, одежды, автомобиля, квартиры, дачи, на кредитах и коммунальных платежах — словом, на всём, что так или иначе требует каких-то затрат. Расходы на транспорт можно уменьшить, покупая проездные или строя свой маршрут таким образом, чтобы было меньше пересадок. На мобильной связи, интернете и телевидении можно сэкономить, выбирая выгодные предложения от операторов. А о том, как сэкономить на покупках, читайте ниже.

Как сэкономить на покупках.

Как сэкономить на покупке одежды и обуви:

Как сэкономить на еде и на покупке продуктов питания:

- Домашние заготовки. Летом многие овощи-фрукты продаются по низкой цене. Овощи можно замариновать, засолить или нарезать кусочками и заморозить, фрукты можно заморозить, закрутить компот или наварить варенья. Таким образом вы не только сэкономите, но и запасётесь на зиму витаминами.

- Покупки мелким оптом впрок. Один раз купив крупы, макароны, сахарный песок, муку, чай, кофе, растительное и сливочное масло, соль, консервы и т.д. — вы избавите себя от необходимости покупать эти продукты на несколько месяцев вперед, вдобавок сэкономив на цене.

- Покупки строго по списку. Перед выходом из дома, составьте список продуктов, которые вы собираетесь купить, и строго следуйте списку. Маркетинг работает таким образом, чтобы покупатель, попав в магазин, помимо нужных товаров, покупал и совершенно ненужные, поддавшись импульсу. Сопротивляйтесь такому желанию. Можно брать с собой денег в обрез, чтобы не было искушения купить что-то лишнее.

- Ищите, где дешевле. В продуктовых магазинах тоже бывают товары по скидке или по акции, и даже один и тот же товар представлен не одной маркой, а несколькими — можно выбрать ту, что подешевле. Главное, чтоб не в ущерб качеству. Можно изучить ближайшие к дому магазины, чтобы знать, где какие продукты дешевле. Например, мясо и мясные изделия часто дешевле, если продаются в фирменном магазине мясокомбината, молочные продукты можно купить недорого напрямую в точке от молокозавода, в гипермаркетах часто есть товары низкой ценовой категории.

- Готовьте дома — в том числе и обеды на работу, в институт, школу. Банан, купленный в школьной столовой, однозначно дороже, чем при покупке целой ветки в магазине. Вообще, на перекусы тратится очень много денег, да и для здоровья это вредно. Берите воду с собой из дома, вместо того, чтобы покупать её. Это и экономично, и для экологии больше пользы. Можно брать чай или кофе в термосе.

О том, как сэкономить на ремонте, читайте в .

Как сэкономить на ежемесячных платежах.

Сэкономить на коммунальных платежах просто — надо установить счетчики и следить за расходом воды и электричества. Также имеет смысл проверить платежку на предмет лишних граф расходов: например, если в доме без лифта высчитывается плата за лифт. Найдите способ оплачивать коммунальные услуги без комиссии или с минимальной комиссией — это позволит существенно сэкономить.

Чтобы не росли долги и не начислялись пени, всегда оплачивайте квитанции вовремя. Если долги начнут расти, их потом будет очень трудно погасить. Особенно, если дело касается кредитов. Вообще, счета рекомендуется всегда оплачивать в первую очередь. И пока не погашен один кредит, другие лучше не брать. Исключение можно сделать только в том случае, если вы собираетесь взять кредит на более выгодных условиях, и за счет него погасить менее выгодный кредит.

Как откладывать деньги, чтобы накопить.

Даже следуя всем перечисленным выше рекомендациям по экономии средств, нелегко бывает откладывать определенные суммы, чтобы копить. Поэтому здесь будет несколько простых способов накопить деньги, которыми легко воспользоваться даже тем, кто не привык и не умеет копить.

Простые способы накопить деньги:

Надеюсь, данная статья оказалась полезной для Вас!

Проблема нехватки денег актуальна для большинства современных семей. Многие буквально мечтают о том, чтобы расплатиться с долгами и начать новую финансовую жизнь. В условиях кризиса бремя маленькой зарплаты, кредитов и долгов, затрагивает почти все семьи без исключения. Именно поэтому люди стремятся контролировать свои расходы. Суть экономии расходов не в том, что люди жадные, а в том, чтобы обрести финансовую стабильность и взглянуть на свой бюджет трезво и беспристрастно.

Польза контроля финансового потока очевидна – это снижение расходов. Чем больше вы сэкономили, тем больше уверенности в завтрашнем дне. Сэкономленные деньги можно пустить на формирование финансовой подушки, которая позволит вам некоторое время чувствовать себя комфортно, например, если вы остались без работы.

Главный враг на пути финансового контроля – это лень. Люди сначала загораются идеей контролировать семейный бюджет, а потом быстро остывают и теряют интерес к своим финансам. Чтобы избежать подобного эффекта, требуется обзавестись новой привычной – контролировать свои расходы постоянно. Самый трудный период – это первый месяц. Потом контроль входит в привычку, и вы продолжаете действовать автоматически. К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Опрос: Таблицы Excel достаточно для контроля семейного бюджета?

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Читайте также:

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14) . То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8) ) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Подборка бесплатных шаблонов Excel для составления бюджета

Бесплатно скачать готовые таблицы Excel можно по этим ссылкам:

Первые две таблицы рассмотрены в данной статье. Третья таблица подробно описана в статье про домашнюю бухгалтерию . Четвертая подборка – это архив, содержащий стандартные шаблоны из табличного процессора Excel.

Попробуйте загрузить и поработать с каждой таблицей. Рассмотрев все шаблоны, вы наверняка найдете таблицу, которая подходит именно для вашего семейного бюджета.

Таблицы Excel против программы «Домашняя бухгалтерия»: что выбрать?

У каждого способа ведения домашней бухгалтерии есть свои достоинства и недостатки. Если вы никогда не вели домашнюю бухгалтерию и слабо владеете компьютером, то лучше начинать учет финансов при помощи обычной тетради. Заносите в нее в произвольной форме все расходы и доходы, а в конце месяца берете калькулятор и сводите дебет с кредитом.

Если уровень ваших знаний позволяет пользоваться табличным процессором Excel или аналогичной программой, то смело скачивайте шаблоны таблиц домашнего бюджета и начинайте учет в электронном виде.

Когда функционал таблиц вас уже не устраивает, можно использовать специализированные программы. Начните с самого простого софта для ведения личной бухгалтерии, а уже потом, когда получите реальный опыт, можно приобрести полноценную программу для ПК или для смартфона. Более детальную информацию о программах учета финансов можно посмотреть в следующих статьях:

Плюсы использования таблиц Excel очевидны. Это простое, понятное и бесплатное решение. Также есть возможность получить дополнительные навыки работы с табличным процессором. К минусам можно отнести низкую производительность, слабую наглядность, а также ограниченный функционал.

У специализированных программ ведения семейного бюджета есть только один минус – почти весь нормальный софт является платным. Тут актуален лишь один вопрос – какая программа самая качественная и дешевая? Плюсы у программ такие: высокое быстродействие, наглядное представление данных, множество отчетов, техническая поддержка со стороны разработчика, бесплатное обновление.

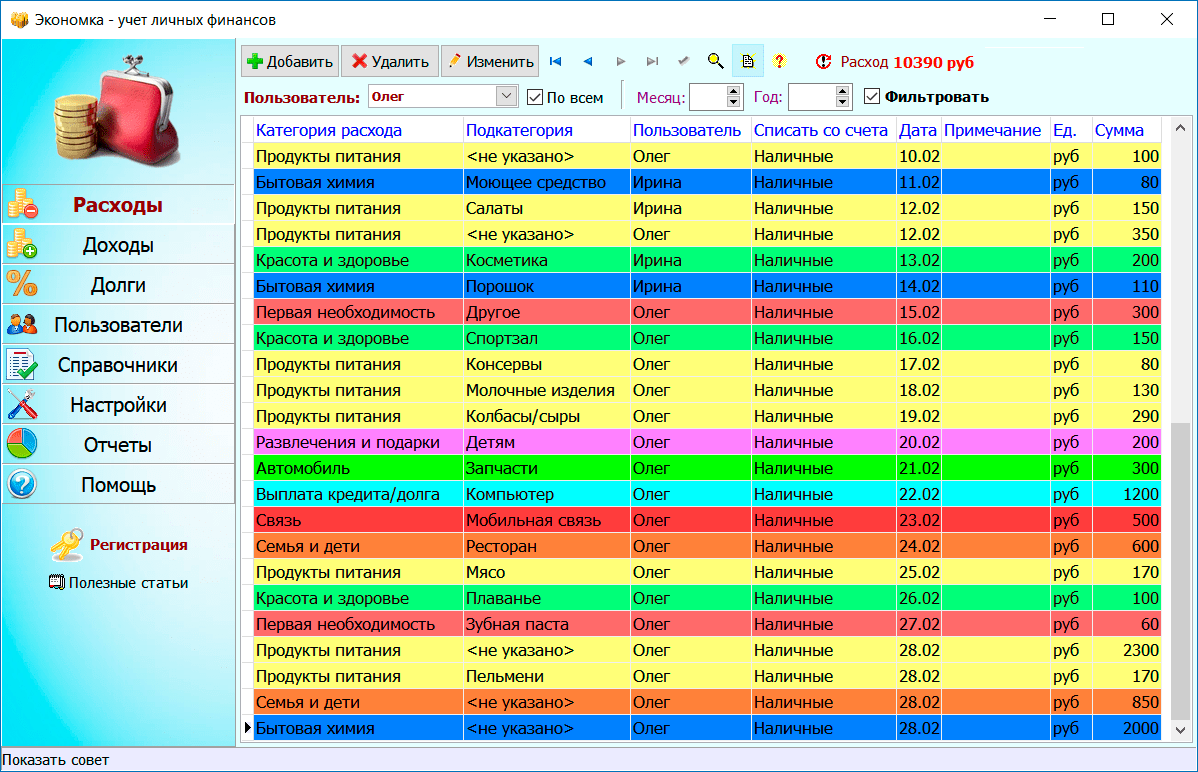

Если вы хотите попробовать свои силы в сфере планирования семейного бюджета, но при этом не готовы платить деньги, то скачивайте бесплатно и приступайте к делу. Если у вас уже есть опыт в области домашней бухгалтерии, и вы хотите использовать более совершенные инструменты, то рекомендуем установить простую и недорогую программу под названием Экономка . Рассмотрим основы ведение личной бухгалтерии при помощи «Экономки».

Ведение домашней бухгалтерии в программе «Экономка»

Подробное описание программы можно посмотреть на этой странице . Функционал «Экономки» устроен просто: есть два главных раздела: доходы и расходы.

Аналогичным образом устроен раздел «Доходы». Счета пользователей настраиваются в разделе «Пользователи». Вы можете добавить любое количество счетов в разной валюте. Например, один счет может быть рублевым, второй долларовым, третий в Евро и т.п. Принцип работы программы прост – когда вы добавляете расходную операцию, то деньги списываются с выбранного счета, а когда доходную, то деньги наоборот зачисляются на счет.

Чтобы построить отчет, нужно в разделе «Отчеты» выбрать тип отчета, указать временной интервал (если нужно) и нажать кнопку «Построить».

Как видите, все просто! Программа самостоятельно построит отчеты и укажет вам на самые затратные статьи расходов. Используя отчеты и таблицу расходов, вы сможете более эффективно управлять своим семейным бюджетом.

Видео на тему семейного бюджета в Excel

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.

Планирование семейного бюджета – одна из основ управления личными финансами и достижения финансового благополучия.

Для чего он нужен?

- Определить размер суммы денег, которые Вы сможете не потратить на текущую жизнь, а направить на достижение своих целей и финансовой независимости (финансовой свободы).

- Обеспечить жизненный комфорт, чтобы деньги не «утекали сквозь пальцы», а тратились на что-то важное и нужное.

Все знают, что его необходимо планировать, но мало кто это делает.

Почему люди не планируют семейный бюджет?

На наш взгляд, существует две причины.

Первая заключается в неправильном к нему отношении.

Вторая в том, что усложняется сам процесс планирования семейного бюджета.

У многих грамотное управление личными финансами ассоциируется с необходимостью сильно экономить, лишать себя жизненных удовольствий. Это большая ошибка.

На самом деле, качество жизни должно вырасти. За счет чего это происходит?

Дело в том, что большинство людей , впустую. К примеру, злоупотребление «энергетиками», частое питание в кафе, переплата за товары и услуги, которые могли бы стоить дешевле (одежда, мобильная связь и т.п.), импульсивные покупки. Отказ от них никак не снизит жизненный комфорт.

Зато с каким удовольствием Вы сможете перенаправить часть сэкономленных денег на что-то действительно для Вас важное: уход за собой, отдых, хобби, подарки родным и близким.

Вы видите, что речь идет не о тотальном урезании расходов, а о расстановке приоритетов. Такое планирование семейного бюджета повысит качество жизни без необходимости зарабатывать больше.

Получается, семейный бюджет – это верный сторожевой пес, который охраняет Ваш жизненный комфорт и Ваши планы на будущее.

Семейный бюджет таблица

Существуют программы, которые считают расходы в денежном выражении и в натуральном вплоть до граммов лука, который Вы съели за месяц.

Такая детализация не дает никакой пользы, а занимает много времени и сил. В итоге это надоедает.

Поэтому установите приложение в телефоне о ведении бюджета, в котором указаны основные статьи доходов и расходов: продукты, обеды вне дома, расходы на связь, транспорт, одежда и обувь и т.д.

Будем честны перед собой, планирование личного бюджета – это не самое интересное в жизни. Нужно уделять ему ровно столько времени, сколько необходимо. Поэтому минимум усилий – максимум результатов.

Человек получает зарплату, совершает расходы, а откладывает только те деньги, которые остаются в конце месяца. Но всегда найдутся очень «важные» и «срочные» потребности, на которые уйдут оставшиеся деньги. Это неправильный подход.

Намного легче сразу после получения зарплаты отложить ту сумму, которую Вы планировали направить на создание личного капитала, а оставшиеся деньги спокойно тратить. К цели движемся, плановые накопления создаем, поэтому тратим деньги с комфортом и

Семейный бюджет и расходы семьи

Некоторые люди стесняются экономить: как о них подумают, если они попросят скидку или возмутятся дороговизне товара. На самом деле, богатые не боятся оценок окружающих. Они знают цену деньгам.

Сколько стоит один час Вашей жизни? Предположим, что Ваша зарплата составляет 60 000 руб. при стандартном графике работы 176 часов в месяц. Получается, что один час Вашей жизни стоит 340 рублей.

Если у Вас утекает сквозь пальцы 20 % от доходов, то выкидывается на воздух 35 часов Вашей драгоценной жизни или почти одна рабочая неделя.

Только подумайте, Вы могли бы отдыхать целую неделю и при этом не потерять жизненного комфорта.

Будете ли Вы теперь стесняться спросить за качество предоставляемых Вам услуг или просить скидку? Надеемся, что нет.

Например, человек ради экономии едет на автобусе, а не на маршрутке, испытывая при этом дискомфорт и связанные с ним негативные эмоции. Затем «срывается» и лишние пару тысяч переплачивает в ресторане. Реального сокращения расходов не происходит, а негативный опыт остался.

Поэтому не пытайтесь чрезмерно экономить на мелочах. Проанализируйте наиболее крупные статьи Ваших расходов и сокращайте их без потери комфорта для жизни. Здесь действует закон Парето: 20 % усилий дают 80 % результата и наоборот.

Ведение семейного бюджета - это не сложно!

Тем более, планирование семейного бюджета способно обеспечить комфортную жизнь и финансовое благополучие. Все, что нужно сделать – организовать его планирование удобным для себя образом и наслаждаться положительными результатами. Именно так деньги становятся союзником и начинают работать на человека.

Семейный бюджет и расходы

Как прийти к оптимальным расходам. Есть два подхода.

Первый предназначен для людей с развитой силой воли и внутренней дисциплиной. В начале первого месяца Вы составляете план расходов, примерно прикидывая, куда и сколько денег нужно потратить. Затем в течение месяца Вы живете в соответствии с этим планом. Если на что-то денег не хватило, нельзя давать себе слабину и тратить больше.

Вам нужно максимально «насладиться» последствиями своих решений, отказать себе в чем-то. Это очень отрезвляет и на следующий месяц Ваш план будет более точен. И конечно, не забываем отложить сразу после получения зарплаты.

Второй вариант подходит для людей с менее развитой силой воли, т.е. для всех остальных.

Первый месяц Вы просто записываете, куда уходят деньги. В конце месяца с вероятностью 95 % Вы будете в шоке от того, как распоряжаетесь личными финансами. Многие себе зададут вопрос: «Откуда я нахожу столько денег?».

Когда у Вас появятся конкретные цифры, можно подумать, как сократить расходы. Например, поискать более дешевый бизнес-ланч или подключить экономный тариф на телефон, в какие то выходные почитать интересную книгу вместо того, чтобы развлекаться в ночном клубе и т.д. В конце концов, за 3-4 месяца Вы придете к оптимальным расходам.

Как распорядиться прибавкой к зарплате?

Предположим, Вы привыкли жить на 40 000 рублей в месяц, минимум 4 000 идут на достижение целей и остальные 36 000 тратятся. Вам повысили зарплату на 5 000 рублей. Что в такой ситуации сделает большинство? Увеличит расходы на всю эту сумму. Но ведь Вы привыкли жить на 36 000 рублей. Даже 2 500 рублей дополнительно к расходам позволят тратить больше. Зато процесс накопления капитала на Ваши цели пойдет намного быстрее, когда ежемесячно инвестируемая сумма составит уже не 4 000, а целых 6 500 рублей. И так далее со всеми дополнительными доходами.

Богатые люди чем они зарабатывают, а разницу направлять на создание и приумножение капитала. Вам стоит последовать их примеру.

Дата публикации: 22.04.2017Проблема современного поколения заключается в неумении распланировать семейный бюджет на месяц. Вопрос постоянных финансовых трудностей влияет на отношения внутри семьи. Лучше его решить сразу.

Нужно точно владеть информацией о приходе и расходе суммы, поступившей в месяц . Необходимо учитывать: затраты на еду, оплату коммунальных платежей, на проезд. Что еще? Рассмотрим в статье.

Вести подсчеты, планировать свои расходы – это основные требования, предъявив которые к семейному бюджету можно наладить финансовое положение.

Как правильно считать деньги

Получая зарплату, учитесь ее распределять так, чтобы хватило на весь месяц. Для этого не надо вести подробные записи, достаточно выяснить излишние затраты

. При составлении семейного бюджета, необходимо учитывать две графы:

Получая зарплату, учитесь ее распределять так, чтобы хватило на весь месяц. Для этого не надо вести подробные записи, достаточно выяснить излишние затраты

. При составлении семейного бюджета, необходимо учитывать две графы:

- приход (заработная плата, пенсия, пособия, дополнительный заработок);

- расход (суммы, потраченные на покупку продуктов, вещей).

Оформление таблицы при подсчете затрат:

В таблице должна быть графа непредвиденные расходы — болезнь, поломка крана, замка, ремонт автомобиля.

Ведя постоянный подсчет, вы получите возможность растянуть полученную заработанную плату на месяц . Информацию нужно фиксировать в специально отведенной тетради или в программе скаченной на компьютер.

Выбрав вариант ведения бюджета в тетради, достаточно разделить лист на две графы – приход, расход. Сюда нужно вносить все, что было куплено в течение дня: покупка хлеба, траты на проезд, приобретение лекарства. Завершением таблицы будет графа итого, посмотрев на которую можно исключить ошибок в планировании.

Просмотрев тетрадь с затратами за несколько месяцев, видна закономерность. Сумма в первой и второй графе одинаковая. Если расходы превышают доходы, то расходование денег спланировано неправильно и потребуется сократить некоторые покупки.

Просмотрев тетрадь с затратами за несколько месяцев, видна закономерность. Сумма в первой и второй графе одинаковая. Если расходы превышают доходы, то расходование денег спланировано неправильно и потребуется сократить некоторые покупки.

Мы не говорим об ограничении себя во всем, подход к тратам должен быть разумным и рациональным.

Ориентируйтесь на расходы, от которых отказаться не возможно. Исходя из этого, можно добавлять то, что потребуется в течение месяца.

Оставшиеся средства можно планировать на дополнительные траты: ремонт, лечение, срочные покупки. Деньги, оставшиеся в текущем месяце, откладывается и ей можно воспользоваться в случае необходимости.

Зафиксировать расходы можно следующим образом:

Итого: 1700

Если таблица будет перед глазами , можно точно исключить излишние траты. По таблице видно, что отказаться можно от покупки литературы и обеда. Литературу можно посмотреть в интернете, а обед собрать дома. Таким образом, будет сэкономлена сумма 700 рублей и это за один день.

На чем можно сэкономить

Экономия на коммунальных услугах и платежах. Русский народ привык жить расточительно, поэтому за помощью обратимся к европейцам, привыкшим экономить.

Экономия на коммунальных услугах и платежах. Русский народ привык жить расточительно, поэтому за помощью обратимся к европейцам, привыкшим экономить.

Советы по возможной экономии:

- Откажитесь на кухне от приборов, работающих на электричестве : микроволновка, электрический чайник, мультиварка;

- Применение газа выгоднее, чем поверхностей работающих от электричеств а. Газ дешевле и удобнее.

- Покупая крупную бытовую технику, обращайте внимание на маркировку «А» . Такая маркировка гарантирует минимальную трату электроэнергии.

- Не пользуетесь электрическим прибором, отключайте его из розетки . Оставив зарядку для телефона в розетке, вы тратите электроэнергии больше, нежели когда заряжается телефон. Уходя из дома, выньте вилки из розеток.

- Вышли из комнаты – выключите свет . Это должно стать неотъемлемой привычкой всех членов семьи.

- Большое количество электроэнергии поглощается холодильником , поэтому следите за морозильной камерой. В ней не должно быть большое количество льда. Если же допустили это, то электроэнергии он будет потреблять больше в два раза.

- Покупая посуду на кухню: кастрюли, сковородки, дно должно соответствовать размеру конфорки , чтобы не расходовать лишнее.

- Откажитесь от варочной панели . Выбирайте газовую плиту, она безопаснее и дешевле.

Подобные манипуляции позволят сэкономить в месяц сумму до 500 рублей .

Обязательно просматривайте все счета, выставленные компанией по коммунальным платежам. В них может быть сумма, на которую ранее не обращали внимание. Такую процедуру необходимо проводить на постоянной основе.

Обратите внимание: если вы живете на первом этаже, для чего вам домофон, за который нужно платить в месяц сумму не меньше 100 рублей. Откажитесь от него.

Избавьтесь от радиоточки, оставшейся в квартирах с советских времен.

Избавьтесь от радиоточки, оставшейся в квартирах с советских времен.

Куда тяжелее контролировать свои затраты, если в семье есть ребенок. Деньги тратятся необдуманно, малышу покупается все нужное и ненужное. Придя домой осмотритесь, кругом игрушки, которые уже некуда складывать.

Еще одним из пунктов необдуманных покупок являются детские вещи. Купив их, вы не заметите, как ребенок вырастит из них через пару месяцев. Деньги потрачены попусту и купленные вещи выносятся на свалку.

Наиболее распространенным пунктом затрат является телефон с городским подключением. Вспомните, когда вы им пользовались последний раз. А телефонные компании предоставляют тарифные планы с абонентской платой. Получается, вы отдаете сумму от 250 до 500 рублей и так каждый месяц. Если затраты на городской телефон посчитать за год, то получается, оплата за «воздух» составляет от 3000 до 6000 рублей.

Основная статья расходов

Россияне не отличаются от других жителей планеты. Основная сумма заработанных денег уходит на продукты. Но при покупке продуктов, нужно правильно подходить к их выбору.

Россияне не отличаются от других жителей планеты. Основная сумма заработанных денег уходит на продукты. Но при покупке продуктов, нужно правильно подходить к их выбору.

Если вы собрались за покупками, то необходимо составить список, согласно которому, вы будете совершать покупки . Пишите только то, что вам потребуется в магазине, и старайтесь от него не отступать.

Покупая продукты в супермаркете, обратите внимание на то, что дешевые продукты стоят выше человеческого взгляда. Поэтому поднимите глаза повыше, там вы найдете товар, который будет такой же по качеству, как и на нижних полках, но гораздо дешевле.

За покупками лучше ходить самостоятельно и не брать с собой детей . Потому, что ребенок начинает складывать в корзинку все, что не нужно.

При оплате товара расчет нужно производить наличными деньгами, потому, что списания с банковской или кредитной карты не заметны . Человек не может чувствовать виртуальных денег, а при оплате наличными, вы точно знаете, сколько осталось, а сколько осталось в кошельке.

Не стоит покупать полуфабрикаты, так как по отношению к покупке обычного товара это будет гораздо дороже.

Таблица Excel

Читая статью, многие задумаются, а для чего . Благодаря ей можно считать потраченные суммы, а таблица автоматически посчитает затраты.

Имея на рабочем столе таблицу, будет удобно считать расходы. В ней автоматически выведется сумма, взглянув на которую можно решить, что в ней лишнее.

Варианты такой таблицы (картинки кликабельны)

Если семейный бюджет раздельный